こんにちは。おすぎです。

今回は国内を代表する飲料メーカーである伊藤園を取り上げました。

「お~いお茶」や「健康ミネラルむぎ茶」など、いくつものブランドを抱える有名企業ですが、株主優待も実施しています。

夏真っ盛りで冷たい飲み物が美味しい季節ですので、冷たいお茶をお供にぜひ決算分析ご覧ください!

1. 伊藤園の会社概要

まずは伊藤園の会社概要を確認しましょう。

株式会社伊藤園は1966年設立のフロンティア製茶株式会社が源流となります。

創業者の1人である本庄正則氏は1964年に日本ファミリーサービス株式会社を設立しました。

その後、同社が取り扱っていた商品の1つである茶葉製品に注力するため、合資会社ビーエー商会と共同出資する形で先のフロンティア製茶株式会社が誕生、茶葉製品市場に参入します。

そして1969年5月に東京・上野にあった茶問屋「釜邦」から「伊藤園」の商号を譲り受ける形で現社名の株式会社伊藤園に商号を変更しています。

また同年6月、株式会社本庄商事(日本ファミリーサービス株式会社から商号変更)および合資会社ビーエー商会から緑茶事業の営業譲渡を受け、生産部門を確保する形で製茶事業にも参入を果たしました。

伊藤園は1990年の世界初ペットボトル入り緑茶の製品化など、いくつもの世界初製品の展開に成功させるなど事業を拡大させていき、1998年に東証一部上場を果たしています。

茶葉製品部門がスピンオフする形で始まった伊藤園ですが、現在では多種にわたる飲料を提供しています。

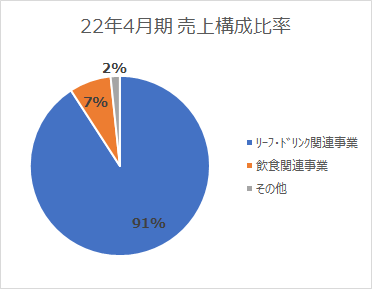

なお決算短信では以下のセグメントに分けられています。

・リーフ・ドリンク関連事業

・飲食関連事業

・その他

お茶関連のビジネスはリーフ・ドリンク関連事業に、コーヒーなどの後発系飲料は飲食関連事業、という形で括られています。

ここで2022年4月期のカテゴリ別売上比率を下図に示します。

スピンオフのきっかけとなったお茶ビジネスであるリーフ・ドリンク関連事業が売上の9割を占めており、現在でも主力事業であることが分かります。

また伊藤園について調べていると、2006年にタリーズコーヒージャパンを買収していることが分かりました。

なおタリーズコーヒージャパンは飲食関連事業に含まれますが、飲食関連事業の大部分をタリーズコーヒージャパンの売上が占めているようです。

とは言え、伊藤園全体の売上の中ではごく一部のようですね。

伊藤園の会社概要を理解したところで、さっそく決算をみていきましょう。

2. 22年4月期実績と23年4月期見通しについて

22年4月期実績

まずは22年4月期実績です。

22年4月期の売上は前年21年4月期比▲455億円減の4,008億円、営業利益は+21億円増の188億円と、減収増益となりました。

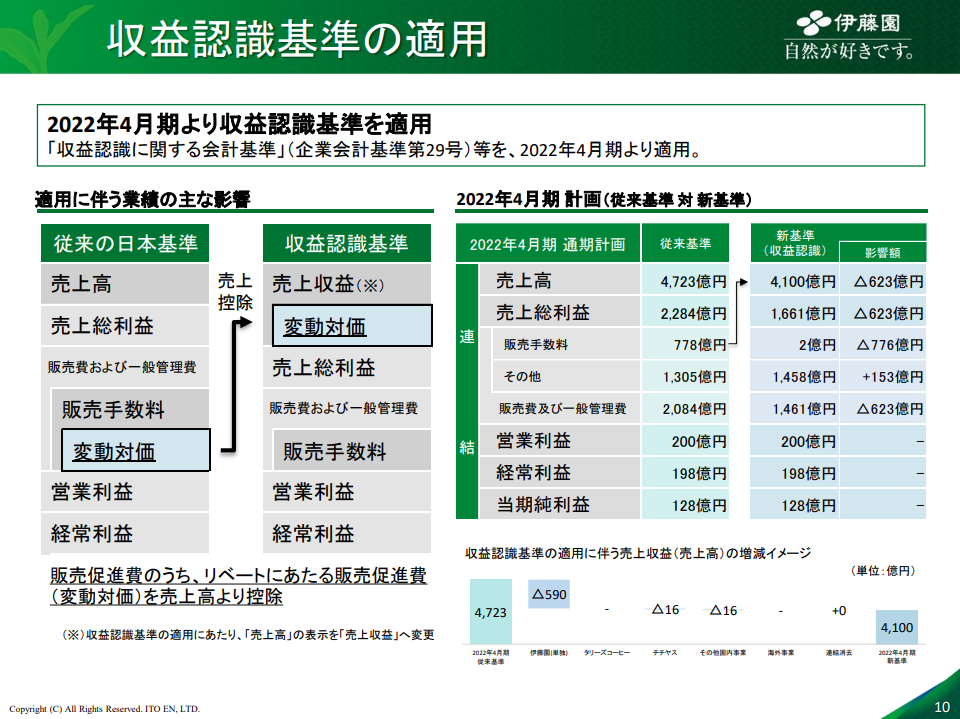

売上と営業利益の動きがアンバランスとなっていますが、これは22年4月期から「収益認識会計基準」を導入した影響となります。

収益認識基準の適用については21年4月期の決算説明資料にて説明されていました。

採算構造を用いて、移動する費目と移動先を示しているので見やすくなっています。

損益数値の話しに戻します。

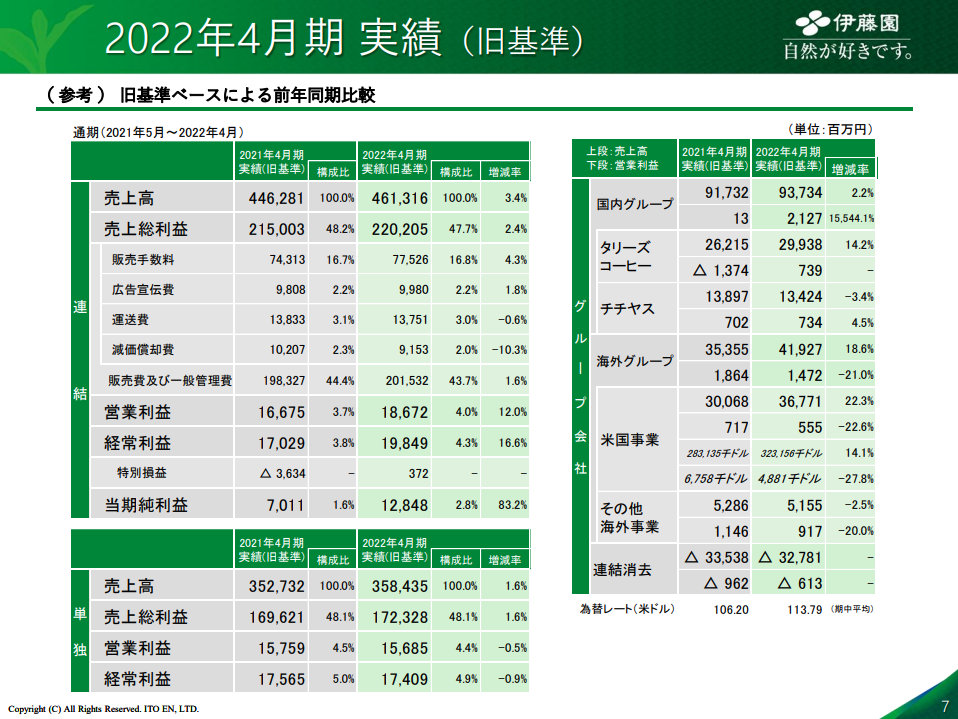

22年4月期に関して、旧基準を適用した場合の数値も作成されていましたので変化要因はこちらを見ながら考えてみます。

収益認識基準は主に売上に関して「どのように認識し、財務諸表上にどのように反映するのか」についての基準です。

従って新基準と旧基準を比べて大きく変化しているのは売上とその売上計上に紐づく販売手数料となります。

旧基準ベースで比較すると前期比売上+150億円増の4,613億円、営業利益は+20億円増の187億円で、増収増益となります。

売上変化とほぼ同じだけ販売手数料が減っていますので、営業利益の絶対額に大きな違いはありません。

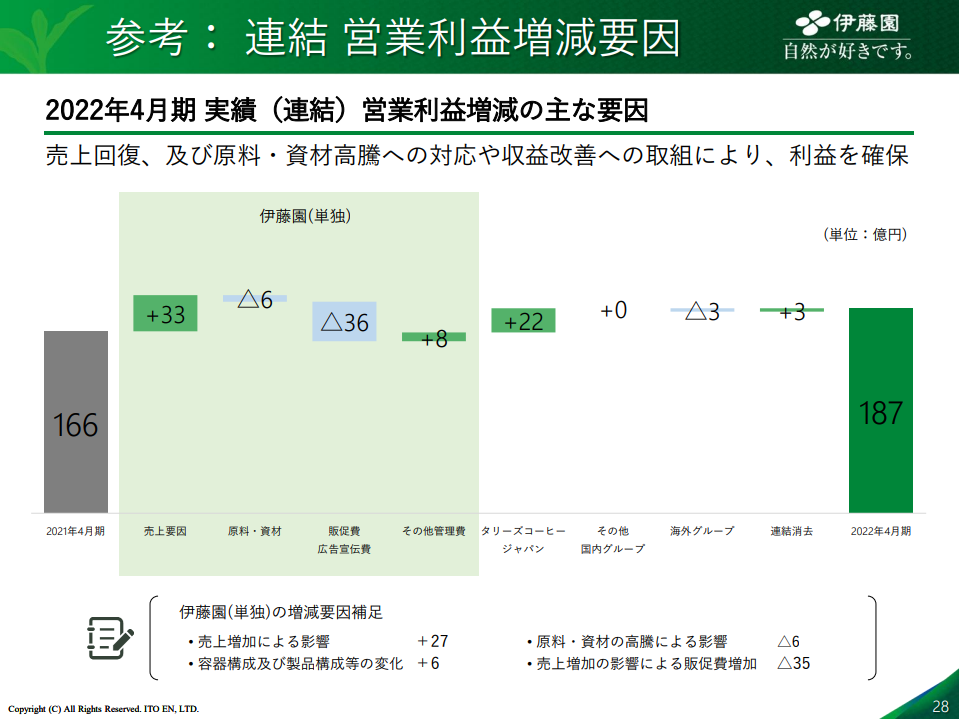

その営業利益について、前年度の21年4月期からの変化をステップチャートにまとめた1枚がありましたので見てみましょう。

薄緑色で囲われている部分が伊藤園単独、ざっくりリーフ・ドリンク関連事業の変化と理解いただければと思います。

単独は売上増もコスト増にて利益変化はほとんどありませんでした。

なお売上増、コスト増はいずれも海外事業が中心となっており、アメリカ市場の経済回復に伴う売上増があったものの、輸送費用増を中心にコストが膨れ上がってしまい、ほぼ利益貢献無しとなったようです。

一方で飲食関連事業はタリーズコーヒージャパンの売上増に伴う利益増にて、今期の伊藤園全体の利益増の中心となっています。

タリーズコーヒージャパンはコロナの影響を受けて21年4月期は赤字転落となっていましたが、今期の増益により黒字回復を達成しています。

旧基準において、グループ全体では増収増益とコロナから回復基調に乗っていると見えますが、海外事業のコスト増等、足元にはまだまだリスクが潜んでいそうですね。

23年4月期見通し

続いて23年4月期の年間見通しをみてみます。

23年4月期の通年見通し売上は22年4月期比+172億円増の4,180億円、営業利益は+12億円増の200億円と、増収増益見通しとなりました。

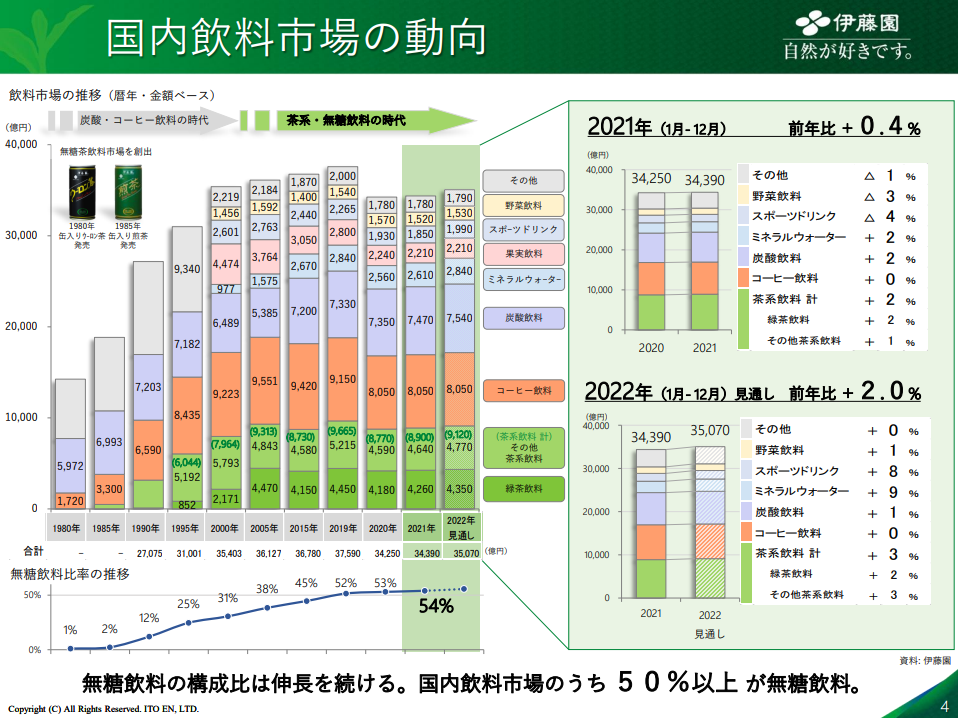

売上増に関して、国内に限定されますが飲料市場の動向について説明する1枚がありましたので以下に載せます。

棒グラフをみると2019年から2020年にかけてコロナの影響を受けて飲料市場全体がガクッと落ち込んでいることが分かります。

その後は徐々に回復傾向となり2021年から2022年にかけても回復予想であり、伊藤園の23年4月期見通しもこの傾向を踏まえた数字であると想像されます。

海外市場に関してのマクロデータはありませんでしたが、同様の動きを踏襲していると考えられ、海外グループの売上も増見通しとなっています。

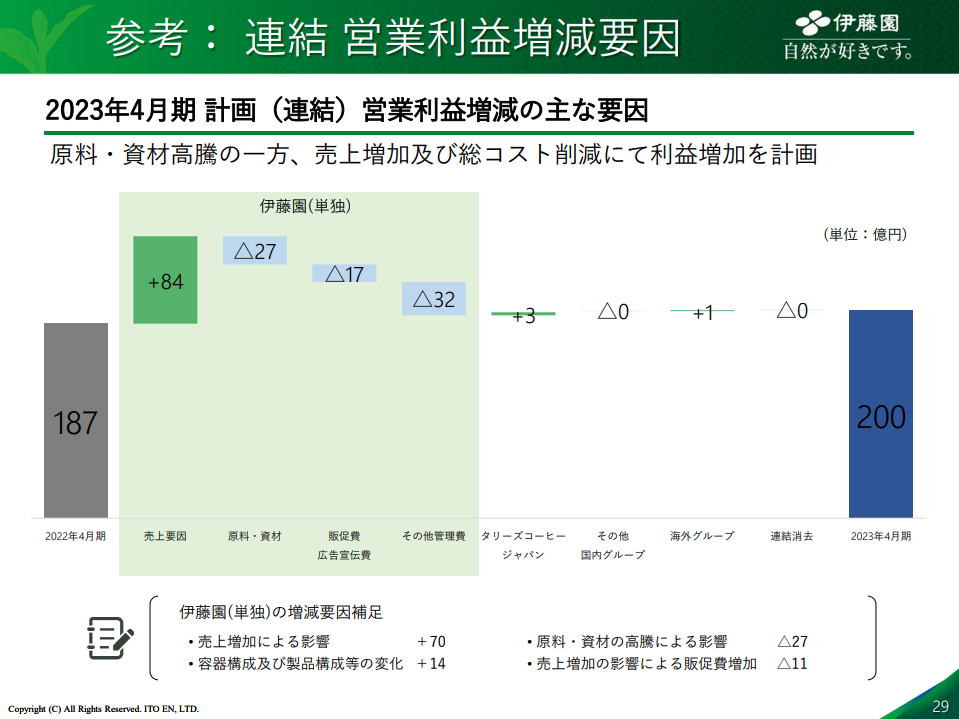

その売上を前提とした23年4月期の利益に対しても22年4月期からの利益変化をステップチャートにした1枚がありました。

こちらも薄緑で囲われた部分が伊藤園単独、つまりリーフ・ドリンク関連事業の変化と捉えていただければと思います。

伊藤園単独では引き続き売上を伸ばすもコスト増を同時に見込んでいるため、売上増額に対する利益増は限定的となっています。

また飲食関連事業の中心となっているタリーズコーヒージャパンについて、こちらも継続して増収増益見通しとなっていますが、22年4月期の伸びがコロナでしゃがんだところからの変化だったため、伸び率は縮小しています。

全体的に売上増方向ではありますが、コスト増などを織り込むことで利益の伸びは軟化予想というのが23年4月期の数字となります。

コスト高は世界情勢の影響も受けていると想像されまだまだ不透明ですが、まずは直近年度の損益目標を達成できるのか注目しましょう。

3. 財務状況について

続いて伊藤園の財務状況を見ていきましょう。

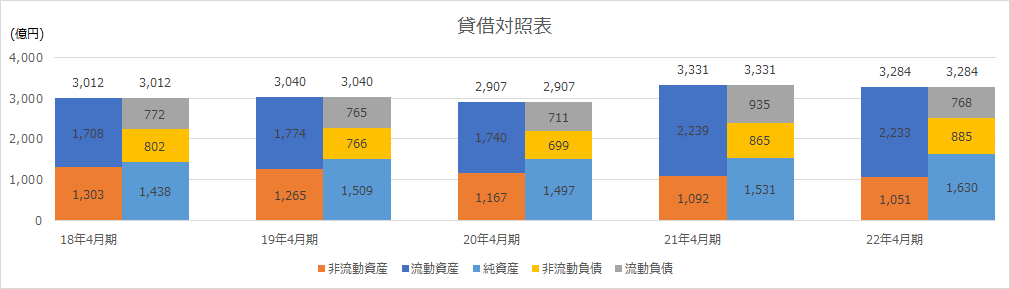

まずは下図に過去5年間の貸借対照表データを並べます。

基本的に大きな変化はありませんが、20年4月期から21年4月期にかけて総資産が拡大しています。

これは借入を実施したことによる現預金の増及び負債の増となります。

借入実施に対する詳細情報を見つけることはできませんでしたが、コロナによる市場縮小・利益縮小への対策であったと想像されます。

しかしコロナ禍でもきっちり黒字化を達成、それを背景に純資産は順調に伸び続けており、22年4月期末時点の純資産比率は50%近い数値となっています。

もう1つ伊藤園の貸借対照表の特徴として資産のうち流動資産の比率が高いことが挙げられます。

22年4月期の流動資産内訳は、現金及び預金が約1,000億円、売掛金が約600億円、商品在庫が約600億円となっています。

21年4月期に実施した借入の影響もあり、キャッシュが潤沢にあることが分かります。

その結果、流動比率(=流動資産÷流動負債)も2.91倍と、純資産比率に加えこちらも財務的に高い数値を示していることが分かります。

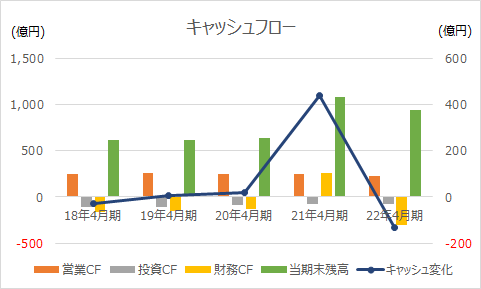

続いて過去5年間のキャッシュフロー変化を見てみます。

キャッシュフロー変化を見てまず目を引くのが21年4月期のキャッシュ変化(青色の折れ線グラフ)ですね。

貸借対照表の項でも触れましたが、21年4月期は借入を実施した影響で財務CF(黄色の棒グラフ)がプラス、その結果、この年度はキャッシュインが大きくなっています。

その反動で翌年度の22年4月期は短期借入金の返済により財務CFは大きくマイナス、キャッシュアウトも他の年度と比べて大きくなっています。

直近年度で大きなキャッシュ増減があったものの、コロナ禍でも黒字化を維持できる利益の安定性を背景に営業CF(橙色の棒グラフ)は毎年プラス、投資CF(灰色の棒グラフ)も営業CFの内数で推移しており、毎年キャッシュ残高を増やしていっています。

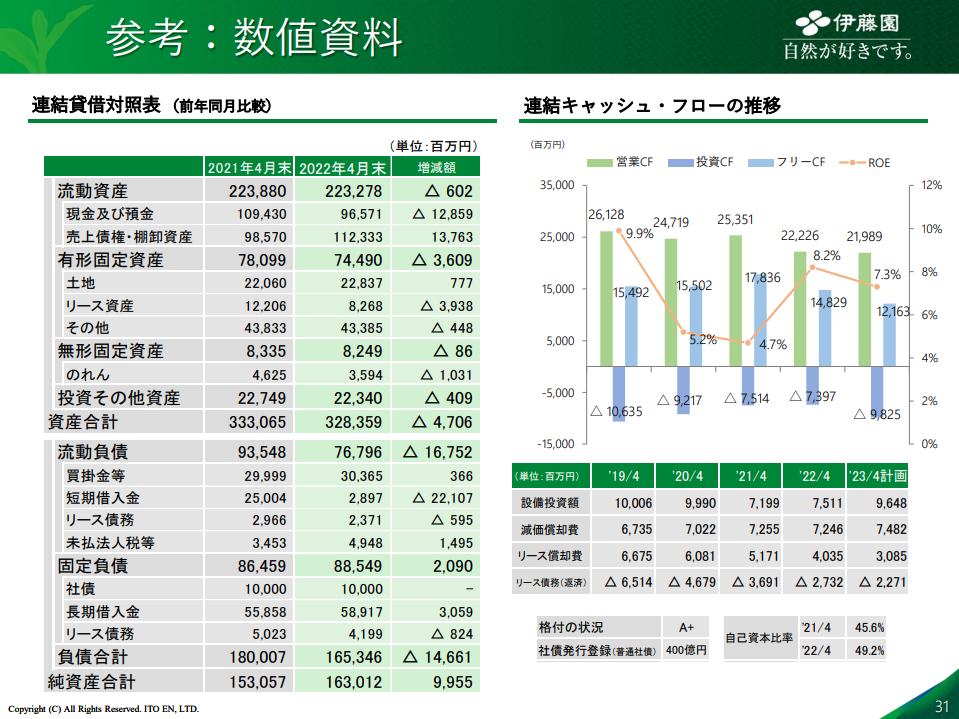

なお、参考資料の中に「数値資料」と銘打って設備投資額と減価償却費を記載した1枚がありましたので見てみます。

19年4月期から23年4月期見通し値までが並んでいますが、いずれの年度も

設備投資額<減価償却費+リース償却費

となっており、これは投資する金額よりも償却する金額の方が多いことを示しています。

既存の設備をうまく活用していると捉えられる一方、新たなビジネスに対する投資が出来ていないとも考えられます。

今後、この手元キャッシュをどう活用するのか、注目ですね。

また伊藤園は安定した財務基盤を背景に毎年配当を実施しています。

ホームページに配当方針のコメントも出されていました。

定量的な数値目標は示されていませんでしたが、配当自体は継続すること、株主価値増大に努めること、等が述べられていました。

なお実態として、ここ数年1株あたり年間40円の配当が続いています。

コロナ禍でも配当金額が減らなかったことから、株主還元についてしっかり考えている企業であると感じられますね。

さらに伊藤園は株主優待も実施しています。

100株と1,000株とそれぞれ閾値がありますが、年1回商品詰め合わせが貰えるようなので、気になる方は是非調べてみて下さい!

4. 今後のビジネス展開について

最後は伊藤園の今後のビジネス展開についてです。

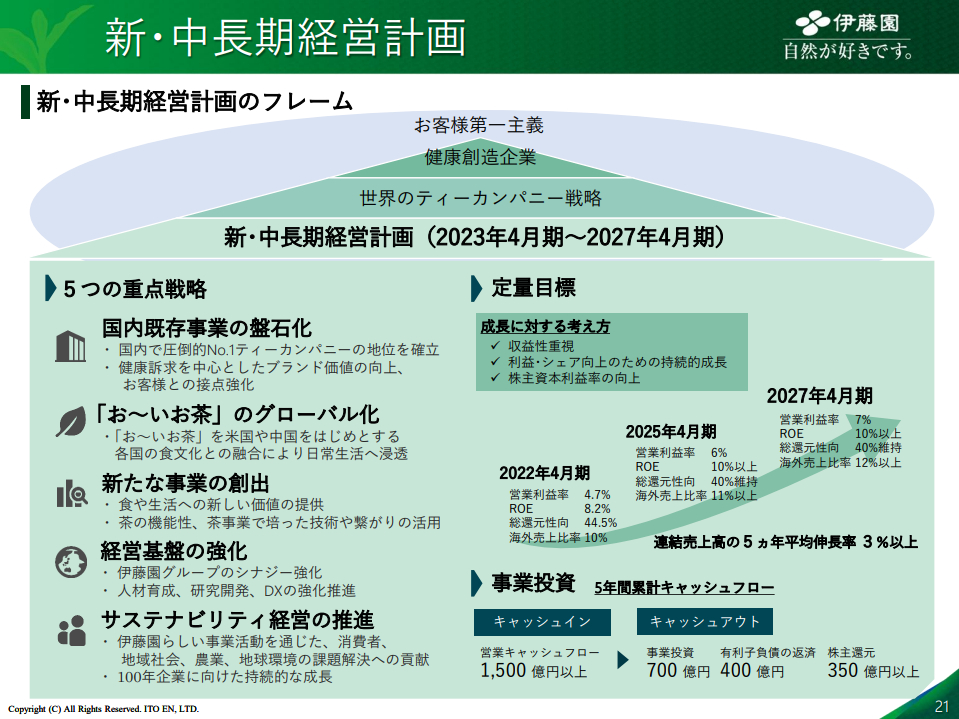

伊藤園は22年4月期決算説明にて「新・中長期経営計画」と銘打って2023年4月期~2027年4月期の経営計画を示していました。

今回はそれらの資料から先々の展望について考えてみます。

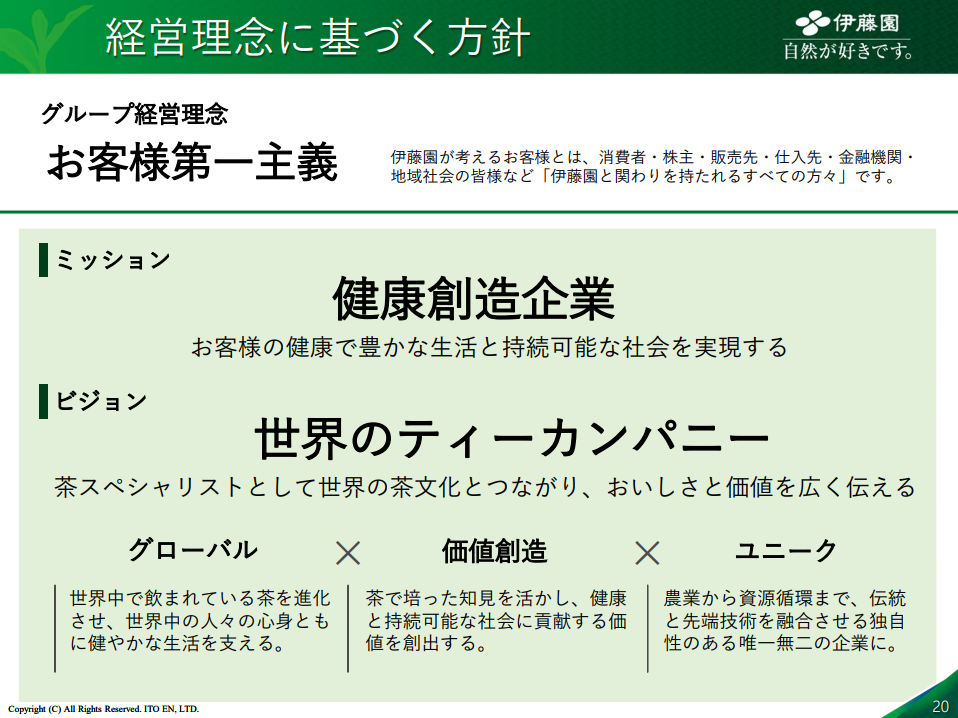

まずは「経営理念に基づく方針」という1枚を以下に載せます。

経営理念とともに、ミッションとビジョンもここで示されています。

ミッションは「健康創造企業」と、ビジョンは「世界のティーカンパニー」という文言で表現されています。

ここから引き続きお茶を中心事業に据えつつ、健康をキーワードにしたビジネスを世界規模で展開することを目指していると読み取ることができます。

この経営方針のもとに計画された新・中長期経営計画の概要を示した1枚が以下になります。

今回の新・中長期経営計画は2023年4月期~2027年4月期を想定レンジと置いていますが、毎年平均3%の売上増を実現することで最終年度の2027年4月期には以下の定量的な数値達成を目標としています。

営業利益率 7%

ROE 10%以上

総還元性向 40%維持

海外売上比率 12%以上

上記数値を達成するために以下5つを重点戦略として挙げています。

国内既存事業の盤石化

「お~いお茶」のグローバル化

新たな事業創出

経営基盤の強化

サステナビリティ経営の推進

直近の売上増戦略としては「お~いお茶」のグローバル化が中心になると思いますが、これも含めて経営方針に則った戦略が打ち出されている印象です。

重点戦略の中で特に気になったのが「新たな事業創出」です。

今回はこちらをもう少し深堀してみようと思います。

改めて新・中長期経営計画の1枚をみると事業投資という項目があり、先々5年間で700億円の事業投資を実施する旨が示されていました。

過去5年の投資金額は500億円に満たない規模でしたので、プラスアルファの投資を実施することが想定されます。

具体的な投資内容の記載はありませんでしたが、海外展開への投資に加え、この「新たな事業」に投資される可能性は高いと想像されます。

では「新たな事業」とは具体的にどのような事業になるのでしょうか?

こちらも明示されたものが無かったため、私見に基づいて想像してみます。

伊藤園は経営方針でも決算説明資料でも「健康」を1つのキーワードとしています。

また今回の新・中長期経営計画章でも最後の1枚が下記「健康創造企業を目指す」ことを述べる1枚で締め括られていました。

企業の考え方だけでなく、昨今はコロナの影響もあり世間的にも「健康」が1つのキーワードとなっています。

お茶に関しても、成分の1つであるカテキンとコロナの関係について分析されるなど、改めて注目を集めています。

いままさに企業の方針と世の中のトレンドが一致している状況と感じられます。

コロナから徐々に経済回復はしている一方で、先々は不透明ですので、「健康」というキーワードはまだまだ重要視されると思われます。

ここから想像するに「新たな事業」は健康関連事業となるのでは?と考えられます。

これは私の想像の域を出ませんので、実際にどのようにキャッシュを投下し、どんなビジネスを展開してくれるのか、追加情報に期待しましょう。

とは言え、国内は人口減少が続いていく中、売上を拡大するには新たな市場に打って出るか、新たなニーズを取り込むしかありません。

その1つである海外展開の成功とともに、新たな事業創出も楽しみにしつつ、伊藤園の更なる成長に期待しましょう!

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。