こんにちは。おすぎです。

今回は、創立100周年を機に40年ぶりの社長交代を発表したことで話題になりました江崎グリコを取り上げました。

しかし40年間社長業を続けるとは、すごいですね。。

江崎グリコは幅広い商品ラインナップを有しており、みなさん日ごろから多くの商品に触れる気かがあるかと思います。

そんな身近な企業ですが、決算を気にしたことはあまり無いのではないでしょうか?

ぜひ江崎グリコの決算状況を一緒にみていってみましょう!

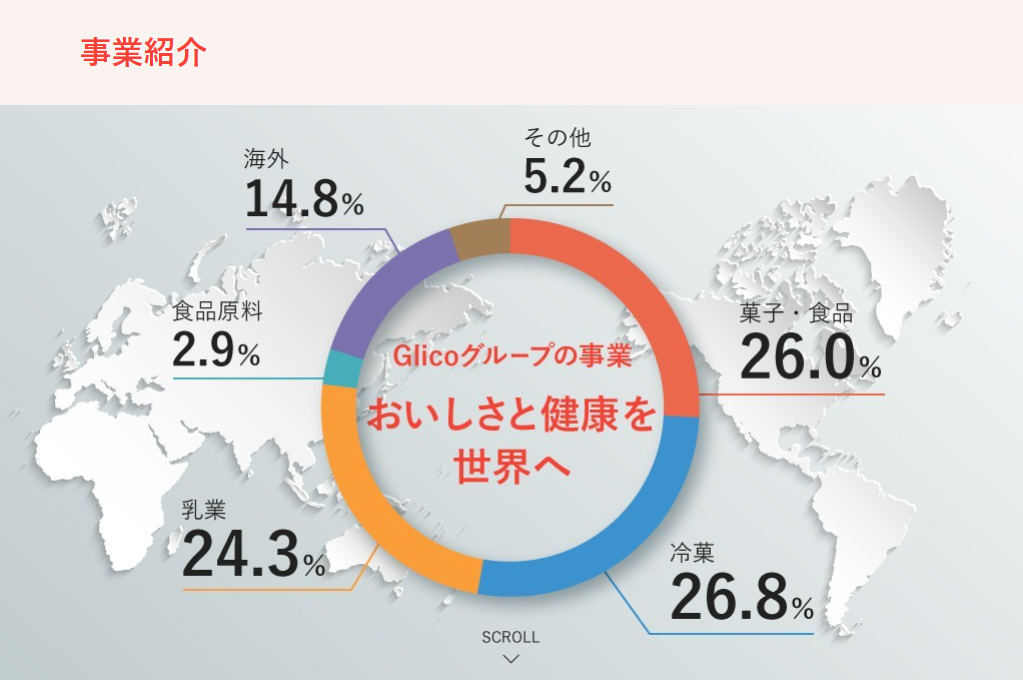

1. 江崎グリコの事業概要

まずは江崎グリコの事業概要を確認しましょう。

江崎グリコと言えば道頓堀のグリコの看板をイメージする方も多いと思いますが、江崎グリコはその大阪に本社を置く、菓子・食品・乳製品・健康食品などをグローバルに製造・販売する総合食品メーカーです。

江崎グリコは、1919年に創業者である江崎利一氏が牡蠣の煮汁からグリコーゲンを採取し、それをキャラメルの中に入れた栄養菓子「グリコ」を製作、その後1921年に合名会社江崎商店を設立したのが始まりです。

そして1922年2月11日に大阪の三越百貨店で「グリコ」の発売を開始し、大ヒットを記録したことで世間に大きく広まりました。

始まりはキャラメルですが、江崎グリコは今や豊富な商品ラインナップを持っています。

しかし、大きくは以下に分類されており、決算資料上も同様のセグメント分けにて説明がなされています。

・菓子・食品

・冷菓

・乳業

・食品原料

・海外

・その他

江崎グリコのHPに20年12月期のセグメント別売上比率を示した図がありましたので以下に載せます。

「菓子・食品」「冷菓」「乳業」の3セグメントがそれぞれ1/4ずつを占め、残りの1/4を「食品飲料」「海外」「その他」の3セグメントが埋める、というバランスとなっています。

豊富な商品ラインナップを背景に、特定のセグメントに依存することなく、さらに販売エリアも国内に限定することなく経営を行っていることが分かります。

では早速次章以降で江崎グリコの決算を見ていきましょう。

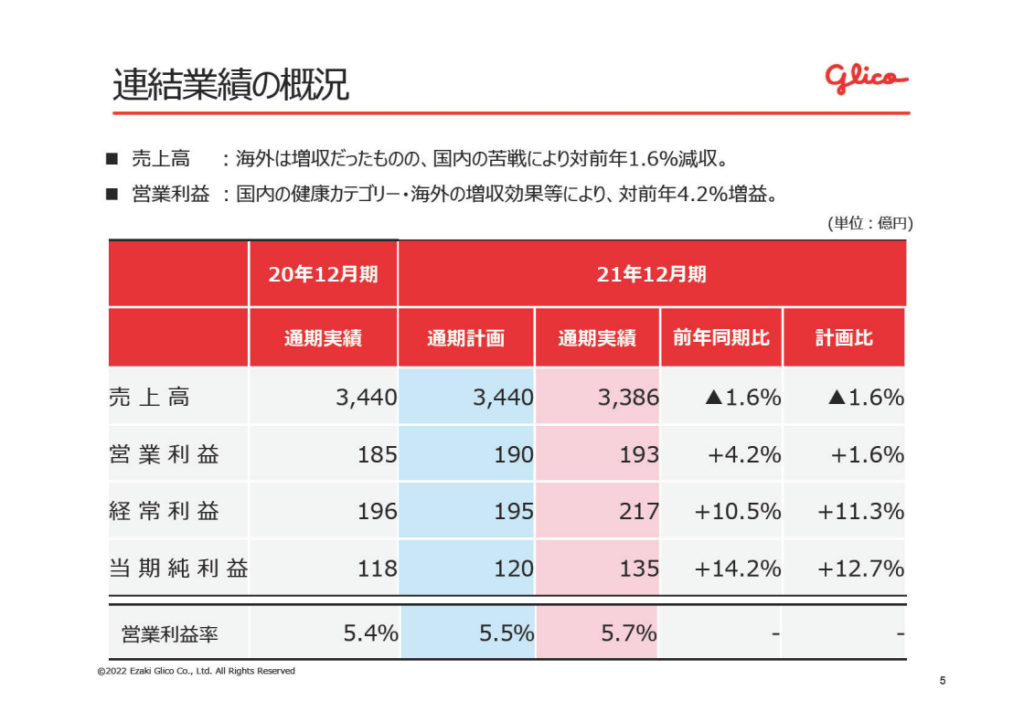

2. 21年12月期実績と22年12月期見通しについて

まずは21年12月期実績を見てみましょう。

21年12月期の売上は前年20年12月期比▲55億円減の3,386億円、営業利益は+8億円増の193億円と、売上減も利益増となりました。

海外向け、特に中国とアメリカの売上が順調に成長している一方で、国内は前年に続き減収となった影響で全体売上減となったようです。

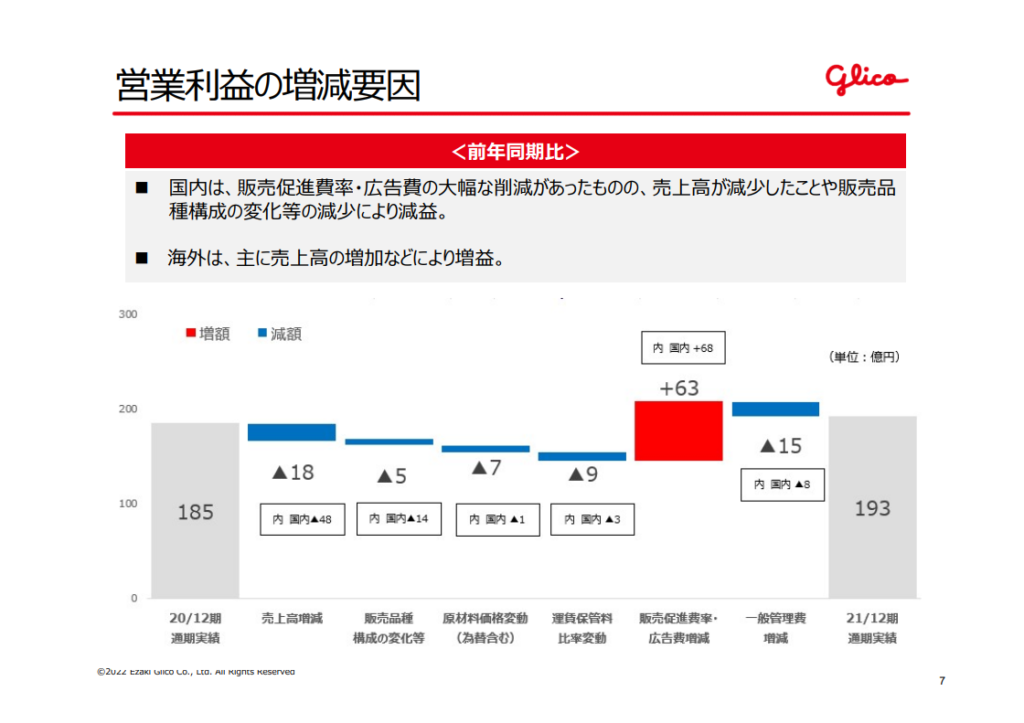

売上が減っている中で営業利益が増加した要因は何でしょうか?

20年12月期からの利益変化をステップチャートで説明した1枚がありましたので以下に載せます。

売上減影響や原材料価格変動など、マイナス方向に動く項目(青色の箱)が並んでいますが、唯一プラス方向に動いた(赤色の箱)のが販売促進費率・広告費増減です。

つまり今回の営業利益増はコスト削減影響となります。

この販促費・広告費の減が売上減によるものなのか、意識的に圧縮したのかは分かりませんが、今回の営業利益改善は一時的なものと考えた方がよさそうですね。

なお、上図にて枠線で囲われた数字が国内影響のみを抽出した変化となります。

ここで売上高増減をみると全体では▲18億円、内国内は▲48億円、つまり海外向け売上高増減は+30億円と改善方向であることがわかります。

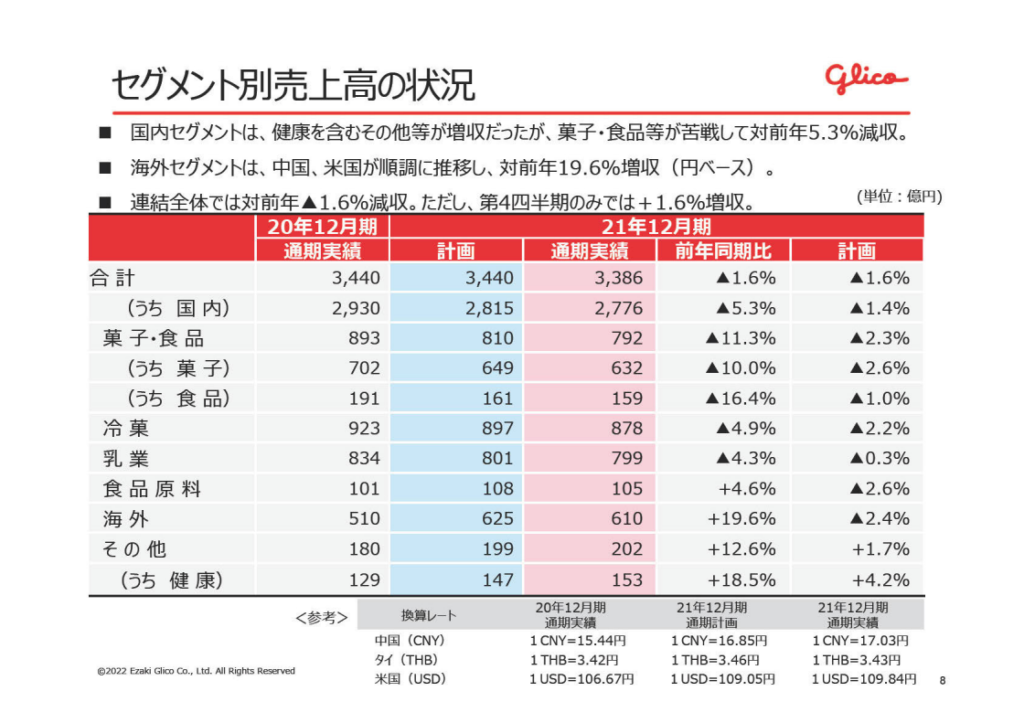

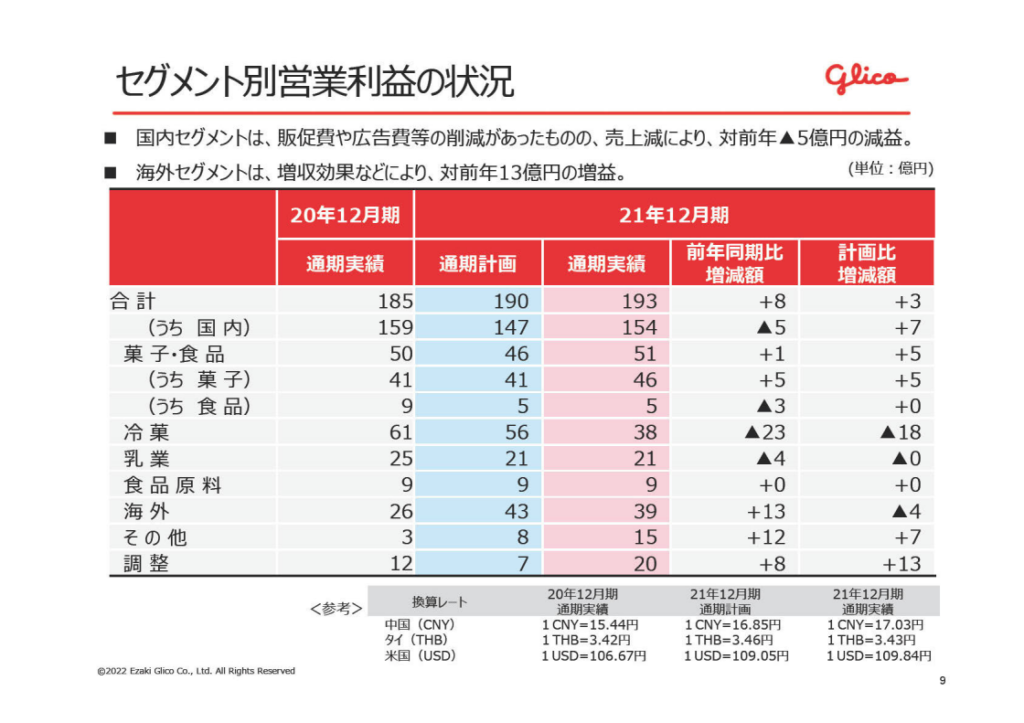

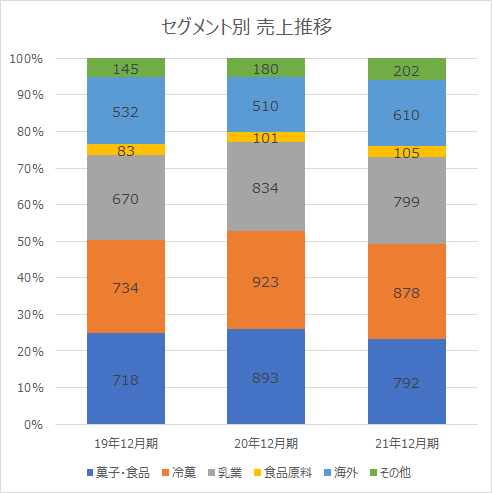

セグメント別のサマリも以下に載せます。

左側がセグメント別の売上を、右側がセグメント別の利益を示しています。

セグメント別売上を見ると、前述の通り海外向け以外のセグメントはほとんど前年度比売上減となっています。

ただし、その他セグメントを見ると売上増となっています。

これは健康関連の売上が伸びている影響で、昨今の健康ブームに乗り、主力のアーモンド効果の売上を順調に伸ばしているようです。

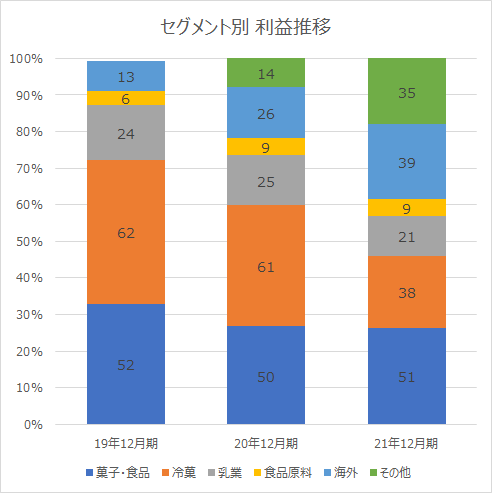

セグメント別利益を見ても前年度と比べて利益の伸びが顕著なのが海外セグメントとその他セグメントです。

一方で、特に悪化影響が大きいセグメントは冷菓ですが、売上減に加えて原材料高騰の影響、さらに冷夏の影響も加わり利益大幅減となっています。

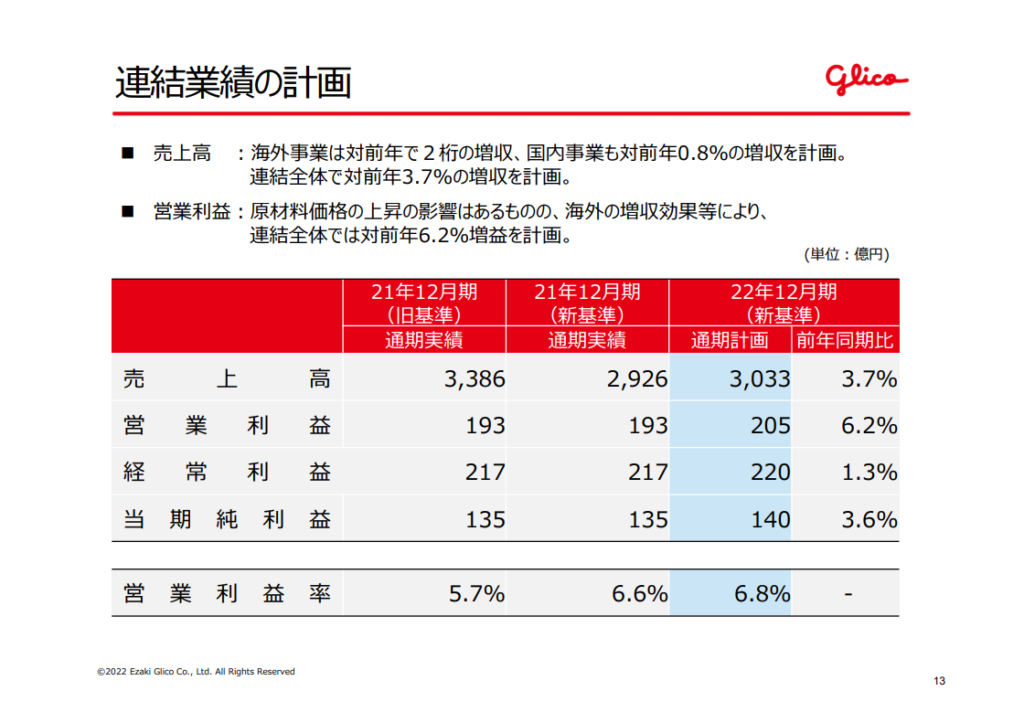

続いて22年12月期の年間見通しをみてみましょう。

江崎グリコは2022年12月期の第一四半期より「収益認識に関する会計基準」を適用するため、21年12月期実績対して、旧基準・新基準それぞれの売上を記載しています。

なお新基準に関してより詳細に知りたい方は以下の記事等を参照ください。

22年12月期通年の売上見通しですが、新基準同士で比較すると21年12月実績比+107億円増の3,033億円、営業利益は+12億円増の205億円で増収・増益見通しとなっています。

主に海外セグメントでの成長を想定しており、原材料価格の高騰が続くも、海外売上成長に伴い営業利益も続伸見通しとなっています。

一方で国内向けセグメントですが、全体で約0.8%の売上増を見込んでいるようです。

セグメント別の数字が公表されていないため以下は推測となりますが、コロナによるオフィス需要減やお土産需要減により縮小していた菓子・食品セグメントの下げがひと段落つくと予想しているのではないでしょうか?

しかし、変化した生活様式がすぐに戻るとは考えづらく、コロナ前までの回復には暫く時間がかかると想像しているようですね。

その菓子・食品の伸び悩みを、その他セグメントの健康関連商品の成長が埋め合わせてくれることを期待していると考えられます。

とは言え、とある記事で以下のようなコメントがありました。

「健康機能訴求の商品などに経営資源を集中するあまり、主力の菓子などでスピード感のある商品開発ができていない」

THE SANKEI NEWS

リソースは有限ですので、選択と集中は大切ですが、バランスのとれた戦略を立案していって欲しいですね。

3. 財務状況について

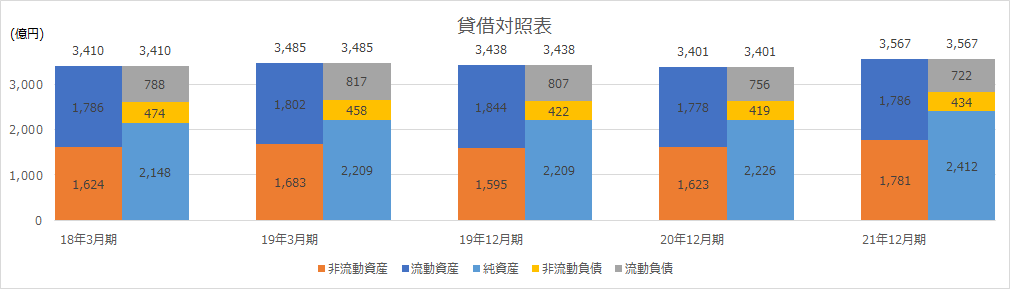

続いて、江崎グリコの財務状況を見ていきましょう。まずは下図に過去5年間の貸借対照表データを並べます。

なお、江崎グリコは2019年6月に決算期の見直しを行い、3月期決算から12月期決算へ変更しています。

下図でも19年3月期の次が19年12月期となっていますが、上記決算期の見直し影響となります。

過去5年のデータを見るとほとんど変化がありません。

その中で、流動比率(流動資産÷流動負債)は2倍超え、流動資産>流動負債+非流動負債、純資産比率60%超えと、高い数値を示しています。

また21年12月期末時点で流動資産のうち約1,000億円が現金及び預金、非流動資産のうち約600億円が投資その他資産と、流動性の高い資産も多く、財務健全性の高い企業であると言えます。

言い換えると、内部留保が多く新規投資にお金を回せていないよくある日本企業的な状況とも言えますが、投資先と考えた場合は安心感に繋がりますね。

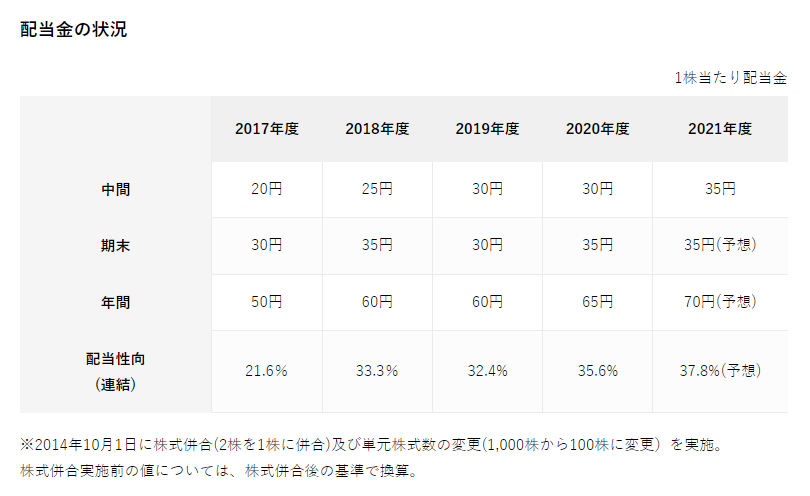

その安定的な財務基盤を背景に、21年度の配当金は下図の通り増予想となっています。

具体的な配当方針は見つかりませんでしたが、過去5年の数字をみると配当性向30%前後を推移していますので、会社として配当性向30%を暗黙の方針として置いているのかもしれませんね。

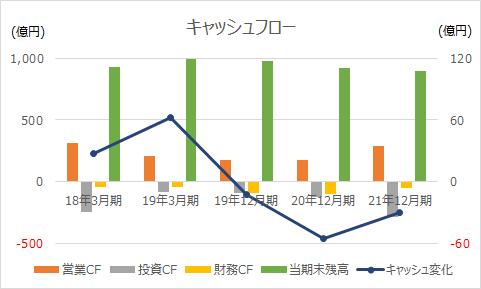

続いて過去5年間のキャッシュフロー変化です。

営業CF(橙色の棒グラフ)、投資CF(灰色の棒グラフ)、財務CF(黄色の棒グラフ)いずれも比較的安定した動きを見せていますがいくつか変化をピックアップします。

まず営業CFですが、期間損益の考え方の変更やコロナによる減収影響で徐々に減少も、21年12月期に増益影響等を背景に増、となっています。

続いて投資CFですが、こちらは18年3月期と21年12月期が他年度と比べて大きくマイナスとなっています。

それぞれ18年3月期は子会社株式取得影響、21年3月期は有形固定資産取得増影響が主要因となっており、スポット的な増加となっています。

最後に財務CFですが、貸借対照表でも触れた通り借入は少なく、そのほとんどが配当支払いとなります。

3つのCFの合計がキャッシュ変化(青色の折れ線グラフ)となります。

営業CFの減少、21年12月は営業CF増も投資CF増にて、キャッシュ残高の動きとしては徐々に減少となっています。

それでも21年12月期末時点で1,000億円相当の残高が積みあがっており、ここからもキャッシュリッチ企業であることが読み取れますね。

4. 今後のビジネス展開について

最後に江崎グリコの今後のビジネス展開について考えてみましょう。

今回の決算資料では22年12月期までのデータしかなかったこと、その他中期経営計画の資料等は見つからなかったことから、これまでの数字から考えてみようと思います。

まず、以下に過去3年分の売上と営業利益のセグメント別比率を示したグラフを載せます。

左側のグラフが過去3年のセグメント別の売上比率を、右側のグラフがセグメント別営業利益比率を示しており、グラフ内の数値は絶対値(億円)を示しています。

セグメント別に色分けしており、その他セグメントには健康セグメントと組織間調整の数字も混ざっています。

なお、19年12月期のセグメント別利益合計が100%に満たないのですが、この年のその他セグメント利益は若干のマイナスとなっているため、上記の見た目となっています。

売上比率にあまり大きな動きは見られず、今回決算で伸びたその他セグメント(健康関連)、海外セグメントの売上比率がわずかに伸びているように見える程度です。

一方で利益比率のグラフからは顕著な動きが見て取れます。

絶対値もそうですが、「菓子・食品」「冷菓」「乳業」セグメントの比率が下がり、「その他」「海外」セグメントの利益額、占有率が伸びてきています。

特に「その他」セグメントの健康関連の伸びは顕著で、調整も含んでいますが19年12月期にはマイナスだったものが21年12月期には利益全体の20%近くにまで達しています。

食品系の売上・利益が減ってきているのは江崎グリコに限った話ではなく、下記の記事等、業界全体の課題となっています。

こちらの記事では大きく以下4点が、食品業界が抱える課題と問題点であると述べています。

課題1.人口減少による市場の縮小

課題2.共働き世帯、単身世帯の増加

課題3.低い利益率と成長率

課題4.原料費、人件費、物流費の高騰

課題2.は、働く世代は料理をする時間が無く、惣菜などの完成品を購入する傾向があり、その結果、食品の売上減に繋がっている、というものです。

また課題4.に関しては江崎グリコの今回の決算においても費用増要因の1つとして挙げられており、業界全体に今後も影響を及ぼすと想像されます。

上記課題解決のための戦略が必要となりますが、江崎グリコとしては「健康」セグメントと「海外」セグメント拡大が主要戦略となると想像されます。

「健康」セグメントは、人口減少もニーズの高まりにより市場は拡大していくと想像されること、「海外」セグメントは進出エリアを拡大することでマーケットを広げることが可能です。

「主力の菓子などでスピード感のある商品開発ができていない」とのコメントはありましたが、拡大が見込める市場にリソースを投入すること自体は悪くないと思います。

また、江崎グリコの特徴の1つに厚い手元キャッシュがありました。

借入も少ない状況ですので、成長が見込める市場に投資を進めることで利益回収のチャンスを掴むことも大切と思いますので、今後の戦略的な経営に期待したいですね。

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。