こんにちは。おすぎです。

今回はゼンショーホールディングスを取り上げました。

すき家をはじめ、数多くの飲食チェーンを展開しており、1度はどこかのお店を利用されたことがあるのではないでしょうか?

また株主優待を出していますので、優待目的に株式購入を検討されている方もいらっしゃるかと思います。

一方でコロナの影響も気になるところと思いますので、一緒に決算内容をみていきましょう!

1. ゼンショーホールディングスの事業概要

まずはゼンショーホールディングスの会社概要を確認しましょう。

ゼンショーホールディングスは、1982年にゼンショーとして神奈川県横浜市鶴見区で創業しました。

京浜工業地帯の労働者をターゲットに、持ち帰り弁当店「ランチボックス」の1号店を生麦に出店したところから始まります。

しかし注文に応じ複数のおかずを作るオペレーションを取ったことにより工数ばかりが増え、弁当店「ランチボックス」は経営不振に陥ってしまいました。

そんな状況下、吉野家出身であった創業者の小川賢太郎氏は牛丼店の出店を思いつき「すき家」1号店を生麦駅前に出店、これがヒットし現在のゼンショーグループの礎となりました。

その後、業務提携や買収による子会社化を経て2001年に東証1部へ上場、2011年に持株会社へ移行する形でゼンショーホールディングスが誕生しました。

ゼンショーホールディングスと言えば「すき家」をイメージされる方が多いと思いますが、数多くの飲食チェーンを保有しています。

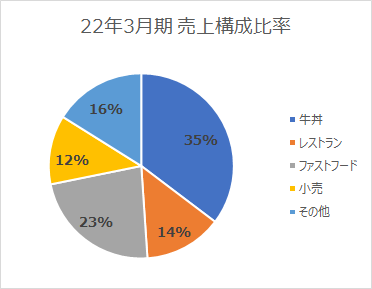

決算説明では以下の括りでビジネスをまとめています。

・牛丼

・レストラン

・ファストフード

・小売

・その他

カテゴリごとに括られていますが、飲食関連事業が多いことが分かります。

ここで2022年3月期のカテゴリ別売上比率を下図に示します。

イメージ通り、売上に占める割合のうち牛丼カテゴリがトップでした。

しかし1つのカテゴリに依存するのではなく、ある程度売上が分散していることも分かります。

同じく牛丼チェーンを展開する吉野家ホールディングスが、売上の半分以上を吉野家で計上していたことを考えると、同じ牛丼チェーンでも方針は異なりそうですね。

ゼンショーホールディングスの会社概要を理解したところで、さっそく決算をみていきましょう。

2. 22年3月期実績と23年3月期見通しについて

22年3月期実績

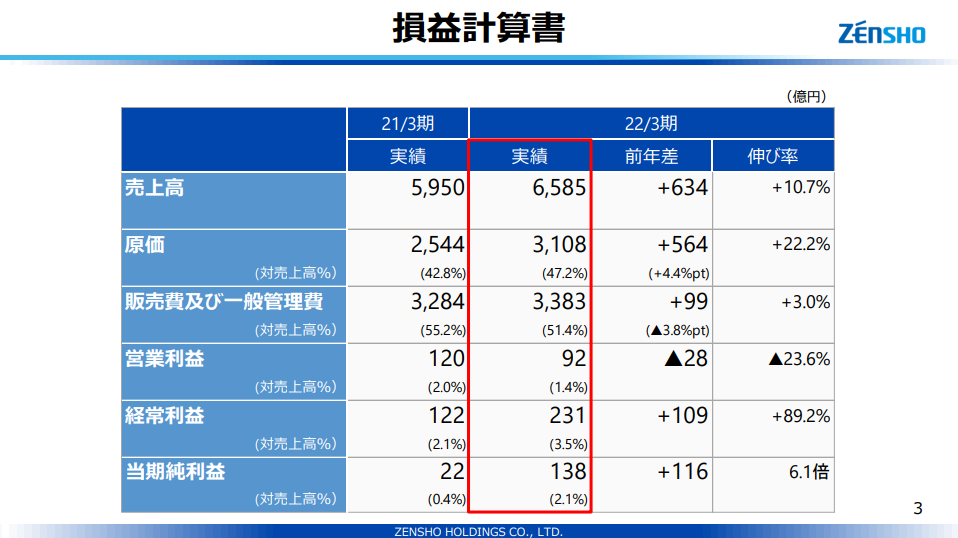

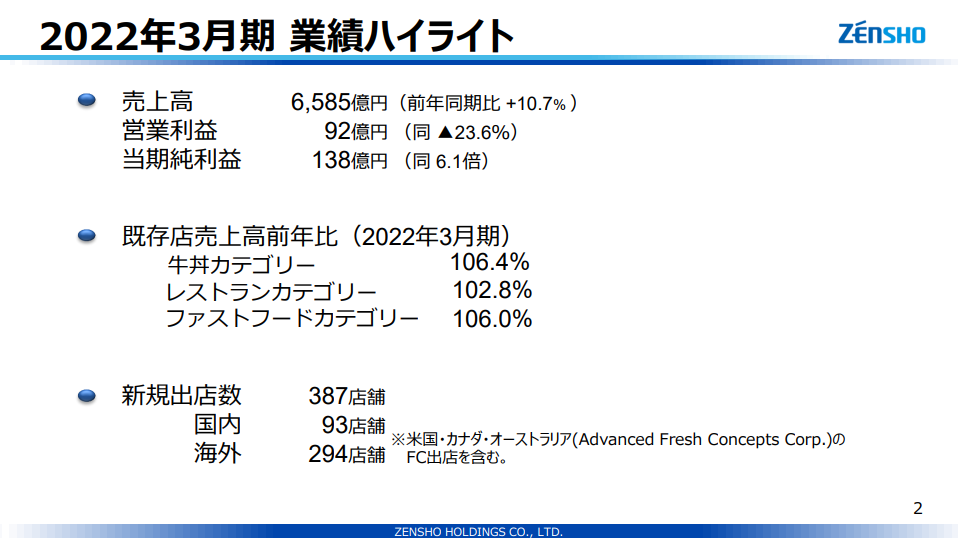

まずは22年3月期実績です。

22年3月期の売上は前年21年3月期比+634億円増の6,585億円、営業利益は▲28億円減の92億円となりました。

コロナによる営業停止、営業時間短縮影響を最も受けた21年3月期と比べると売上は回復していますが、営業利益は減少というアンバランスな結果となりました。

なお今回の売上増のうち約150億円は「収益認識会計基準」適用による影響となります。

とは言え、約500億円程度はコロナからの経済回復に伴う売上純増ですので、利益が減ってしまう理由とはなりません。

細かい説明はありませんでしたので、過去の数字と比較して、今回の結果を考察してみようと思います。

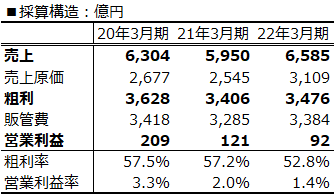

下図は過去3年分の採算構造となります。

売上原価は売上増に伴って増える項目ですが、売上増以上の比率で売上原価が増えてしまい粗利率が低下しています。

売上原価増の理由ですが、直近の原材料コスト増もあると思いますが、新規出店にともなうコスト増が主な要因と想像します。

下記に決算資料にあった業績ハイライトの1枚を載せます。

これを見ると新規出店数387店舗とあります。

特に海外の出店数が大きく、事業拡大に伴うコスト増が発生していることが分かります。

この数字は新規出店数だけであり、同期間に閉店している店舗もあるとは思いますが、店舗拡大がコスト増の1つの理由となっている可能性は十分に考えられます。

次の項で23年3月期に触れますが、新規出店数はさらに増加見通しとなっているようです。

ちなみに、当期純利益をみると前年比+116億円と利益改善方向となっていますが、これはコロナによる補助金収入約150億円、協力金収入約250億円を営業利益の外側で計上している影響となります。

23年3月期見通し

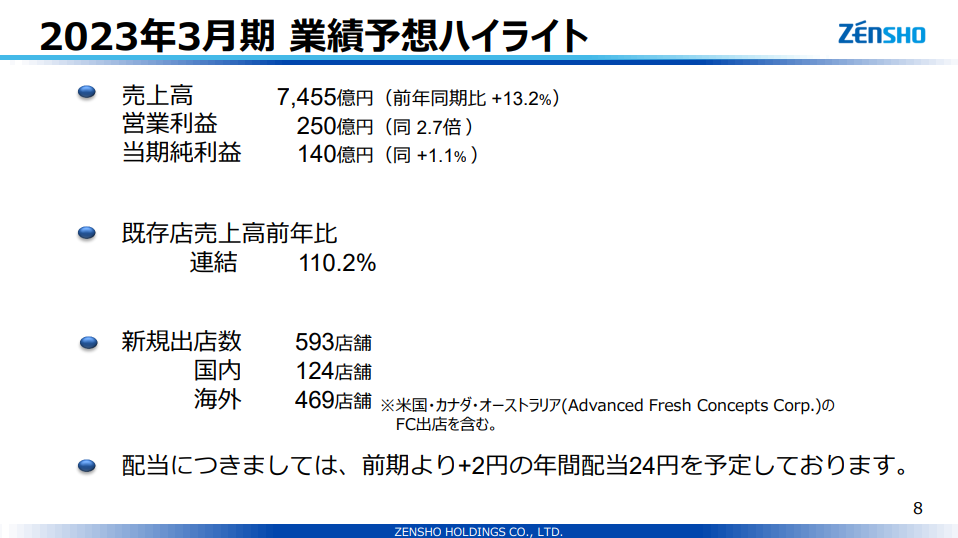

続いて23年3月期の年間見通しをみてみましょう。

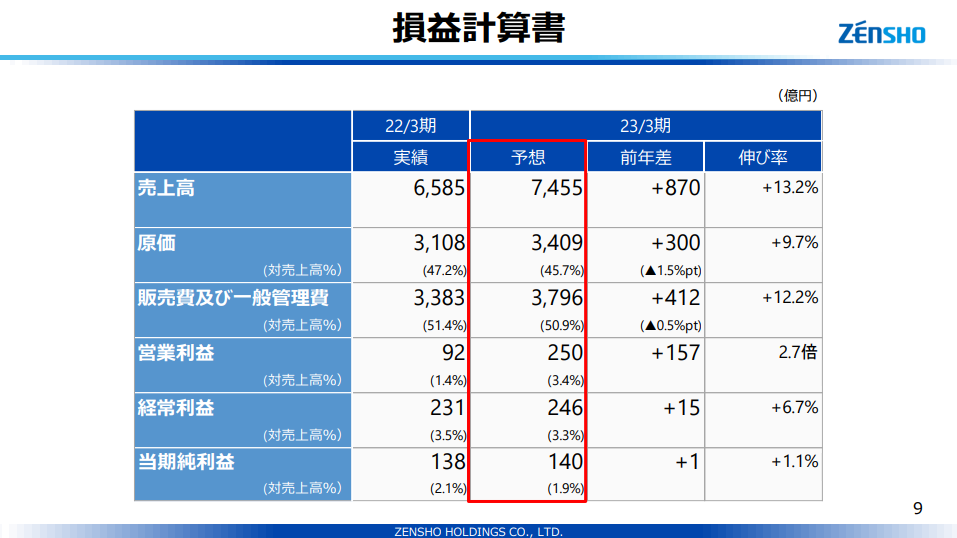

23年3月期の通年見通し売上は22年3月期比+870億円増の7,455億円、営業利益は+157億円増の250億円と、増収増益見通しとなりました。

増収増益も、売上増に対して利益増が限定的です。

これは販売費及び一般管理費が前年度に比べて大幅に増えている影響です。

販売費及び一般管理費増の要因は特に触れられていませんでしたので、こちらも要因を推測してみようと思います。

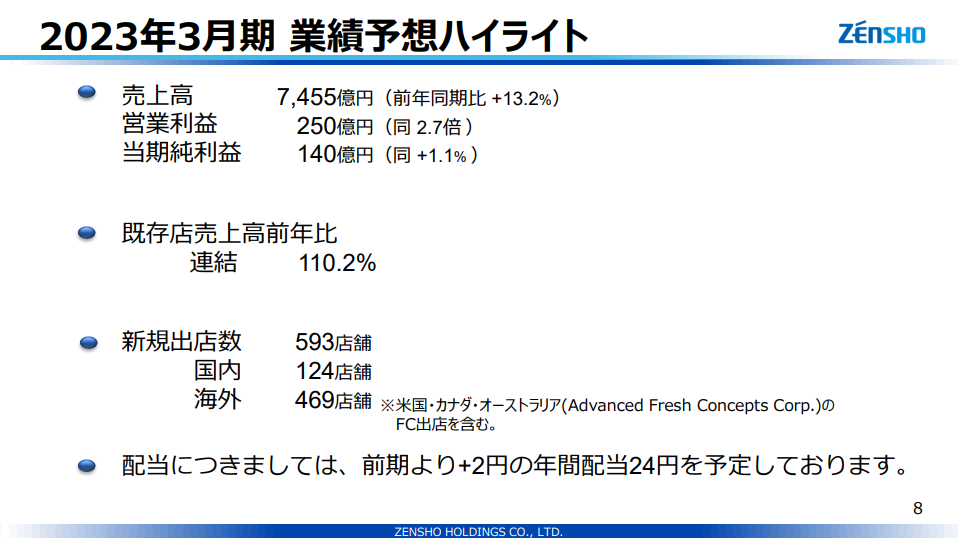

以下に23年3月期業績ハイライトの1枚を載せます。

ここで注目いただきたいのは新規出店数であり、先ほど触れた22年3月期新規出店数387店舗と比べて約200店舗多く出店予定となっています。

まず売上増ですが、コロナからの継続的な経済回復、さらに新規出店に伴う店舗増にて続伸見通しとなっています。

続いて売上原価について、売上増に伴う原材料増、最近のコスト高騰影響、新規出店による費用増が影響していると考えられます。

そして問題の販売費及び一般管理費増です。

あくまで私の推測に過ぎませんが、これは海外出店増による影響と想像します。

例えば国内での「すき家」新規出店であれば「すき家」というブランドは既にある程度認知されていますので大規模な広告を打つ必要はありません。

ところが、海外の新たなエリアに店舗を出店する場合、認知度が国内と比べて圧倒的に低いため、大規模な広告を打つ必要があります。

改めて新規出店数の数字を見ると海外の出店数が圧倒的に大きいことが分かります。

この海外出店拡大戦略に伴う初期の広告費用増が表れているのではないかと想像されます。

憶測の域を出ない分析ですので、今期の着地がどうなるか注目したいと思います。

3. 財務状況について

続いて、ゼンショーホールディングスの財務状況を見ていきましょう。

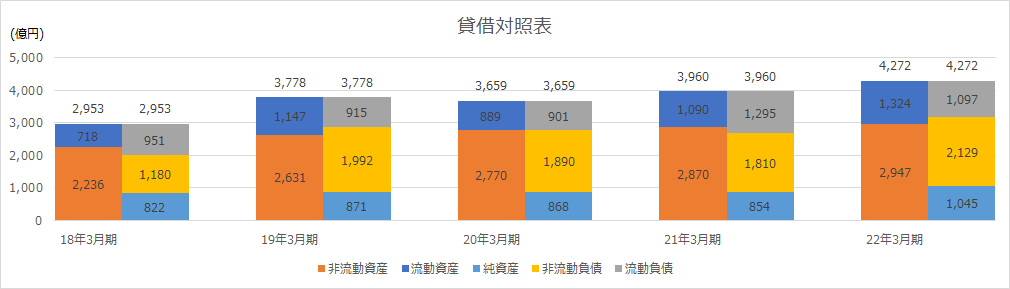

まずは下図に過去5年間の貸借対照表データを並べます。

過去5年間で劇的な変化は見られませんでした。

唯一18年3月期から19年3月期にかけて流動資産、非流動負債が増える形で総資産が大きくなっていますが、これは長期借入を行った影響です。

なお「財務体質の強化および資本効率の維持・向上を図るため」と説明されていました。

以降は毎年の黒字を背景に徐々に純資産を増やし、22年3月期末時点では1,000億円を超える純資産を積み上げ、純資産比率は24.5%となっています。

しかし順調に純資産を積み上げているとは言え、純資産比率20%代は財務指標としては弱く、投資対象としては負債比率が高いことが気になる点の1つとなりそうですね。

一方で資産の部(左側)をみると、非流動資産の比率が大きくなっています。

この非流動資産の半分以上が有形固定資産となっており、土地や店舗含めて飲食業運営にかかる固定費が莫大であることが分かります。

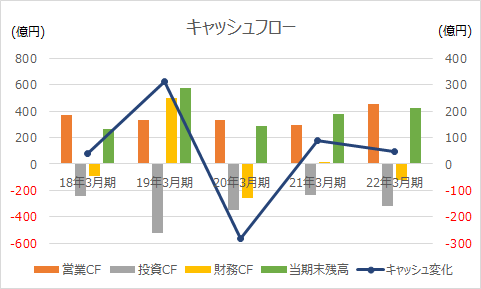

続いて過去5年間のキャッシュフロー変化です。

まず目につくのが19年3月期から20年3月期へかけてのキャッシュ変化(青色の折れ線グラフ)の大幅減ですね。

貸借対照表の説明でも触れましたが、ゼンショーホールディングスは19年3月期に大規模な借入を実施しており、キャッシュが大幅増となっています。

一方で翌20年3月期は大きな借入は行わず、かつ一部借入の返済をしているため前年比キャッシュ変化は大幅悪化となって見えています。

しかし、その他の年度のキャッシュ変化はいずれもプラス方向で、営業CF(橙色の棒グラフ)として稼ぎ出した現金の内数での投資を実施していることが分かります。

ゼンショーホールディングスといえば優待銘柄のイメージがありますが、配当も毎年出しています。

改めて以下に23年3月期 業績ハイライトを載せますが、23年3月期の配当は22年3月期の1株あたり年間配当22円から2円増の年間24円見通しとなっています。

明確な配当方針は出されていませんが、過去の数字を見ると配当性向は30%前後となっています。

また株主優待ですが、保有株式数によって以下の通りグループレストランで使用できる食事券がもらえます。

各種優待紹介ページでも取り上げられていますので、気になる方はぜひ調べてみて下さい!

4. 今後のビジネス展開について

最後にゼンショーホールディングスの今後のビジネス展開について考えてみます。

今回の決算資料の中に中期経営計画に関する資料がいくつかありましたので、そちらの資料をベースに考えてみます。

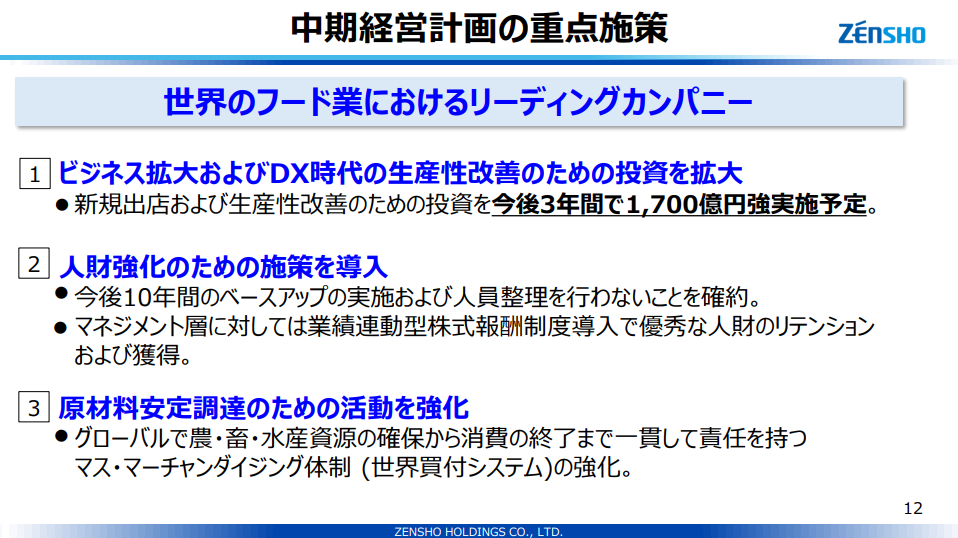

まず「中期経営計画の重点施策」と銘打った1枚を下図に載せます。

大きな戦略の指針としては

・新規出店の継続による売上拡大

・生産性改善を目的とした大型投資

・原材料コスト安定化のために調達手法の強化

・人財強化

と読み取れます。

各指針自体は特別珍しいものではありませんが、人財強化の詳細欄に気になる文章がありました。

それは「今後10年間のベースアップの実施および人員整理を行わないことを確約」という一文です。

世間では給与が上がらないと言われている一方で先々のベースアップを宣言、さらに人員整理を行わないことを宣言していることはなかなか衝撃的でした。

もちろん今後も新規出店を継続することで必要人員が増えていくと想像されますが、その拡大戦略がうまくいくとは限りません。

この宣言もあくまで施策であり、絶対的な拘束力を持っているわけではありませんが、市況の変化にスピード感を持って対応しにくくなるのでは?と個人的には不安になる宣言でした。

一方でこの文言から、ゼンショーホールディングスは雇用を守り、人財を大切にしている、というメッセージも強く伝わってきます。

決定に対する考えや感じ方はそれぞれと思いますので、みなさんはこの文言に対してどう感じましたでしょうか??

その感覚に基づいて投資判断をしていただければと思います。

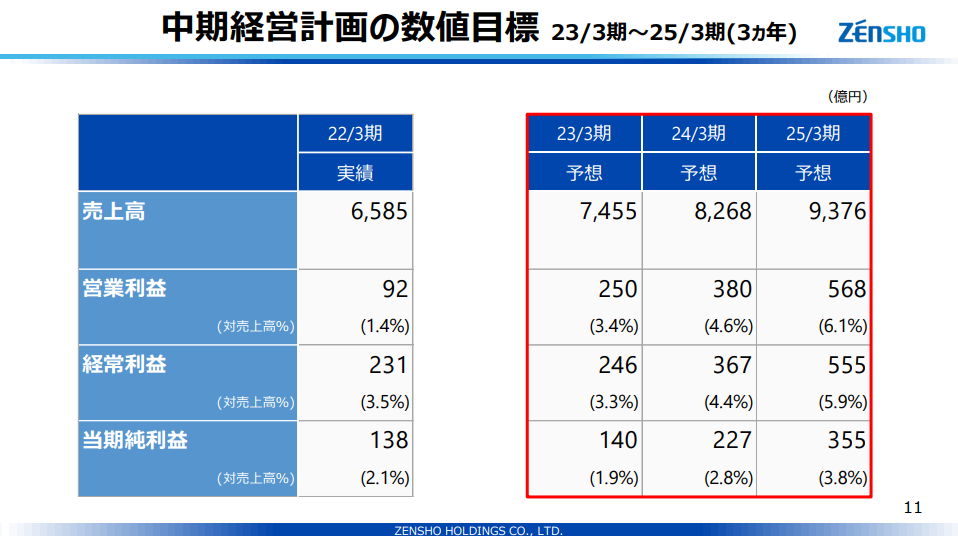

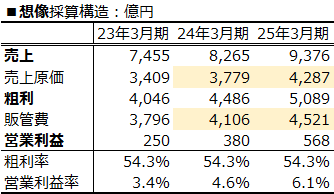

もう1枚、中期経営計画の数値目標という1枚もありましたのでそちらも見てみましょう。

重点施策で挙げられていた通り、毎年売上規模を拡大させる想定となっています。

売上増に伴い利益も増やし、営業利益は毎年100億円超えの幅で増加する見通しを置いています。

ただし、上記数値目標には売上と営業利益しか数字がなく、その他の施策についての動きを定量的に捉えることが出来ません。

そこで想像の採算構造を下図の通り作成してみました。

薄いオレンジで塗った部分が類推した数字となります。

23年3月期に関しては売上・売上原価・販管費・営業利益の数字がありましたので参照しています。

24年3月期と25年3月期については売上と営業利益しか数字がありませんでしたので、売上原価と販管費を類推してみました。

まず売上原価について、23年3月期と同じ原価率として試算しました。

原価率一定とした背景は、直近の原材料アップがある一方で、施策として原材料コスト安定化を掲げていることから、原価率一定とするのが妥当と考えたためです。

売上原価が決まった結果、粗利が確定します。

粗利と営業利益の数字が決まりましたので逆算で販管費が算出されます。

その結果を見ると、販管費が毎年のように増えていくことが分かります。

売上原価は変動的な費用がメインですので売上増に伴い線形に増えていきます。

一方で販管費は固定的な費用がメインであるのが一般的ですが、毎年のように増えてしまっています。

実はこれ、施策で触れられていたポイントと合致しているのです。

ゼンショーホールディングスの中期経営計画施策の1つに人財強化があり、その中で「ベースアップと人員整理無し」が語られていました。

もちろん店舗出店により必要な人手が増えるという背景もあると思いますが、現職の従業員を維持しつつ手当も増やすことでコストが増えていくストーリーと一致します。

全体的にコスト増方向ではありますが、それでもコスト増を上回る売上増を実現することで利益額・利益率ともに増予想となっています。

直近の動きから考えると海外出店を増やすと想像されます。

勝手の違う海外店舗を拡大することは一筋縄ではいかないと思いますが、効果的な海外展開を実施できれば想定以上の利益を確保することもできると思います。

今後のゼンショーホールディングスに期待しましょう!

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。