こんにちは。おすぎです。

今回はブロードリーフを取り上げました。

ブロードリーフは過去「株主優待で10万円分のQuoカードが貰える」銘柄として巷を騒がせましたが、調べてみると株主優待の内容をコロコロと変えているようですね。今年度の優待はどうなるのでしょうか?

優待を出せる余裕がある状況か否か、先日21年12月期の第二四半期決算が締まりましたので早速見ていきましょう。

1. ブロードリーフの事業内容

まずはブロードリーフの事業内容を見てみましょう。

ブロードリーフは主に自動車のアフターマーケット市場に強みを持つシステムインテグレータ企業(SIer)となります。「自動車のアフターマーケット市場」とは聞きなれない言葉ですが、自動車の整備工場や自動車部品の卸売など、アフターマーケット市場に関係のあるプレイヤーに対して、業務ソフトウェアやシステムの販売、データベースの提供を行っているようです。

聞きなれないのは業界においても同じようで、過去のレポートで「事実上競合は存在しない」とコメントされていました。

また、自動車関連企業だけでなく「携帯電話の販売店」「旅行会社」「バス会社」など、その他の業態に対してもソフトウェアの提供をしているようです。データベースを集め、ソフトウェアとして提供する、という行為自体は同じですので、業務の横展開は今後も可能性がありそうですね。

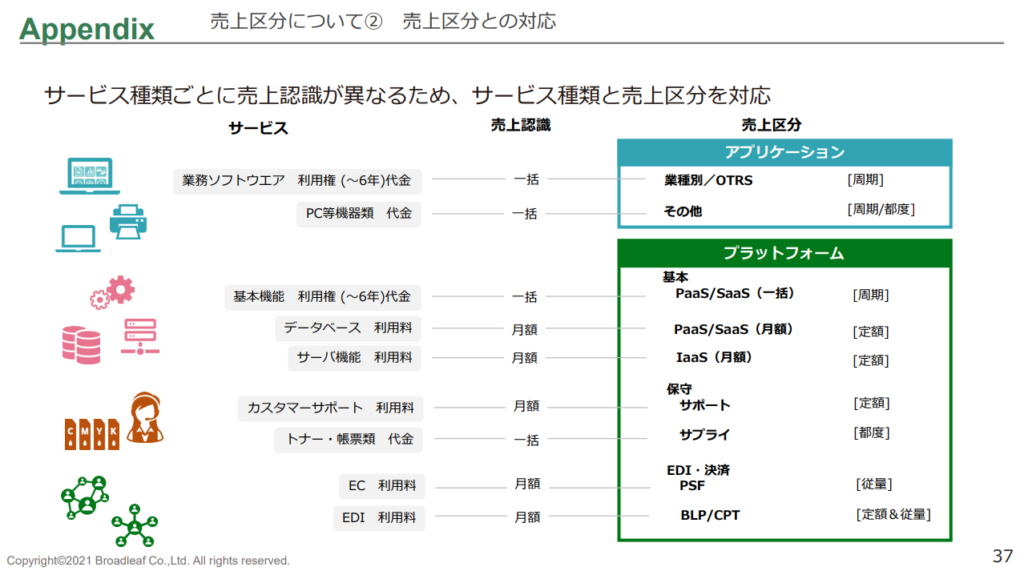

なお、決算説明における区分は「プラットフォーム」と「アプリケーション」の分けを採用しています。

それぞれの定義は以下の通り記載されていました。

お客さまに提供するITサービスの種類や課金方法により売上区分を設けております。業務ソフトウェアの複数年利用権やハードウェア販売等による売上を「アプリケーション」、SaaSやデータベース等の各種サービスによる売上を「プラットフォーム」としております。

ブロードリーフHPより

ざっくり理解ですが、ソフトウェアやハードウェア等のモノの売上を「アプリケーション」サービスの売上を「プラットフォーム」と定義しているようですね。

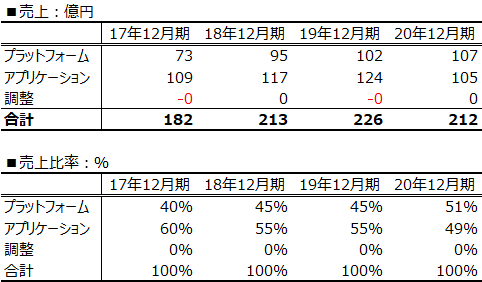

2017年12月期以降の売上高推移がありましたのでそちらも見てみましょう。

売上総額は2018年12月期以降ほぼ横ばいとなっていますが、売上比率は大きく変化しています。プラットフォームの売上比率が増えていき、2020年12月期の比率では逆転しています。ここから、会社としてモノの販売よりもサービスの提供にシフトしようとしていることが分かります。売り切りではなく、サービスを継続して使用してもらうことで持続的な売上の獲得を狙っているようです。

ブロードリーフの事業概要が理解できたところで、次章以降で決算内容を見ていきましょう。

2. 20年12月期実績と21年12月期見通しについて

21年12月期第二四半期決算の前に、まずは20年12月期実績を見てみましょう。

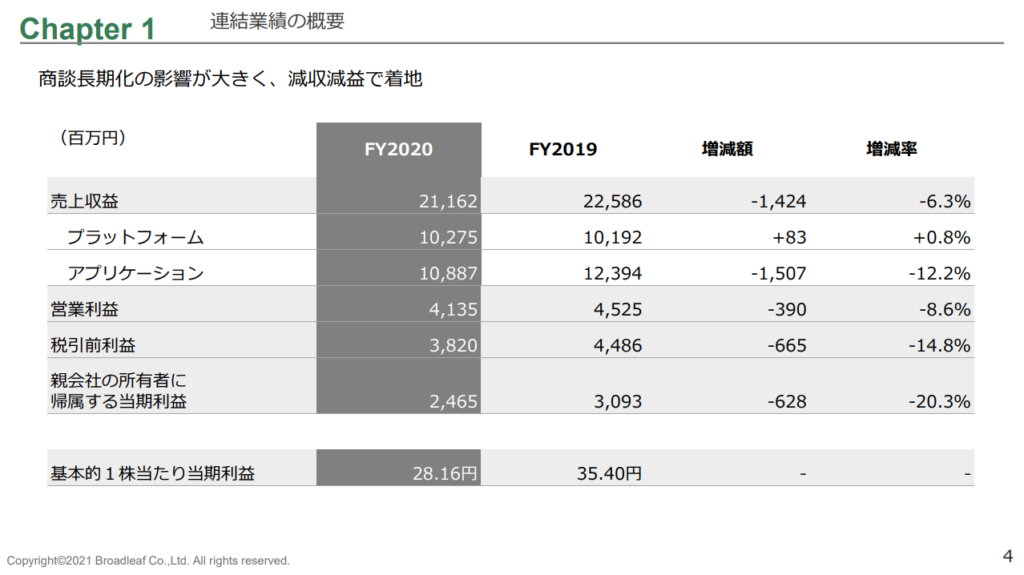

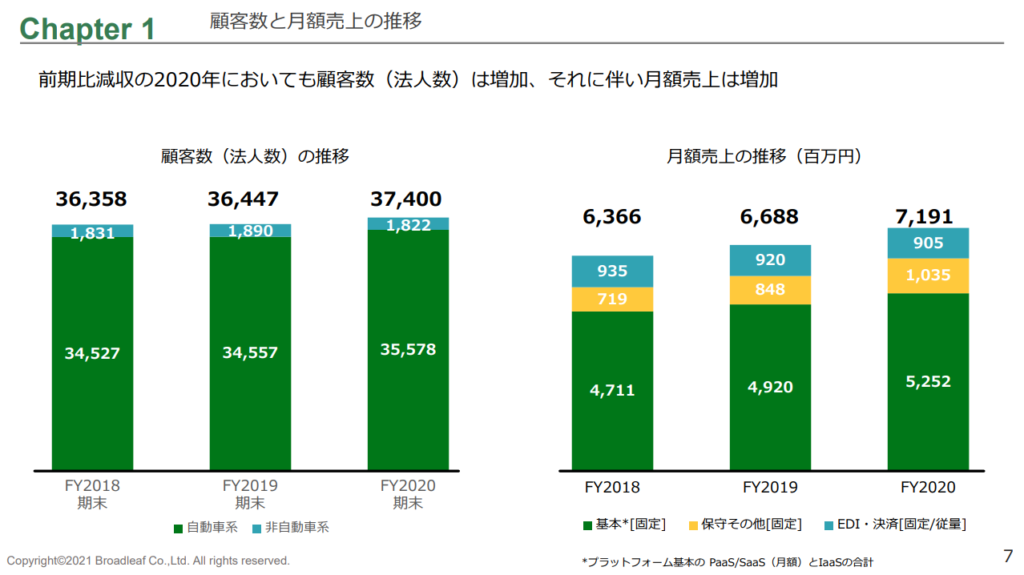

20年12月期の通期売上は前年度比▲14億円減の212億円、営業利益は▲4億円減の41億円となりました。ただし、売上に関してはアプリケーション売上が▲15億円と大幅減も、プラットフォーム売上は1億円増となっています。ソフトウェア販売はコロナによる顧客の経営状況の不透明さも相まって取引数量が減り売上減となりましたが、サポートサービスによる売上(サブスク型の売上)は顧客数増に伴い、順調に売上を伸ばしている影響のようです。(下図ご参照)

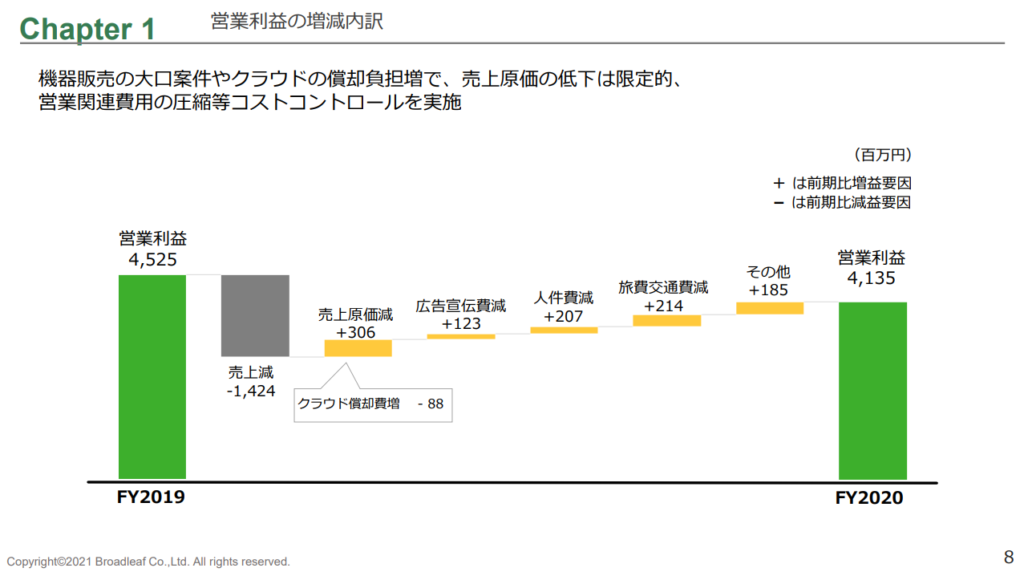

今後も順調に顧客数を増やすことで安定的な収益を増やし、コロナのような一時要因の影響を受けにくい収益構造を目指していることが分かります。しかし、現段階ではアプリケーション売上の割合も大きく、下図の通り、19年度比ではコスト削減を実施するも売上減影響を相殺しきれず利益減となりました。

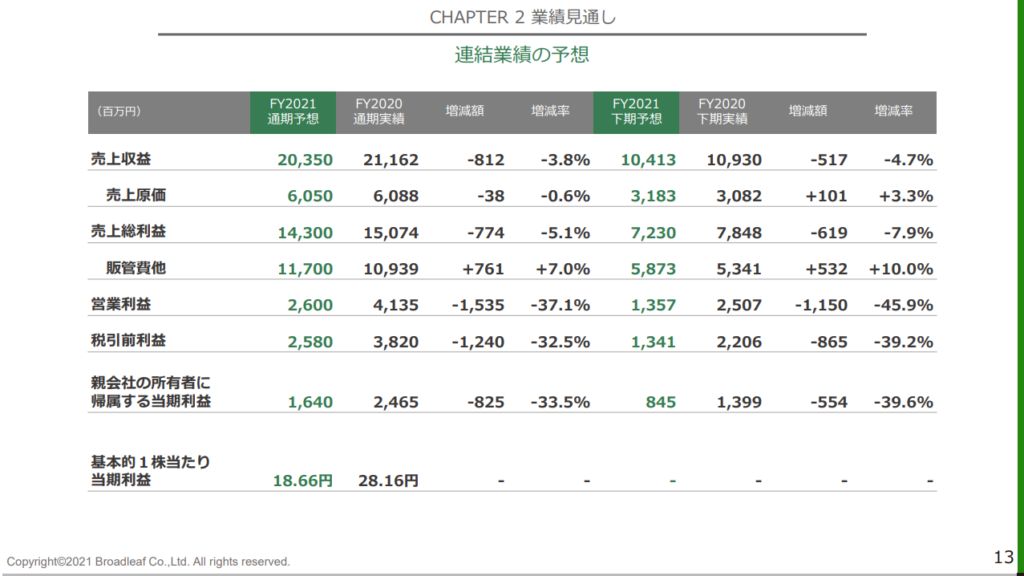

続いて2021年2月発表時点の21年12月期の年間見通しです。

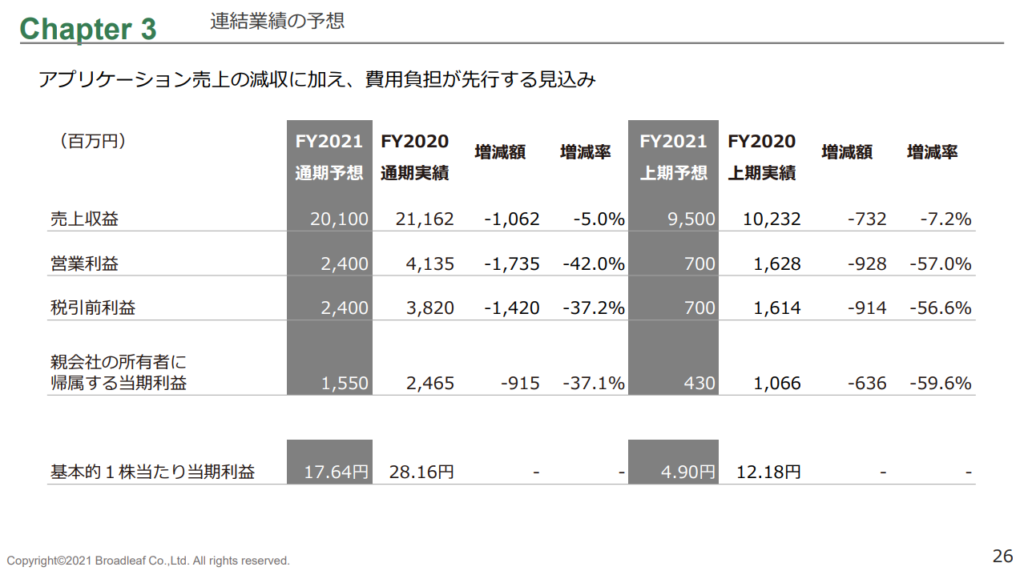

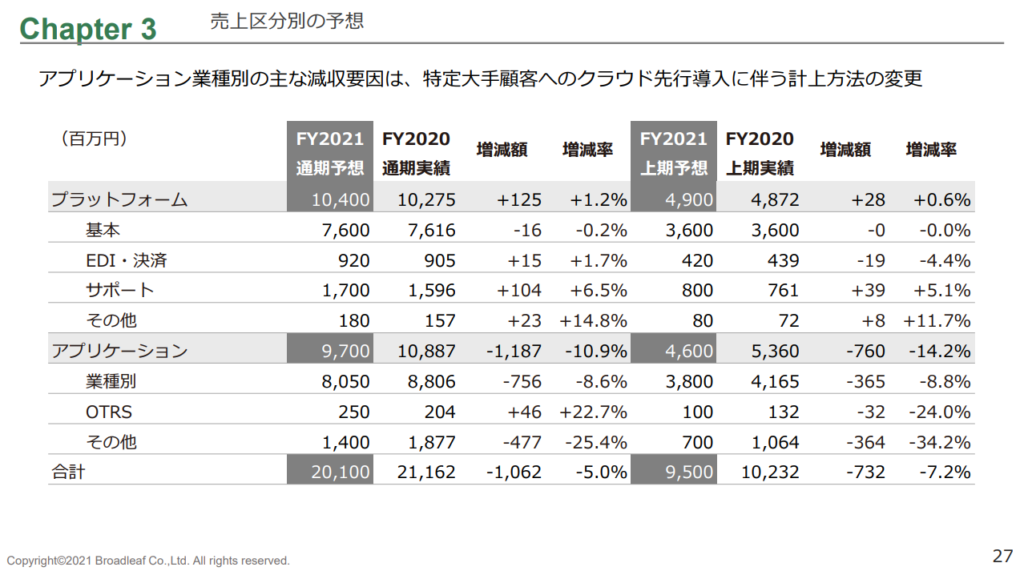

2月時点の21年12月期通年の売上見通しは前年度20年12月期比▲11億円減の201億円、営業利益は▲17億円減の24億円で減収・減益見通しとなりました。コロナ影響が落ち着いた中で2年連続での減収・減益見通しとなっています。売上変化の内訳を説明する1枚がありましたのでそちらも確認してみましょう。

売上区分を見ると、プラットフォーム売上は1億円増となっていますが、アプリケーション売上が前年比▲12億円と大幅に減っています。アプリケーション売上減の主要因は「特定大手顧客へのクラウド先行導入に伴う計上方法の変更」と説明されていました。詳細について「クラウド版新モデルの市場投入」という資料で説明がありましたので見てみましょう。

ポイントは2つです。

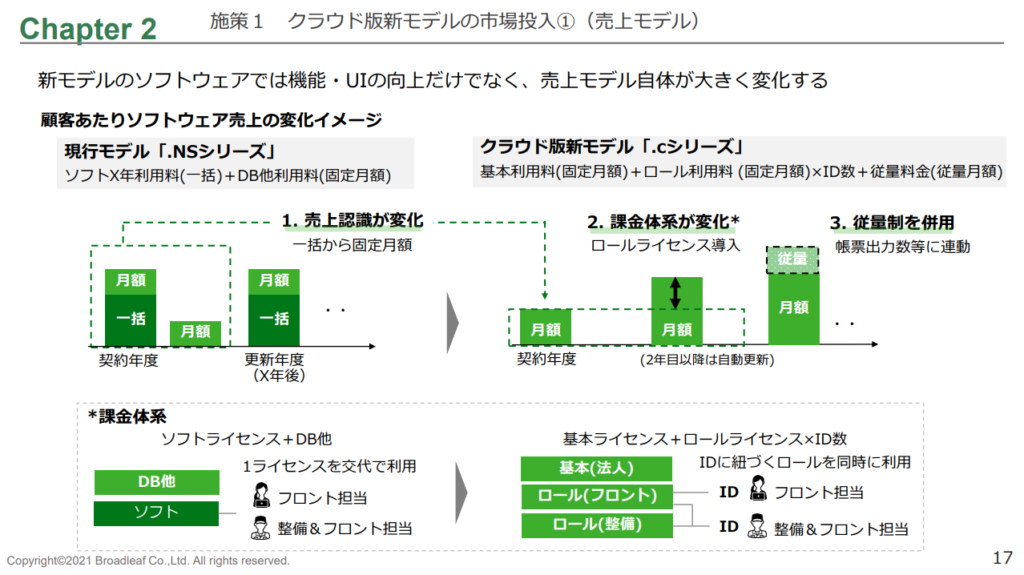

1. クラウド版新モデル「.cシリーズ」の導入

2. ソフトウェア利用権の利用料課金体系の変更

1つめの新モデル導入ですが、まずは特定の大手顧客向けに新しいクラウド版のソフトウェア投入を2021年度から実施し、以降、順次導入顧客を増やしていく算段のようです。21年度は前年比で売上以上に利益が悪化していますが、この新モデル導入に伴う費用がかさむことで売上減以上の利益悪化となっています。

2つめの課金体系の変更ですが、正直、上の1枚では詳細変更の理解まではたどり着かなかったのですが、簡単に言うと一定期間分の使用料の課金タイミング変更のようです。現行モデルまでは例えばソフトウェア5年分の使用料を契約年度で一括支払いさせていたところ、新モデルでは使用料を月額従量制に変更しています。そのため契約初年度の収益は減ってしまい、21年度はその影響を受けたことで前年比売上減となっているようです。ただし、新モデルでは契約年度の翌年以降の収益は現行モデルよりも高くなるため、長期的にメリットのあるモデルとブロードリーフは考えているようですね。

しかし、これは短期的に見て売上や利益を下げるモデルになります。そのため市場のウケは良くなかったようで、2月の決算発表直後に株価は急落していました。。

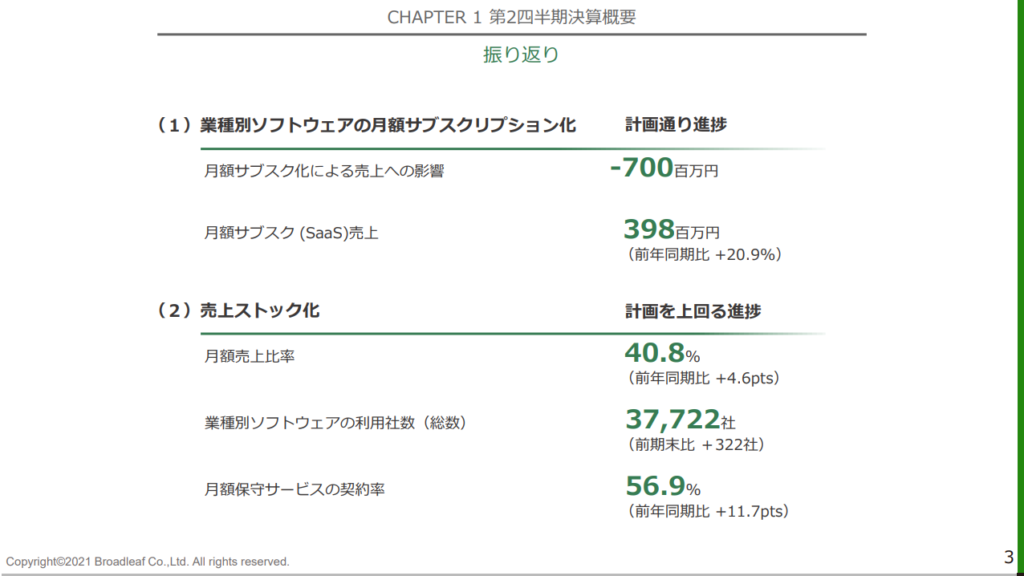

さて、新モデルの戦略は順調に進んでいるのでしょうか?8月に21年度上期の実績が発表されましたので本章のまとめとして見てみましょう。

21年12月期上期の実績は前年度20年12月期の上期実績より売上▲3億円減の99億円、営業利益▲4億円減の12億円となっています。年間見通しでは売上、利益いずれも減少見通しとなっていましたので、達成率としてどの程度かこの資料だけでは分かりません。その他、計画値からの進捗具合を定量的に示している資料もありませんでしたが、振り返りの1枚におおむね進捗通りであるコメントが記されていました。

進捗率が良い影響か、21年12月期の通期見通しが20年12月期末決算発表時点よりも売上2.5億円、営業利益2億円上方修正されていました。

しかし、売上・利益ともに上方修正するも、昨年度比で大幅減益見通しは変わりませんので、市場の反応もあまりなく、発表後の株価はほとんど変化していませんでした。

ブロードリーフとしては、21年12月期決算はしゃがむ年である、と考えていると思いますが、翌年以降予定通り利益があがる確証はありませんので、市場は冷静に判断していると言ってよさそうですね。今年度の決算だけでなく、来年度以降の見通しをどう考えるかがブロードリーフに投資するか否かの最大のポイントとなりそうです。

3. 財務状況について

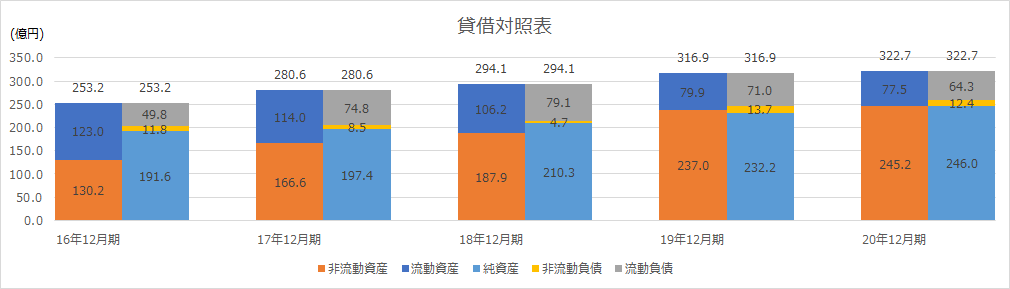

続いて、ブロードリーフの財務状況について分析します。まずは下図に過去5年間の貸借対照表データを並べます。

ブロードリーフの貸借対照表をみると高い純資産比率が目に入ります。毎年安定的に利益を出しているため純資産を順調に積み増すことが出来ており、20年12月期末時点では約76%となっています。

もう1つ、資産に占める非流動資産比率の高さも特徴的で、20年12月期末時点で総資産に占める非流動資産の比率は7割を超えています。しかし、このうち約100億円が「のれん」となっています。コメダホールディングスの分析でも触れましたが、この「のれん」は先々利益が見込めないと費用計上する必要があります。総資産300億円のうち約3割の100億円が「のれん」であることは理解しておくと良いでしょう。

非流動資産のうち「のれん」が100億円を占めるとは言え、高い純資産比率を誇っていますので、財務基盤としては安定していると考えて良いでしょう。

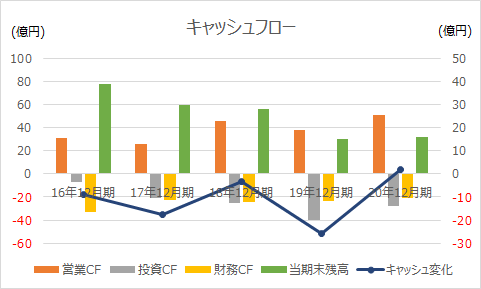

続いて過去5年間のキャッシュフロー変化をみてみましょう。

営業CF(橙色の棒グラフ)は黒字を達成しているため毎年プラス方向となっています。一方で定常的に無形固定資産への投資を実施しているため、投資CF(灰色の棒グラフ)は毎年マイナス方向に動いています。また、配当も毎年出している影響で財務CF(黄色の棒グラフ)もマイナス方向へ動いています。その結果、過去5年間のキャッシュ変化はほぼ毎年マイナスとなっており、現金同等物は毎年減少、20年12月期末時点で30億円程度となっています。

毎年現金同等物が減っているとなると心配になるのでさらに遡ってキャッシュフローを確認してみましょう。

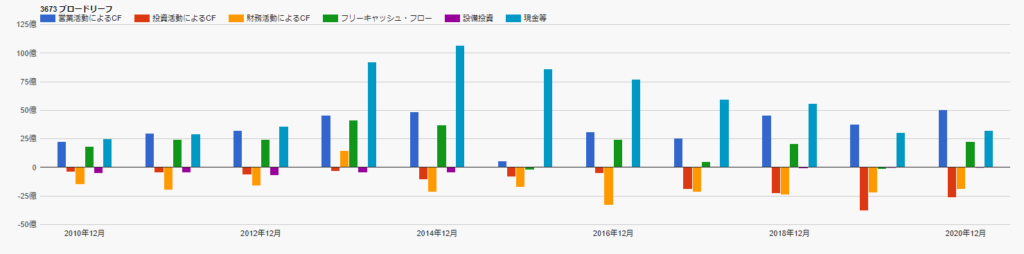

過去10年のデータをさかのぼってみました。なお、図の配色が変わっていますのでご注意ください。薄い青が各年度末の現金同等物残高となっていますが、2014年12月期までは毎年残高を増やしていることが分かります。しかし、2014年度を境に投資CFと財務CFのマイナス方向が大きくなっています。投資CFは無形資産の取得加速、財務CFは配当の増加がそれぞれ主な要因となっているようです。したがって、これまでは現金を増やし、あるタイミングから投資に切り替えたことが分かります。

緑色の棒グラフで示されているフリーキャッシュフロー(営業CF+投資CF)は、ほぼすべての年でプラスとはなっているのでむやみに投資しているわけではありません。しかし、こうも順調に現金同等物が減っていると不安になりますね。もちろん、直近の新システムや、次の施策に向けた投資とは思いますが、来年以降の利益だけでなく、キャッシュフローにも要注目ですね。

4. 今後のビジネス展開について

最後にブロードリーフの今後のビジネス展開についてです。第2章で「来年度以降の見通しをどう考えるかがブロードリーフに投資するか否かの最大のポイントとなりそう」とコメントしましたが、来年度、さらにその先の見通しについて考えてみようと思います。

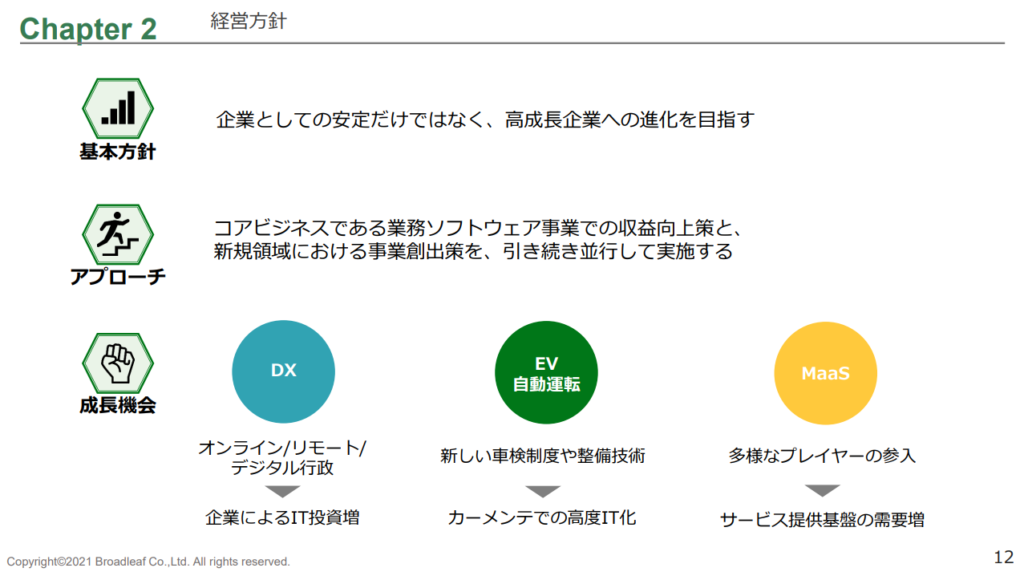

20年12月期の決算説明資料にもいくつかこの先の経営方針に触れている資料がありました。

こちらは抜粋した1枚になりますが、ブロードリーフの今後の方針が分かりやすく書かれていました。アプローチとして「コアビジネスの業務ソフトウェア事業の収益向上」と「新規領域における事業創出」が挙げられています。自動車アフターマーケットのシェアを拡大しつつ、新規事業へ進出するというセオリー通りの戦略を取るようです。

一方で、この戦略にもリスクはありますのでそれらに触れたいと思います。

国内自動車市場の縮小

1つ目は国内市場の縮小です。

様々な産業で問題視されていますが、日本の人口は減り続けることが確実視されています。人口減少を背景に、国内新車の登録台数も減り続けています。

国内の自動車数が減るということは自動車のアフターマーケットも縮小してしまう、ということです。現在は順調に顧客を増やし、プラットフォームの月別売上を増やすことを実現していますが、どこかで頭打ちになることが想定されます。

自動車の進化

もう1つのリスクに自動車そのものの変化が挙げられます。

自動車市場はこれまでのガソリン車から電気自動車へのシフトを始めており、さらに自動運転技術を搭載した車も登場します。自動車そのものが変わるということは、関わるプレイヤーも変化するということです。プレイヤーが変わることで、これまで通りのビジネスが通用しなくなる可能性もあります。

早急にガソリン車がなくなることはありませんが、徐々に比率を下げていくことは確実でしょう。その中で、電気自動車、自動運転車のアフターマーケットも同様に握ることが出来るかが1つのポイントとなります。

自動車アフターマーケット市場というブルーオーシャンで事業を拡大し続ける戦略は見事と思います。しかし一方で収益体系の変更や国内市場の縮小可能性など、短期的・長期的にリスクが点在している事実もあります。

まずは今年度の最終利益の着地、そして来年度に売上・利益を伸ばすことができるか、が要注目ポイントとなりそうです。利益が下がると株主優待も無くなってしまいますからね。。

そして、更なる未来への戦略を明るいものと考えるか、暗いものと考えるか、みなさんはどう考えますか?

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。