こんにちは。おすぎです。

今回はアサヒグループを取り上げました。

アサヒと言えばアサヒスーパードライが有名ですね。大好きな方も多いのではないのでしょうか?

私もスーパードライ大好きなのですが「瞬冷辛口」もとてもおいしいです!興味のある方は是非飲んでみてください!

夏はビールがおいしい季節ですので、ビールを飲みながら気軽に見ていただければと思います。

今回もよろしくお願いします!

1. アサヒグループの事業領域

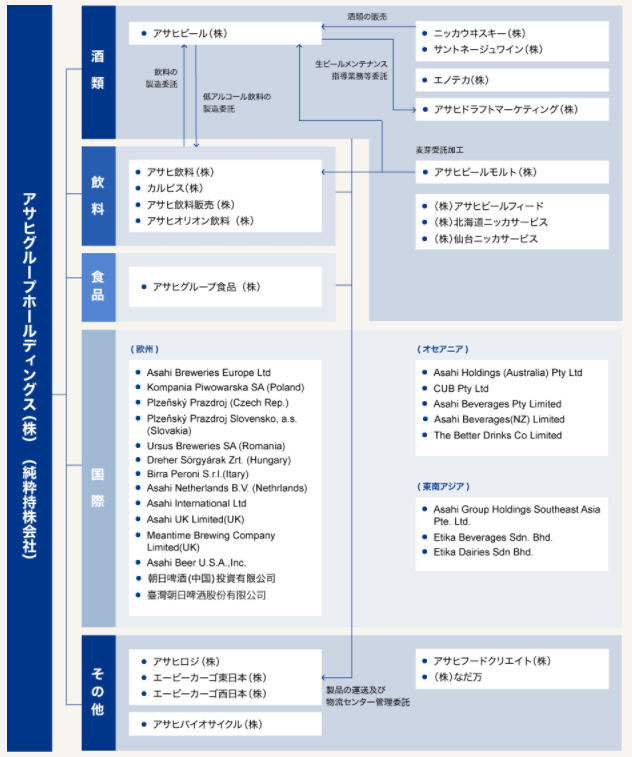

まずはアサヒグループホールディングスの事業セグメントについて見ていきましょう。アサヒグループは事業領域を以下の5つに大別しており、決算説明においてもこちらの分類で説明されていました。

・酒類事業

・飲料事業

・食品事業

・国際事業

・その他事業

なお、グループ全体の組織図もホームページにありましたのでそちらも載せます。

その他事業はロジスティクス等の事業を行っているようです。酒類事業はアルコール飲料を、飲料事業はノンアルコール飲料を扱う形で棲み分けをしているようです。また「アサヒ」と聞くと飲み物のイメージが強いと思いますが、食品も扱っています。いつも買う商品が意外とアサヒ製品だったりしますので、色んな商品の販売会社をチェックしてみるのも面白いですよ。

酒類事業ですが、ビール以外も扱っており、ウイスキーは「ニッカウヰスキー株式会社」、ワインは「エノテカ株式会社」のように、それぞれ別会社で運営されています。

また国際事業に関して、下記の記事でも取り上げられている通り、アサヒグループは積極的な海外展開を進めているようです。

第3章の財務分析でも触れますが、ここ数年で企業買収によりバランスシートが大きく変化しています。海外展開はアサヒグループの特徴の1つとなっているようですね。

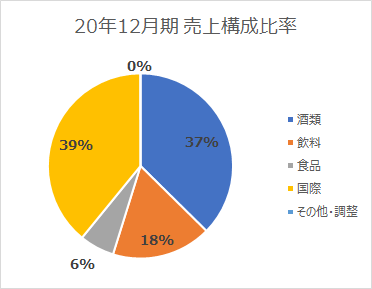

ここで2020年12月期の事業別売上構成比率を見てみましょう。

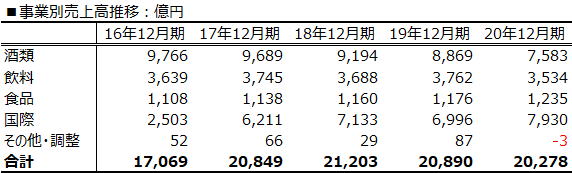

酒類事業と国際事業が1/3ずつ、残りの1/3を飲料事業と食品事業が占める形となっています。ところで、先ほど触れた通りアサヒグループは海外展開を進めていますが、下図の通り過去からの売上変化を追うとその特徴が見て取れます。

2016年12月期には2,500億円だった国際事業の売上は企業買収を重ね2020年12月期には3倍以上の7,930億円となっており、総売上に占める比率も15%から39%へアップしています。

国際事業の拡大、という1つの戦略を推し進めているアサヒグループの決算を次章以降で深堀していきましょう。

2. 20年12月期実績と21年12月期見通しについて

まずは20年12月期実績です。

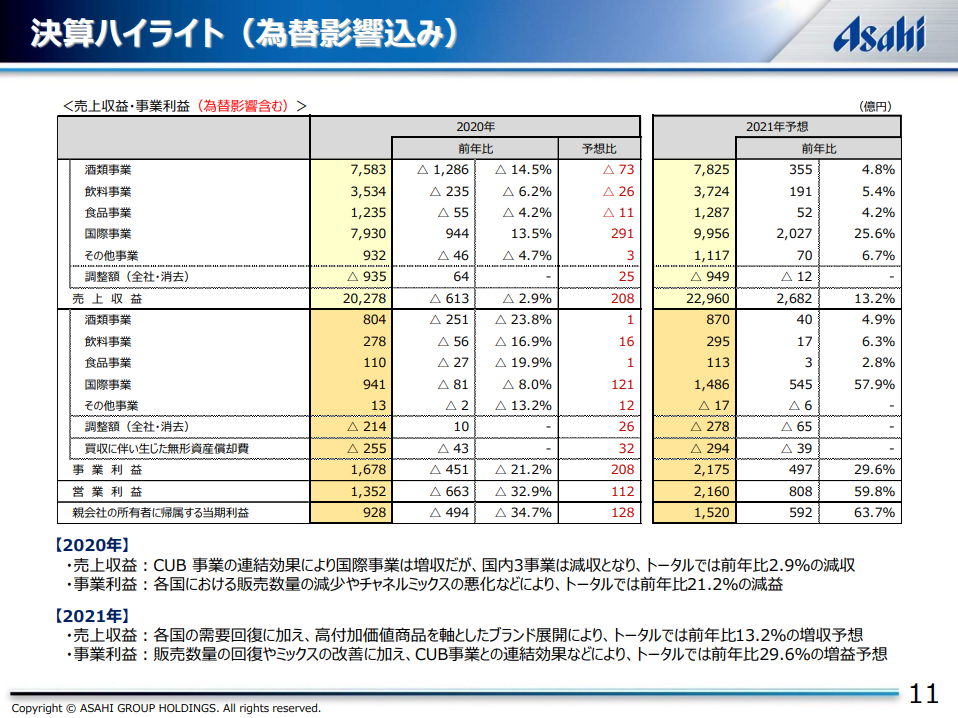

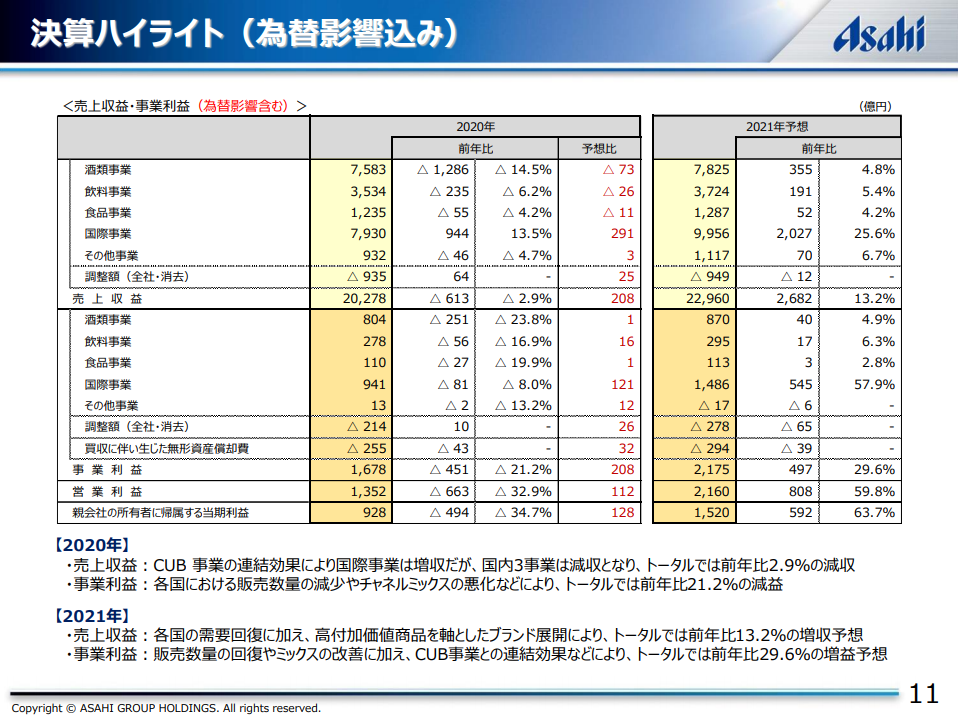

20年12月期の通期売上は前年度比▲613億円減の2兆278億円、営業利益は▲663億円減の1,352億円となりました。国際事業はオーストラリアのカールトン&ユナイテッドブリュワリーズ(CUB)買収による連結効果による売上増も、事業買収に伴う一時費用増等で営業利益は悪化方向、それ以外の事業もコロナの影響を受けて売上・営業利益ともに前年度比悪化となっています。

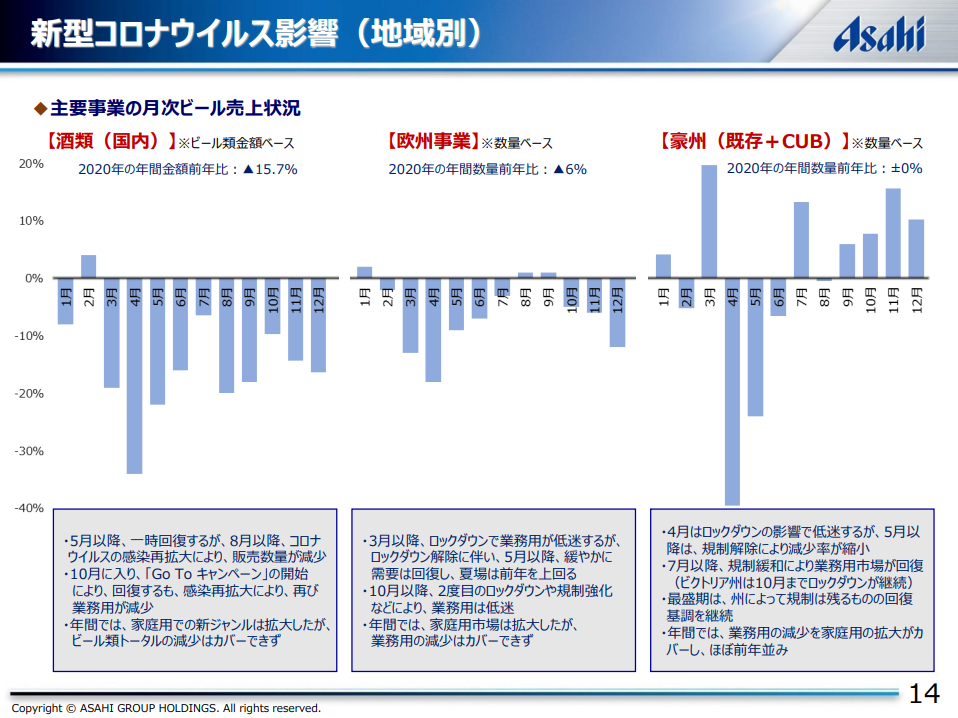

事業別にみると特に落ち込みが大きいのが酒類事業となっており、コロナによる飲食店の営業時間短縮や営業停止、アルコール提供中止の影響をモロに受けているようです。ビールの売上に絞っていますが、前年比月別売上金額変化の資料がありましたので見てみましょう。

オーストラリアは規制緩和により7月以降前年比売上増となっていますが、国内と欧州はほとんどの月で前年比マイナスとなります。特に国内は家庭向けに新ジャンルの販売が拡大するも、蔓延防止措置、緊急事態宣言により業務用販売が減少し、売上減となっています。

続いて年間見通しですが、先ほどと同じ資料で確認してみましょう。

21年12月期通年の売上見通しは前年度20年12月期比2,682億円増の2兆2,960億円、営業利益は808億円増の1,520億円見通しとなっています。

売上増の主要因は国際事業となっており、2,682億円増のうち1,789億円を占めています。700億円の増は欧州事業による業務用向け回復見通し、1,000億円の増は20年度に買収したオーストラリアのCUB事業の影響です。2020年12月期は6月以降の半年分しか寄与していませんでしたが、2021年12月期は通年寄与するのでその分の売上増影響となります。

営業利益も国際事業の改善が主な要因となっています。こちらも欧州事業の売上増影響とCUB事業の利益貢献となっています。その他事業に関しても、売上増と販売Mix改善に伴う利益増となっています。

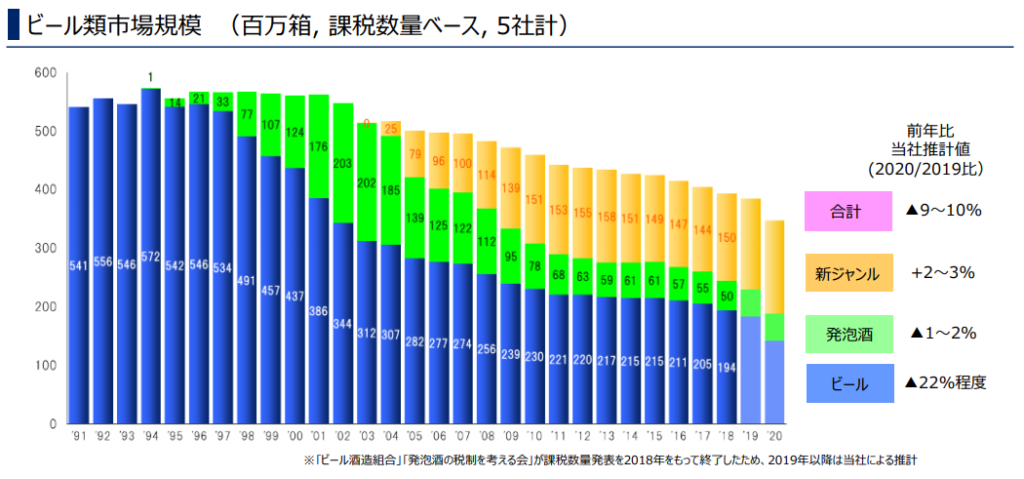

2021年12月期の酒類事業・飲料事業は売上・利益ともに回復見通しも、2019年12月期の数字を下回る予想となっています。コロナからの回復傾向も、国内市場そのものの縮小影響を受けている可能性があります。下記、アサヒグループのFACTBOOK2020にて2020年までですが、ビール類の市場規模情報がありましたのでみてみましょう。

2020年までのデータしかありませんが、年々ビール類の市場が縮小してきているのが分かります。2020年はコロナの影響で極端に落ち込んでいますので2021年は2020年の規模を上回る可能性は高いと思います。しかし、過去のトレンドを考えると2019年の市場規模を下回る可能性は高いと想像され、そこを見込んでの2021年12月期の損益見通しと考えられますね。

では次章で、財務面からアサヒグループを見てみましょう。

3. 財務状況について

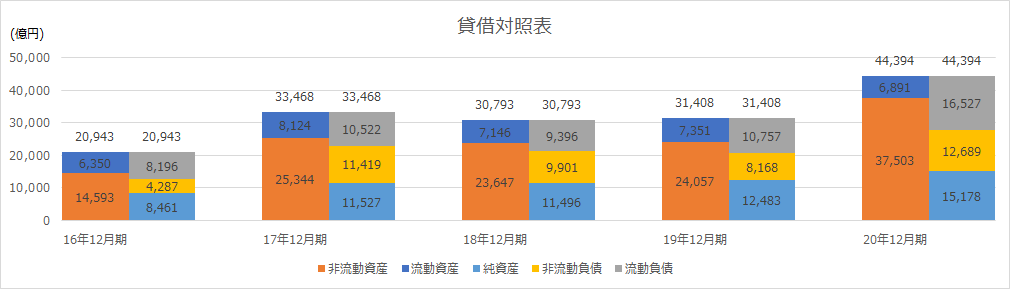

続いて、アサヒグループの財務状況について分析します。まずは、下図に過去5年間の貸借対照表データを並べます。

繰り返し触れていますがアサヒグループは海外展開を戦略の1つとしてすすめていますが、貸借対照表からもその戦略を垣間見ることが出来ます。定期的に総資産、特に非流動資産のうちの「のれん」と負債が増えていますが、買収に伴う資金調達と「のれん」の計上によるものです。

2019年12月期から2020年12月期にかけての増はオーストラリアのCUB事業の買収影響、2016年12月期から2017年12月期にかけての資産増加は中東欧のビール事業買収の影響となります。

なお、キャッシュフロー変化の項目でも触れますが、企業買収のために定期的に社債の発行や借入を行っています。そのたびに純資産比率は下がっていますが、毎年安定的に利益を計上しているため、純資産額は順調に伸びてきています。買収に伴う資金調達により2020年12月期末には34.2%まで下がりましたが、今後も継続して利益を挙げ、純資産比率を上げてくれると期待しています。

また、今回も“疑似的なROE=営業利益÷純資産”をみてみます。2020年12月期は利益減の影響で8.9%まで下がっていますが、2016年12月期~2019年12月期までは毎年15%を上回っています。2021年3月期見通し値でも同様の計算をすると14.2%となります。正式な計算ではありませんが、ROEの目安が10%と言われる中で、高い水準を保っていると言えるのではないでしょうか。

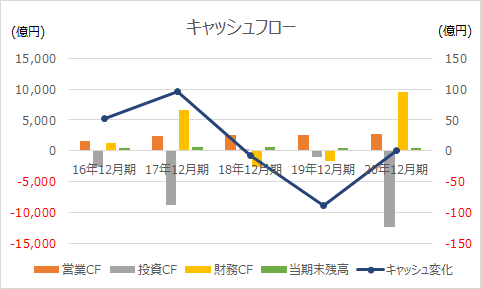

続いて過去5年間のキャッシュフロー変化をみてみましょう。

2017年12月期、2020年12月期に財務CF(黄色の棒グラフ)が大きくプラス方向に、投資CF(灰色の棒グラフ)が大きくマイナス方向に動いています。これはちょうど中東欧と豪州の企業買収のタイミングと重なっているのがわかります。

また2018年12月期と2019年12月期をみるといずれも財務CFがマイナス方向に動いていますが、これは借入金の返済による影響となります。その結果、その期間のキャッシュ変化(青の折れ線グラフ)はマイナスとなっています。

もう1点、キャッシュ変化をみて特徴的なのが現金同等物の期末残高の少なさです。売上が2兆円超えている中で現金同等物は500億円程度となっています。稼いだお金を積極的に投資に回し、未来の売上・利益に繋げようとする姿勢はとても評価できるポイントですが、キャッシュ不足とならないよう、特にキャッシュフローには注目する必要がありそうですね。

4. 今後のビジネス展開について

最後に今後のアサヒグループのビジネス展開について考察します。

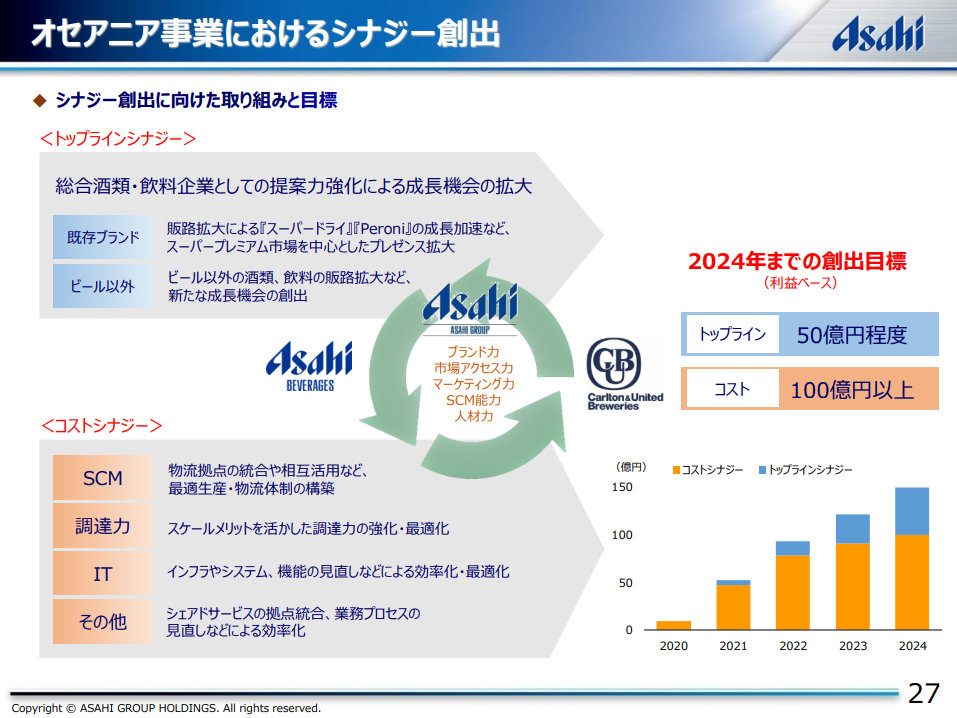

注目すべき点の1つはやはり海外展開であり、アサヒグループの最重要成長ドライバーと考えて良いと思います。オセアニア事業を例に説明の1枚がありましたが、海外企業を取り込むことによる販路の確保、アサヒブランドを活かしたプレミアム路線による販売拡大、そしてコストシナジーによる費用削減を実施し売上・利益を伸ばしていくことを見据えているようです。

しかし、財務分析でも触れましたが、アサヒグループは比較的キャッシュが薄く、また企業を買収するということは負債や固定資産が膨らみ、リスクも増えますのでバランスをみることがとても重要となります。

それでも、なんといっても日本のビールは美味しいですからね!この美味しさは世界に通じると、いちビールファンとしては信じているので、この海外路線はぜひ成功させてほしいと思います。

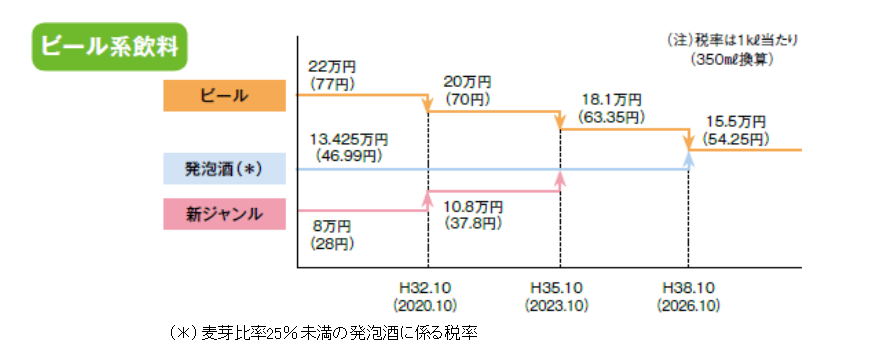

もう1つ、アルコール市場に大きな影響を与えると想像されるのが酒税の見直しです。下図の通り、2020年10月から段階的にアルコール各種の税率変更が予定されています。

将来的にビールの税金負担が軽減され、第3のビールやチューハイなどの新ジャンルの税金負担が上がる形となっています。税負担が減るので国内のビール販売にとっては追い風となりますね。逆に税負担が増える新ジャンルは将来的には販売数量を押し下げるリスクがある、とも捉えられます。最近、各社チューハイ系の商品開発に注力しているのは、税負担の少ない今のうちに売上を増やし、利益を回収しようとしているため、と想像されますね。

新ジャンルは下図の通り前年比で売上を伸ばしており、重要な稼ぎ頭の1つとなっています。その新ジャンルの税負担増に伴う販売減をいかにビールの売上アップで補えるかが各社アルコールメーカーのポイントとなっていきそうですね。

近々で多くの話題をさらった生ジョッキ缶のように、新たな商品開発に余念が無いアサヒグループですので、税負担見直しに伴うビール販売増チャンスにあわせてまた新たな戦略を打ってくれることを期待しましょう。

アサヒスーパードライという絶対的な商品を持ちつつ、海外展開にも余念が無いアサヒグループの今後の更なる成長に期待です。

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。