こんにちは。おすぎです。

今回は期末決算発表のありましたビックカメラについて分析をしてみようと思います。

先日、ふとビックカメラの決算を目にする機会があり、今回のテーマとさせていただきました。なお、本ブログを書くのに使用しているPCもビックカメラで購入しました。いつもお世話になっておりますビックカメラさん!

最後はビックカメラの今後についても妄想してみましたので最後までお付き合いいただけますとありがたいです。

コンテンツ

1. ビックカメラグループの事業構成

ビックカメラの売上を構成している事業は大きく以下となり、ビックカメラ以外は連結子会社となります。

・ビックカメラ

・コジマ

・ソフマップ

・ラネット

・日本BS放送

ちなみ、コジマはビックカメラに買収され連結子会社になっていたこと私、最近知りました。だいぶ前に買収されていたのですね。。

ビックカメラ、コジマ、ソフマップは家電量販店として有名ですが、「ラネット」と「日本BS放送」は聞きなれない方もいらっしゃると思いますので(私も「はじめまして。」でした、、)それぞれ簡単に説明します。

株式会社ラネット

ラネットはビックカメラのグループの中で主にモバイル事業を扱う会社になります。「BIC SIM」で有名なSIMカードを販売、管理するMVNO事業や大手キャリアのショップを運営する代理店としてのビジネスなどを行っているようです。

私も調べて初めて知ったのですが、大手キャリアのショップ(例えばドコモショップなど)ってほとんどキャリア自体で運営していないのですね。。

出退店が激しいため自社で抱えるよりも代理店に運営を委託するほうがフレキシブルに対応できる、という考え方のようです。

日本BS放送株式会社

日本BS放送は、BS11(BSイレブン)と聞くとピンとくる人もいるかもしれませんね。

日本BS放送はBSデジタル放送を行っている衛星基幹放送事業者になります。

番組放送による広告収入だけでなく、自社制作番組も作成し、その放映権販売でも売上をあげている会社となります。

あくまで無料BS放送ですので、WOWOWやDAZNのように月額利用料などで利益を上げている放送事業者とはビジネスモデルが異なります。

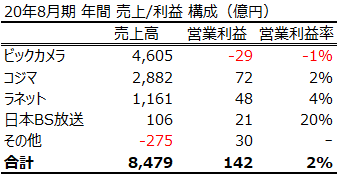

売上比率はビックカメラ、コジマが大きいため、決算分析は量販店ビジネスが中心となりますが、その前に20年8月期の売上・利益構成を見てみようと思います。

グループ連結売上高8,479億円のうち、ビックカメラ/コジマで88%の7,487億円をしめています。

一方で営業利益はグループ連結142億円のうちビックカメラ/コジマが占める割合は30%の43億円となっています。(ビックカメラ単体では赤字)

家電量販店のイメージの強いビックカメラグループでしたが、ラネットや日本BS放送というモバイル事業や放送事業が大事な利益の源泉となっていることがわかります。

ラネットと日本BS放送について今回の決算は詳細に分析できていませんが、特に日本BS放送は高い利益率も維持しつつ、財務基盤もしっかりしている企業(20年8月期末の純資産比率 87.7% !!!)のようでした。

2. 20年8月期決算について

ここからはグループ連結の損益状況について分析を進めていきます。

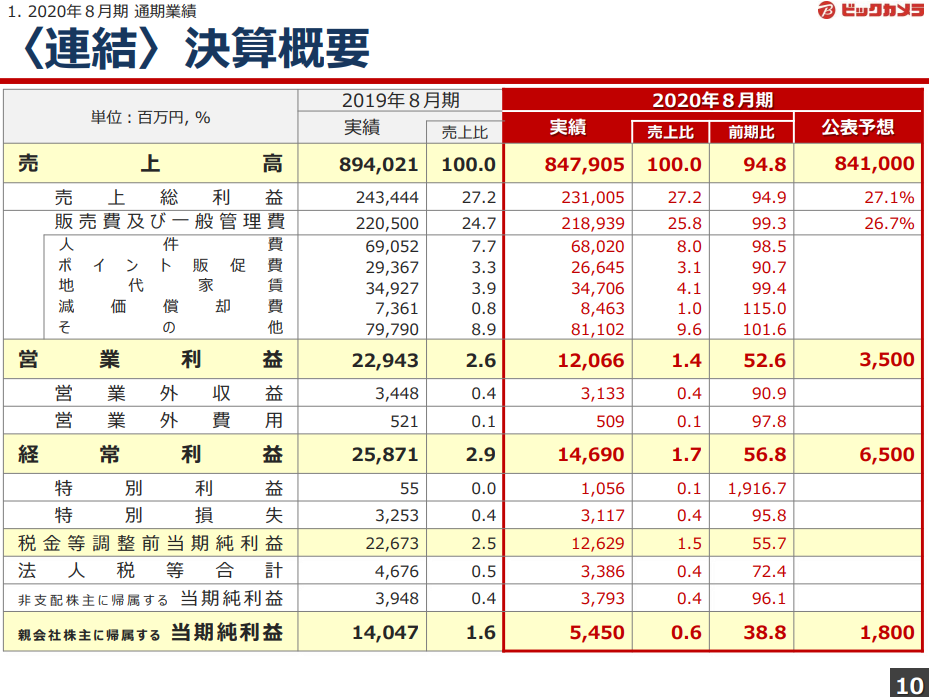

まずは10月に発表された20年8月期の年間実績報告です。

今年4月に発表された通期営業利益予測35億円と比較すると、テレワーク需要や巣籠り需要の増、インターネット販売増、特別定額給付金影響などにより約86億円増の営業利益121億円と大幅改善となっています。

しかし、前年と比較すると営業利益229億円から121億円へと109億円(約47%減)の利益減少となっています。

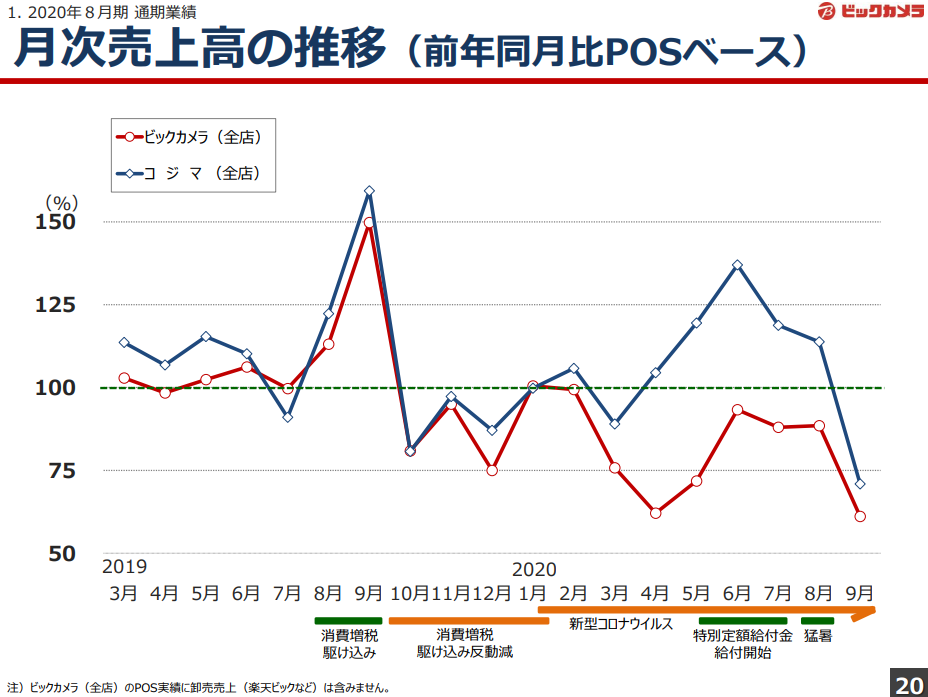

今回の発表にて、下図の通り前年比月別売上高推移が示されています。2019年9月の消費税増税前の駆け込み需要が寄与しているにも関わらず、特に3月以降、コロナ影響によりビックカメラの売上が前年比大幅に減少しており、これにより利益減となっています。

上述の通り、20年8月期で売上減となりましたが、利益減とのバランスを見てみようと思います。下図に過去4年間のグループ連結の採算構造を示しています。

売上は減少していますが、19年8月期も20年8月期も売上総利益率(粗利率)は同じ27%となっています。

ざっくりとした理解ですが、小売業はモノを買って売るビジネスですので売上減に伴って製品の仕入れも抑え、売上原価を抑えることができますので、ビックカメラもしっかりと仕入れを抑えて粗利率を維持できていることが見て取れます。

しかし販管費はほぼ横ばいとなっています。営業時間の短縮等費用減の側面もあったと思いますが、コロナによる想定外のコスト等により販管費を減らすことができなかったと想像されます。販管費が減らなかったことにより、営業利益は粗利減以上に悪化してしまいました。

なお、売上推移の表に戻ってしまいますが、同じ家電量販店にもかかわらずコジマはコロナ期間も前年比売上を増やしています。

このように違いが現れた要因は、ビックカメラ社長より下記の通りコメントされていました。

「新型コロナ以前は都市部への人の流入やインバウンドが、ターミナル駅に構えた都市型店舗を後押ししていた。それが新型コロナで一変し、今では逆に郊外店が多いコジマに強い追い風が吹いている。在宅勤務の導入や三密を避けて車で移動するといった行動様式の変化によって、家の近くの店で買い物するお客様が増え、都市型と郊外型で明暗が分かれる形になった。」

BCN+R:ビックカメラの業績予想の上方修正を支える郊外型量販のコジマ

コロナの影響で今後もライフスタイルが変化していくことが想定され、販売戦略の重要性が改めて示された形になりました。

3. 21年8月期の損益見通しについて

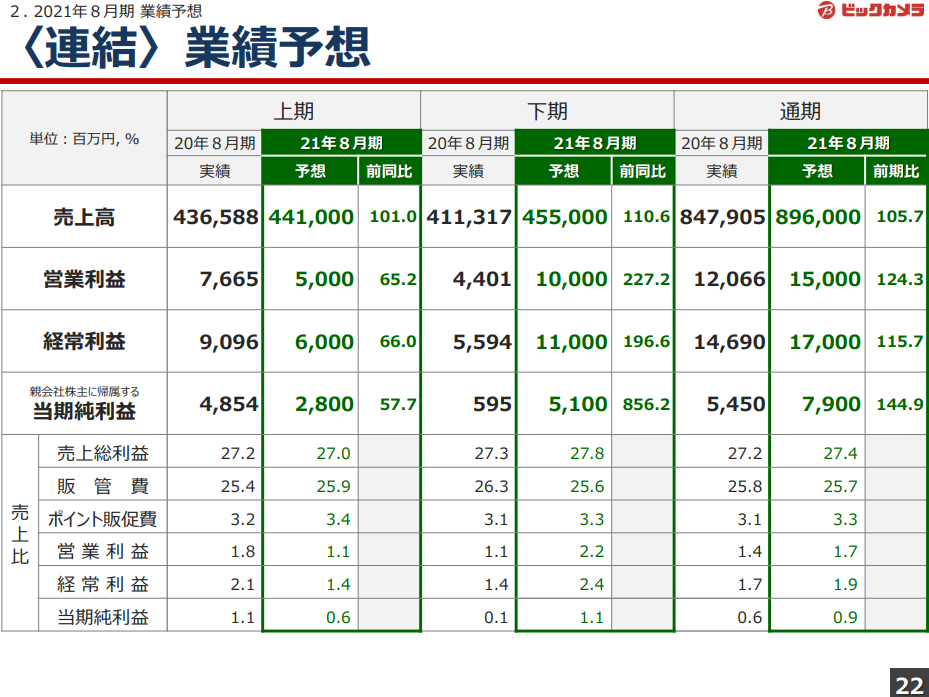

20年8月期の実績発表と同時に、21年8月期の損益見通しも発表されていますので、あわせて見ていきたいと思います。

21年8月期は20年8月期比で売上は481億円増の8,960億円、営業利益は29億円増の150億円と発表されています。

売上増予測の背景は、20年8月期の下期はコロナ影響で営業時間が制限され売上が押し下げられていたこと、また21年8月期もインターネット通販の追い風が継続すること、の2点が説明されていました。

個人的にも納得いく説明でしたので、来年度の売上増はある程度見込めると思いますが、ここで481億円の売上増に対する営業利益の増加が妥当な数字か検証してみようと思います。

前述した年度別採算構造に21年8月期の数字を追加しました。なお、21年8月期の採算構造は売上原価率(27.4%)と販管費率(25.7%)の記述がありますので、そちらの数字を使用して算出しました。結果は以下となります。

20年8月期から21年8月期にかけて、売上481億円増に対して売上原価は372億円程度の増、したがって売上総利益は143億円増の2,453億円程度と推定されます。

また、販管費は前年比114億円増の2,304億円と推定されます。

売上総利益が143億円増加するも、販管費が114億円増加することで営業利益の伸びは29億円にとどまっています。

販管費の増については、20年8月期は特に緊急事態宣言が発令された4月以降の営業時間短縮によりコストが抑えられたこと、また21年8月期は新規出店やEC販売網の整備などで管理費が増えることを想定すると個人的には妥当な費用増と思います。上記から想定すると、21年8月期の売上増に対する利益増は妥当と言えそうですね。 ただしEC販売網の強化については、国内ECの世界はAmazonが牛耳っていると言っても過言ではありませんので、EC販売をどう効果的に伸ばしていくのか、具体的な戦略があるのかは疑問が残る部分ですね。

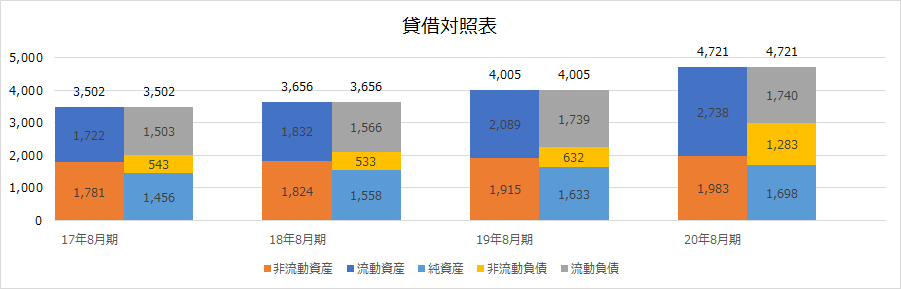

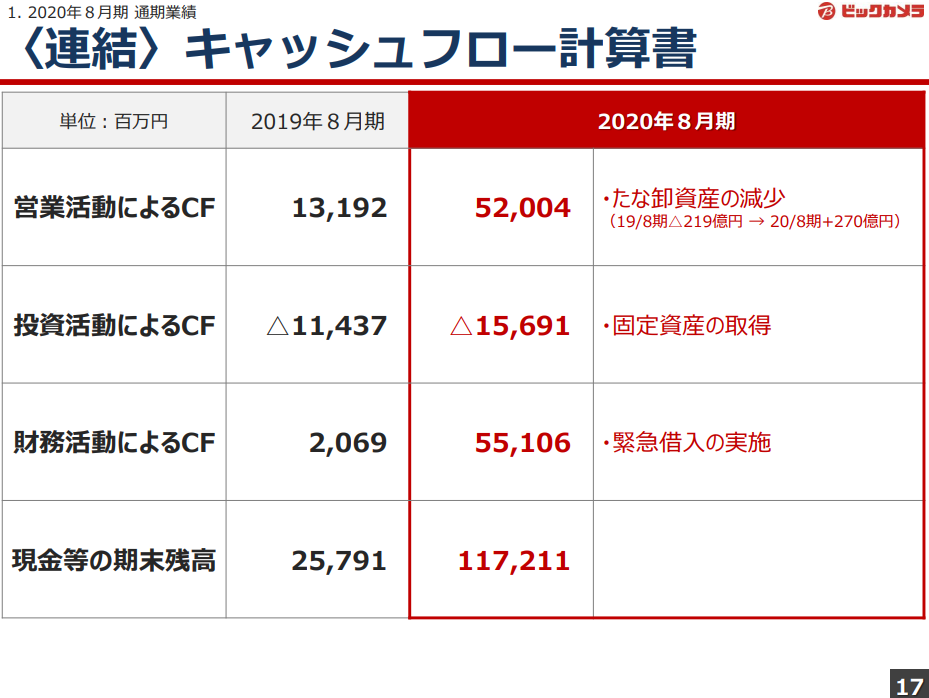

4. 財務状況について

続いてビックカメラグループの財務状況をみてみましょう。

下図は過去4年間のグループ連結貸借対照表推移になります。

やはり変化として目を引くのは19年8月期から20年8月期の変化ですね。非流動負債の大幅増が貸借対照表全体の増加につながっているようですので、詳しく見てみようと思います。

決算発表を見るまで全く知らなかったのですが、20年8月期年度中に資金調達を実施していたようです。

決算発表にて「新型コロナウイルス感染症の影響に備え、手元資金を確保するため、緊急の資金調達」とコメントが出されていました。

今回の資金調達を受けて20年8月期末の資産、特に流動資産は約2,700億円(前年比約600億円増)となり、借入金が増えたことで非流動負債は約1,300億円(前年比約700億円増)となりました。

流動資産についてもう少し細かく見てみます。資金調達により現金が増え(約700億円増)現預金は約1,000億円へ、また商品在庫はキャッシュフロー計算書のコメント通り前年比で絞ったため約270億円減の1,010億円となりました。

その結果、流動資産約2,700億円の内訳は、現預金約1,000億円、商品在庫約1,000億円、売掛金ほか約700億円となっています。

決算説明でもありましたが、在庫削減には力をいれているようで、ロジスティクスの整備も進めていることからも、ECに注力しつつスピーディな配送を実現することで不要な在庫を持たない運用を目指していることが推測されます。

ここは個人的な考えになってしまいますが、資金調達については在庫変化による影響が大きいとは言え、フリーキャッシュフローもプラスを維持していますので、そこまで緊急で資金調達が必要だったのかな?と感じました。

もう少し詳細に説明してもらえると株主も納得感があったのではないかと思いました。

5. 今後のビジネス展開について

この章は私の妄想が中心ですので、ご理解いただきお読みいただけますと幸いです。。

EC大手企業との差別化

コロナ影響という予期せぬ形ではあったと思いますが、インターネット販売の好調を足掛かりにEC領域の整備を今まで以上に進めていく意志を示した決算報告だったかと思います。

しかし、前述の通り、国内EC市場には巨人Amazonや楽天経済圏を作り上げている楽天市場がいますので、どう攻略するのか最大のポイントです。

個人的には以下2点が攻略のカギになるのでは!?と考えています。

・実店舗サービス向上

・決済システム構築

それぞれ説明します。

1つめの「実店舗サービス向上」ですが、Amazon等との大きな違いの一つは実店舗を持っていることです。20年3月期はインターネット販売が伸びたとはいえ、郊外店舗のコジマの売上も伸びているということは、家電は高い買い物になりますので、やはり実際にモノを見て、確認してから買いたいというニーズはあると考えられ、今後無くなるとは想像しにくいと考えます。

となると、カギは顧客との接点となる店員さんの対応と考えられます。

スムーズな接客、わかりやすい説明、など直接的なコミュニケーション面で強みを出し、ロイヤリティを形成することで、EC販売でもビックカメラを使用してもらうというシナジー効果を作り上げることがさらなる成長のポイントになると考えます。

2つめの「決済システム構築」ですが、そもそも決済システムが整備されていないとインターネット上でモノを買う気にならないですよね。。「自分が使っている決済手段が使えない。」「決済までの処理ステップが多くて面倒くさい。」など、決済手段が爆発的に増えていますが、スムーズで簡単な決済は利用者にとってメリットですし、逆に処理が煩雑なだけで顧客が逃げていくには充分な理由となってしまうため、決済システムの整備はマスト事項と思います。

他家電量販店との差別化

しかし、ここまでだと他の家電量販店との差別化ができません。そこで大切になるのがモバイル事業を担うラネットと放送事業を担う日本BS放送です。

ラネットに関しては、5Gを背景に今後ますますの伸びを見せると想像されるモバイル事業を持っていること自体がメリットとも考えらます。新たなサービスの提案やモバイルを通じた顧客とのタッチポイント増加を目的とした事業展開など、競合は多いですが将来性のあるビジネス領域であると思います。モバイルを通じた顧客との接点を家電販売へつなげるシステム構築ができれば新たな顧客獲得にも繋がります。

また日本BS放送についてですが、放送だけでなく自社制作番組を作成していることが強みと考えます。こちらも競合の多い領域ですが、家の中で過ごす時間は引き続き長くなると想定され、映像コンテンツを提供する領域に踏み込んでいくことができればさらに売上を伸ばすことができると考えています。

上記2つの事業は他の家電量販店グループにはない事業であり、現時点で高い利益を計上できている事業領域になりますので、ここを伸ばすことで他家電量販店グループとの差別化に繋がると想像します。

最後は空想に近い話しになってしまいましたが、、国内人口が年々減少していくことはほぼ間違いない中で、グループとしての成長を続けるためには新たな事業領域へ進出することは絶対的に必要ですので、今後のビックカメラの戦略に注目です。

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。