こんにちは。おすぎです。

今回は帝人を取り上げました。

帝人は、先日青森山田高校の優勝で幕を閉じた第100回全国高校サッカー選手権大会の協賛企業の1つです。

昔、選手権の放送を見て帝人という企業の存在を知ったことを思い出し、今回選んでみました。選手権を見て「テイジン」の企業名を覚えた方も多いのではないでしょうか!?

ぜひご覧ください!

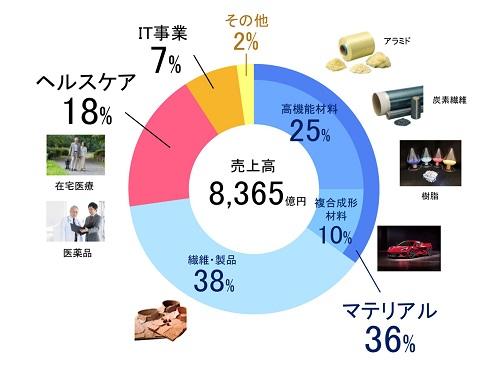

1. 帝人の事業内容

まずは帝人の事業内容を確認しましょう。

帝人は繊維メーカーとして事業を開始し、素材系の技術を活かして事業の多角化を実施、現在は大きく以下4セグメントで事業を展開しています。

・マテリアル

・ヘルスケア

・繊維・製品

・IT

セグメント名称から提供サービスを読み取れますが、マテリアル事業と繊維・製品事業について、それぞれ提供する製品の違いだけ触れたいと思います。

まずマテリアル事業は樹脂や炭素繊維等を幅広い企業に提供しており、各種産業には欠かせない素材ベンダーとなっています。

一方で繊維・製品事業は主に衣類等に使用される繊維や繊維製品を提供しており、レーヨンから始まった帝人の歴史を色濃く引き継ぐセグメントとも言えそうですね。

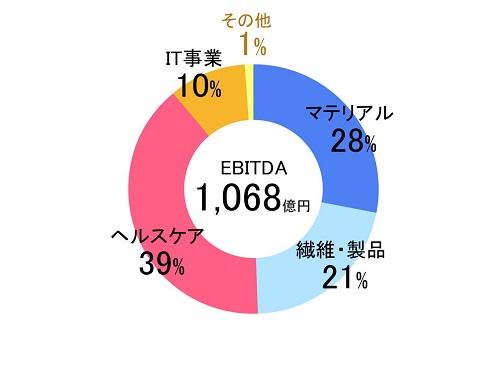

帝人のHPに21年3月期のセグメント別売上比率、EBITDA比率が示されていましたので下記に載せます。

売上構成を見るとマテリアル事業、繊維・製品事業、ヘルスケア/IT事業が約3割ずつ占めていることが分かります。

一方でEBITDAの内訳をみると、売上比率は20%を切っているヘルスケア事業が39%を占めています。ヘルスケア事業は、売上に対して減価償却費が大きいという背景はありますが、他セグメントと比較して利益率が高いため上記のバランスとなるようです。

なお、EBITDAについては下記リンク等をご参照いただければと思いますが、大雑把には

EBITDA=営業利益+減価償却費

と理解いただければと思います。

EBITDAはキャッシュの出入りのみに注目するため、設備投資の大小やタイミングに左右されずに「会社がお金を生み出しているか」を測ることができます。

特に新規事業向け投資が大幅に増えたタイミングでは、売上が伸びずに償却費のみ増えるため、営業利益を見ると稼ぐ力が過少に見えてしまいます。

それらを排除して稼ぐ力を見るために、各社、EBITDAを活用することが多々あります。

帝人のセグメント別状況を確認したところで、早速決算資料をみていきましょう。

2. 22年3月期 第二四半期実績と22年3月期年間見通しについて

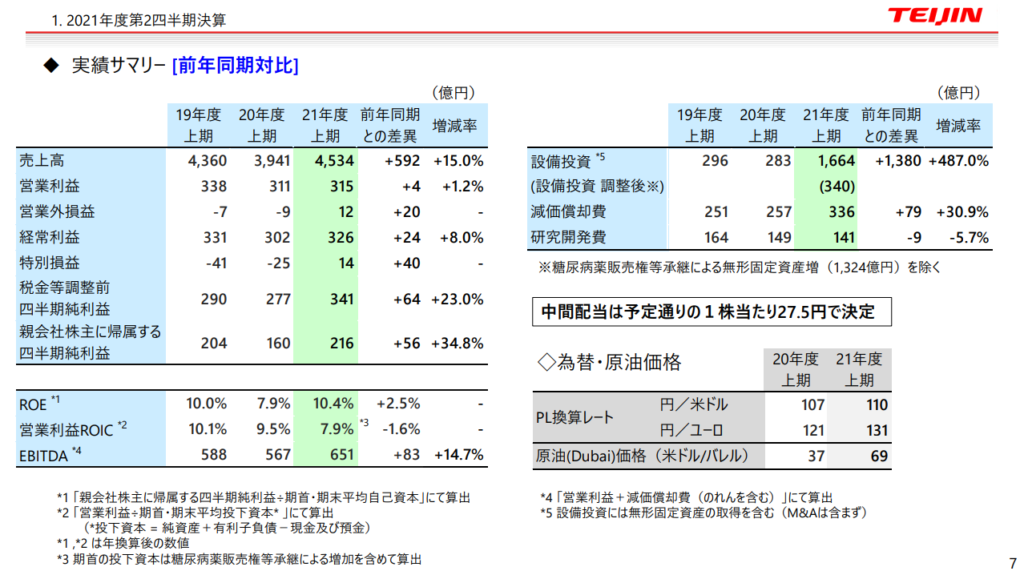

まずは22年3月期 第二四半期実績です。

22年3月期上期の売上は前年同期比+592億円増の4,534億円、営業利益は+4億円増の315億円と増収・増益となりました。

前年の21年3月期はコロナ影響を背景に、特にマテリアル事業で売上と利益が縮小していました。マテリアル事業は原材料を提供していますが、顧客企業の操業が止まってしまったことが要因のようです。

今期はコロナによる操業停止から回復し売上増となりました。しかし、同時に原燃料価格や物流費の高騰にみまわれ、営業利益の改善額は限定的となりました。

また、損益ではありませんが前年同期比から大きく変化しているのが設備投資額です。今上期の投資は1,664億円と前年同期比約6倍となっています。

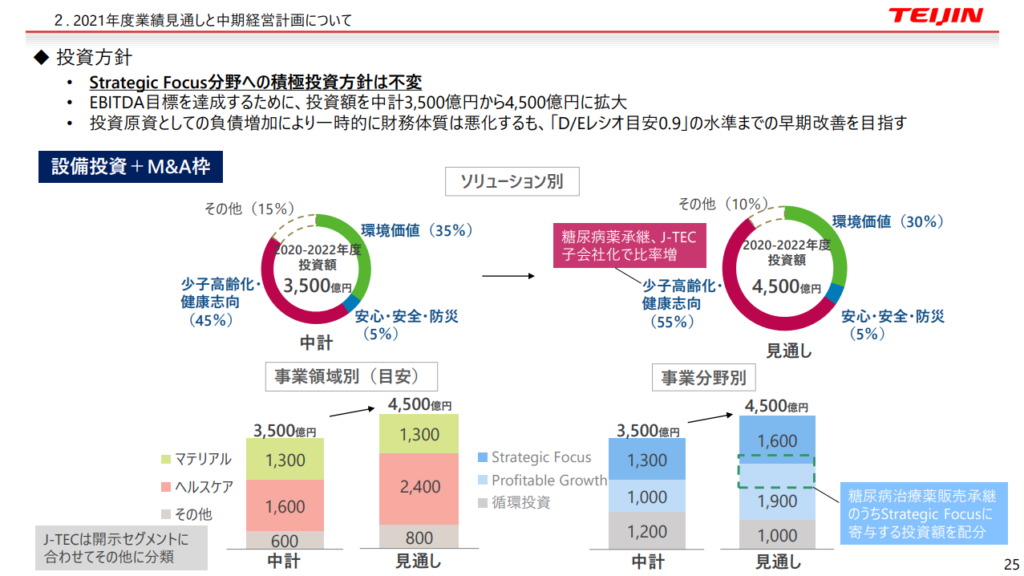

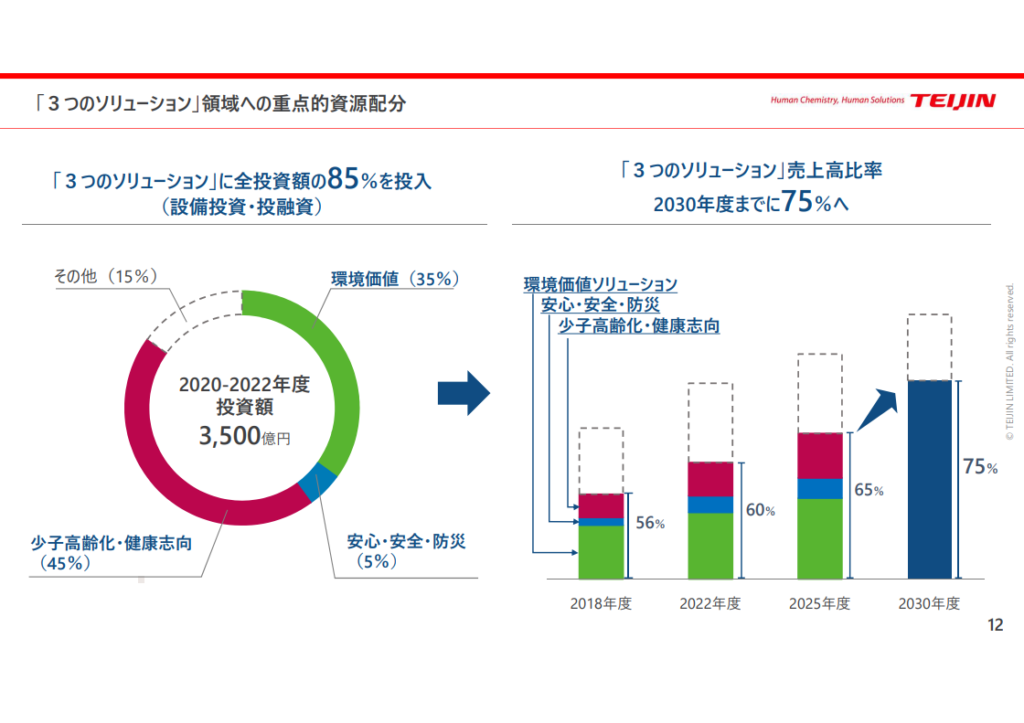

この投資増に関しては、21年3月期末決算説明資料に投資方針を説明した1枚がありましたのでこちらを見てみましょう。

当初、2020年度~2022年度にかけて3,500億円の投資計画を打ち出していましたが、21年3月期のタイミングで4,500億円へ上方修正しています。

今回の投資1,664億円の内訳は記載されていませんでしたが、上記方針でヘルスケア事業の投資計画が最大であること、またカテゴリ別損益を改めて見るとヘルスケア事業の減価償却費が増えていることから、ヘルスケア事業への投資が中心となっていると想像されます。

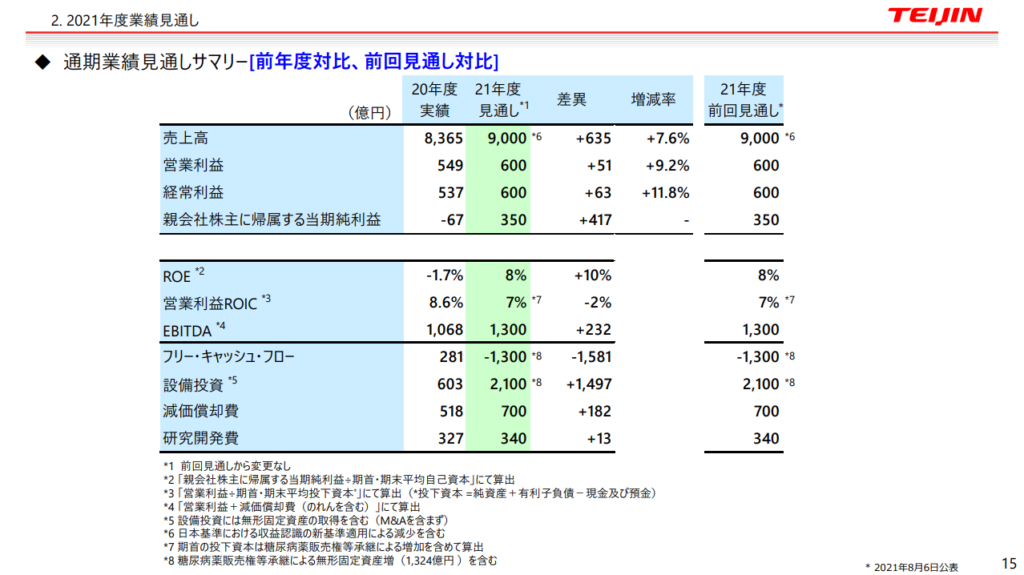

続いて22年3月期の通期見通しをみてみましょう。

22年3月期通年の売上見通しは前年21年3月期比+635億円増の9,000億円、営業利益は+51億円増の600億円と増収・増益見通しとなっています。

一方で当期純利益に目を向けると劇的に変化しており、21年3月期比+417億円増の350億円となっています。これは21年3月期にマテリアル事業の炭素繊維カテゴリにて約441億円の固定資産減損を計上した影響です。

なお、減損についての解説記事も書いていますので、ぜひこちらも併せてご覧ください。

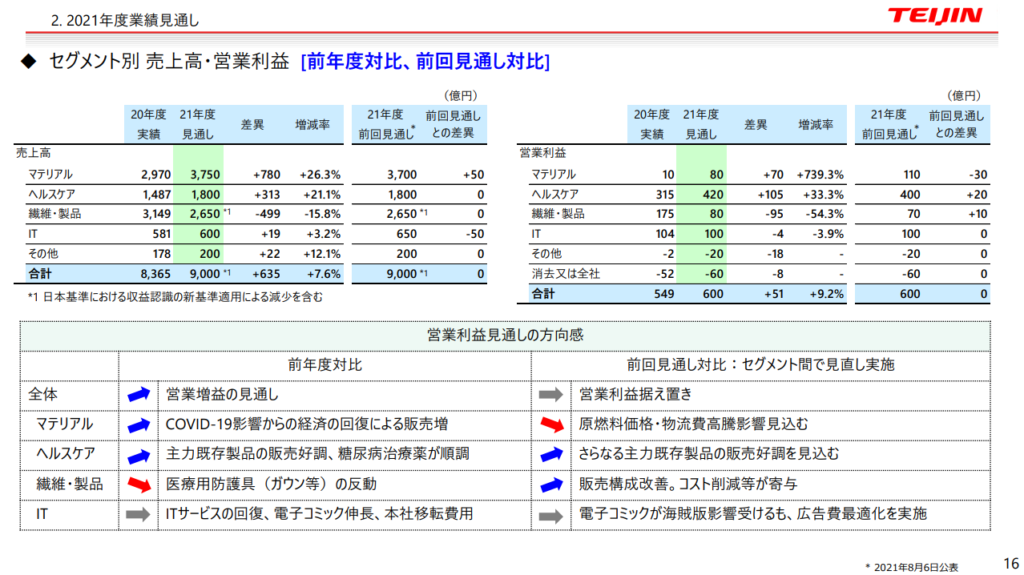

続いて22年3月期比の売上・営業利益の変化をセグメント別にまとめた1枚もありましたので見てみましょう。

帝人は、21年3月期末決算時点に22年3月見通しを発表、22年3月期 第一四半期時点で上方修正、そして今回新たに見直し版を提示しています。売上と営業利益の総額に変更はありませんが、カテゴリ別に若干の入り繰りが発生しています。しかし、ストーリーとして大きな変化はなさそうです。

マテリアル事業はコロナ影響からの経済回復を見越して売上増となりましたが、材料高騰・物流費増も続くと想定し、前回見通しから利益増額を下方修正しています。

次にヘルスケア事業ですが、こちらは既存製品の販売好調を見込み前年度比売上・利益増予測、さらに前回見通しからも利益上方修正となっています。

最後に繊維・製品事業ですが、こちらは売上・利益減見通しとなっています。収益認識基準適用による売上減影響もありますが、コロナによる医療用防護具のスポット需要がひと段落したことで売上・利益ともに減少見通しとなりました。

22年3月期見通しは前年比増収・増益方向ですが、マテリアル事業の材料高騰影響もあいまって、ヘルスケア事業の販売好調がどこまで続くかにかかっていると言えます。

全体の売上・利益だけではなく、セグメント別の売上・利益もあわせて注視していく必要がありそうですね。

3. 財務状況について

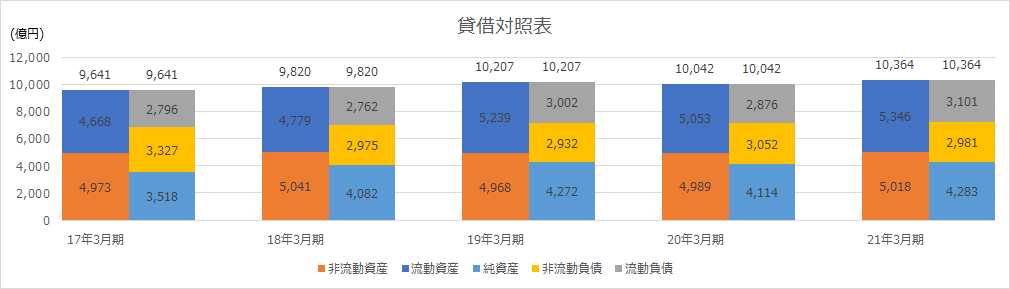

続いて、帝人の財務状況を見ていきましょう。まずは下図に過去5年間の貸借対照表データを並べます。

過去5年間、連結貸借対照表はあまり大きな変化は無く、毎年の安定的な利益を背景に純資産比率40%超えを維持しています。

また追加での大きな借り入れもなく負債も安定しているため、流動比率も約1.7倍を推移しています。

かつ、流動資産の内訳をみると21年3月期末時点で現金及び預金が約1,700億円、受取手形及び売掛金が約1,800億円となっています。さらに非流動資産のうち投資有価証券も約800億円と、流動性の高い資産が比較的多いことが特徴の1つと言えます。

安定した財務体質を背景に、過去5年間、一株当たり年50円~70円の配当を出しています。帝人は下記の通り当期純利益の30%を配当の1つの目安としているようです。

「安定的・継続的な配当」に配慮し、状況に応じて自己株式取得等も機動的に実施します。「業績に連動した配当」により利益成長に則した増配を目指し、中期的な配当性向は、「当期純利益の30%」を目安としています。

帝人HPより:株主還元方針

21年3月期は減損を計上したため当期純利益はマイナスとなっていますが、減損はキャッシュアウトを伴わない費用であること、「当期純利益の30%」は中期的な目安であることから1株当たり年50円の配当を出したと想像されます。

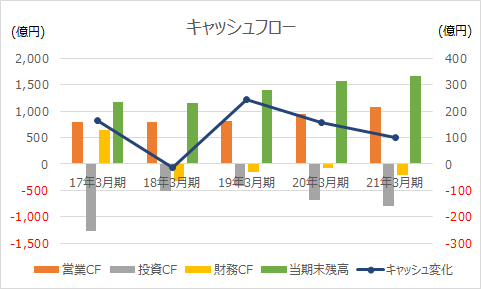

続いて過去5年間のキャッシュフロー変化です。

毎年の黒字を背景に営業CF(橙色の棒グラフ)は毎年プラスを計上しています。

なお、21年3月期は400億円規模の減損損失を計上していますが、減損はキャッシュアウトを伴う費用ではないため、21年3月期も1,000億円を超えるプラスの営業CFを計上しています。

投資CF(灰色の棒グラフ)、財務CF(橙色の棒グラフ)も比較的毎年安定していますが、17年3月期のみ、投資CFは大きくマイナス、財務CFは大きくプラスとなっています。

これはアメリカのContinental Structural Plastics社(CSP社)買収影響となります。

買収に掛かる費用調達により財務CFが大きくプラス、そして買収によるキャッシュアウトにより投資CFが大幅マイナス、となっているようです。

特に影響の大きかったCSP社の買収以外にも子会社買収や売却を繰り返しているようですが、追加での大幅資金調達もなく、稼ぎ出した営業CF内で投資を行うことでキャッシュを積み上げ、21年3月期末残高は1,500億円を超えています。

手元キャッシュ、貸借対照表から読み取れる指標からも、帝人は財務的に安定している企業とみることができそうですね。

4. 今後のビジネス展開について

最後に帝人の今後のビジネス展開について考えてみます。

帝人は2020年2月に2020年~2022年の中期経営計画「中期経営計画 2020-2022 ALWAYS EVOLVING」を発表しています。今回はこの中期経営計画に則って今後のビジネス展開を見ていきたいと思います。

まず、中期経営計画の位置づけと基本方針を示した1枚を下図に載せます。

中期計画として「①機会創出」「②リスク低減」「③経営基盤強化」の大きく3つの注力ポイントが示されていましたが、今回は「①機会創出」について深堀していきます。

①機会創出では投入資源の拡大、つまり投資拡大を謳っています。21年度3月期の決算分析でも投資増に触れましたが、直近年度はこの中期経営計画目標に繋がっていると想像されますね。

また①機会創出の具体的方針の中で“3つのソリューション”という言葉が出てきます。これは「環境価値ソリューション」「安心・安全・防災ソリューション」「少子高齢化・健康志向ソリューション」の3つを指していますが、事業部の切り分けとは別に目的別の切り口として活用しているようです。

最新の投資額へのアップデート前ですが、中期経営計画で説明された2020年-2022年投資戦略が下図になります。

事業セグメント別ではなく、先ほどの3つのソリューション別にまとめられています。

投資内訳をみると「少子高齢化・健康志向ソリューション」への投資が全体の45%と最大となっています。直近でも売上・利益が伸びているヘルスケア事業向けの投資を増やしていること、さらにコロナ影響も相まって世界中で健康志向が高まっていることを考えると「少子高齢化・健康志向ソリューション」への投資は理にかなっていると言えそうですね。

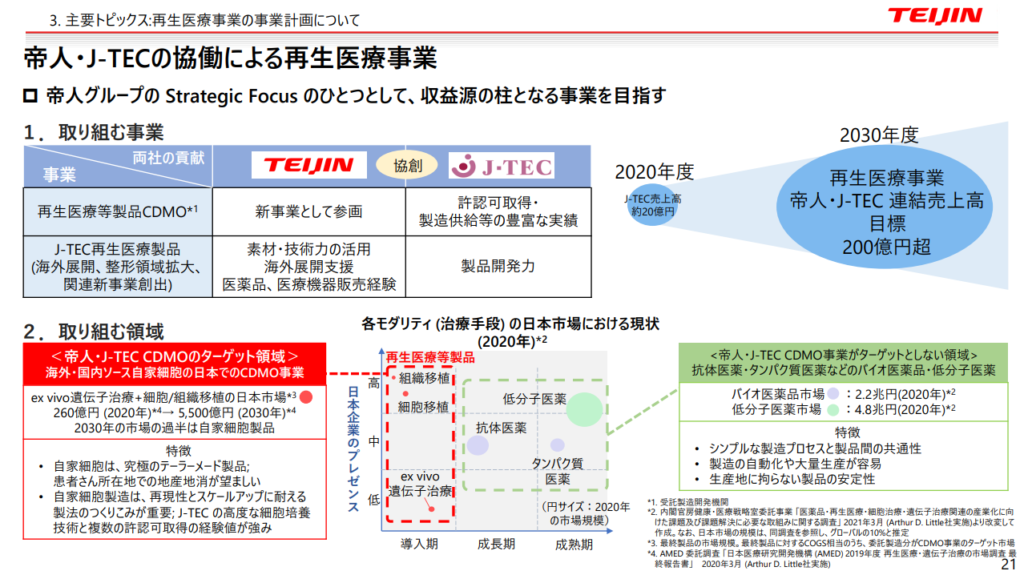

22年3月期第二四半期決算説明資料でも主要トピックスとして、J-TECとの協業で進めている再生医療事業について説明した1枚を載せていました。

投資戦略、協業戦略からみても帝人は中期的に医療セグメントへ注力していくだろうことが想像されます。

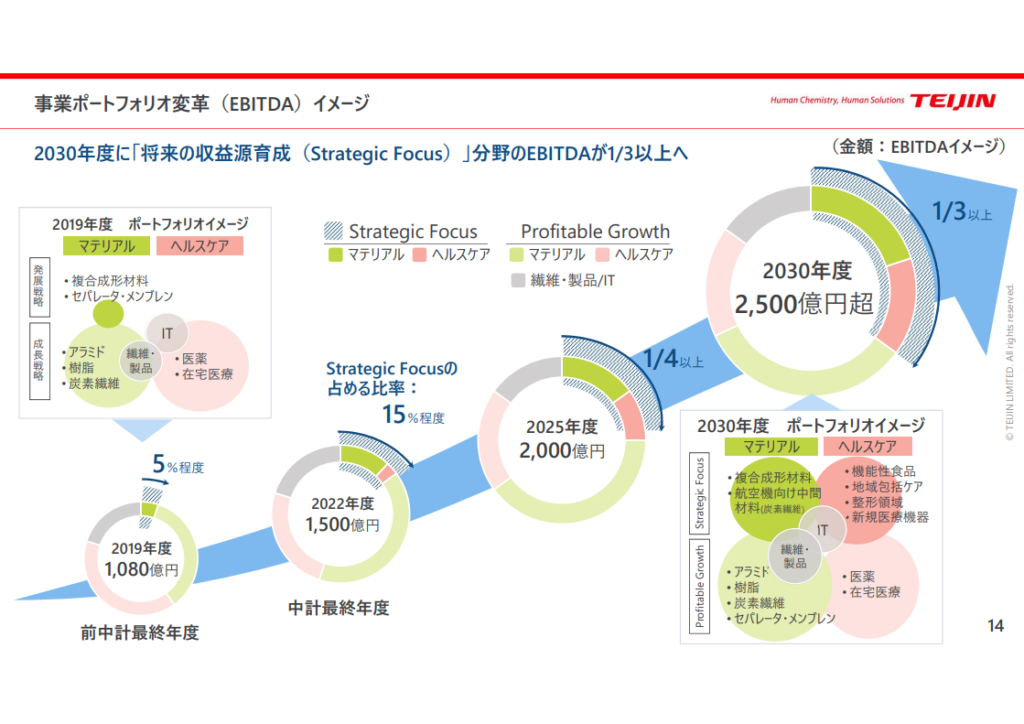

既存事業にプラスして新たな事業でお金を稼ぎ、次の発展事業にさらに投資をすることで、2030年にはEBITDAベースで2,500億円超えを目指しているようです。

前中期経営計画の最終年の2019年に計上したEBITDAが約1,000億円ですので、10年でキャッシュを稼ぐ能力を約2.5倍へ伸ばす計画である、と理解できます。

安定した財務基盤をもとに新規事業へ投資し、継続的な成長を描く帝人ですが、リスク面についても考えてみましょう。

まずヘルスケア事業ですが、新規投資の結果、予定通り新商品開発に成功し売上向上に繋がればよいですが、ヘルスケア領域には多くの企業が参入し、競争が激化しています。設備投資に加え開発費も多くかかるため、商品がHitしなければそこに投入した資金は全て水の泡となってしまいます。

続いてマテリアル事業ですが、航空機に代表されるような、マルチマテリアル化による高付加価値用途への展開を進めようとしています。

しかし、最近は所有から共有の時代へと移り変わりつつあります。全ての製品が当てはまるわけではありませんが、多くの製品でシェアやリースといった使用形態が増え、どこかのタイミングで需要が頭打ちになる可能性があります。

そうなれば各社限られたシェアを奪い合う価格競争に陥る可能性もあります。価格競争に巻き込まれれば利益率低下は必至、もちろん商品販売が軌道に乗らなければ投入資金も無意味となります。

上記はあくまでリスクの列挙ですので、特にヘルスケア事業は時代の流れに上手く乗れば、計画以上の売上・利益をもたらしてくれる可能性もあると思います。

今回の中期経営計画は2022年までの計画となっていますので、今期の決算だけでなく、次期の中期経営計画に関しても追加情報を期待しましょう。

計画通りに成長を果たし、この先も選手権の協賛企業として、全国のサッカー少年に「テイジン」の名前を知らしめてくれることを期待しましょう!

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。