こんにちは。おすぎです。

今回はウエルシアホールディングスを取り上げました。

ウエル活でおなじみのウエルシア薬局を傘下に持っており、毎月20日はウエルシア薬局に行くのが習慣となっている方もいらっしゃるのではないでしょうか!?

また、投資をされている方にとっては優待銘柄としてのイメージを持たれているかもしれませんね。

そんなウエルシアホールディングスの決算を一緒に見ていきましょう!

1. ウエルシアホールディングスの事業概要

まずはウエルシアホールディングスの会社概要を確認しましょう。

ウエルシアホールディングスは調剤薬局併設型ドラッグストアチェーンのウエルシア薬局を運営するウエルシア薬局株式会社を子会社にもつ持株会社です。

2008年にイオングループが展開するドラッグチェーンのハピコムのメンバーであったウエルシア関東と高田薬局の共同出資により誕生したグローウェルホールディングスを源流とし、2012年にウエルシアホールディングス株式会社と商号変更しました。

もともとハピコムとの資本関係もあったことから、2014年のイオン株式会社による株式公開買い付けによりイオンの資本が拡大、現在はイオン株式会社の連結子会社という立ち位置になっています。

ドラッグチェーン事業を中心に事業を展開しているウエルシアホールディングスですが、事業は大きく以下3つに分類されます。

・ドラッグストア事業

・介護事業

・海外事業

事業は上記3つに分けられますが、その売上・利益のほとんどがドラッグストア事業となります。

そのドラッグストア事業でもいくつかの薬局を展開しています。

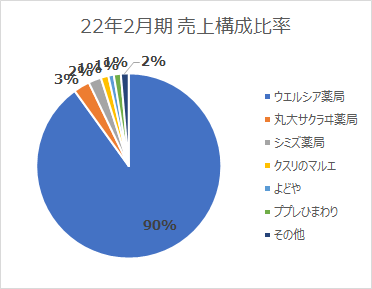

決算資料に会社別内訳がありますが、そこでは代表して「ウエルシア薬局」「丸大サクラヰ薬局」「シミズ薬局」「クスリのマルエ」「よどや」「ププレひまわり」の合計6個の薬局をピックアップしています。

しかし売上の9割以上がウエルシア薬局となっています。

上記は22年2月期の売上構成です。

グループ全体の売上のうち「ウエルシア薬局」の売上が90%となっており、3つの事業展開、さらに複数の薬局グループの運営を行っていますが、グループの行方はウエルシア薬局にかかっていると言ってもよさそうですね。

ウエルシアホールディングスの概要が分かったところで、次章から早速決算を見ていきましょう。

2. 22年2月期実績と23年2月期見通しについて

22年2月期実績

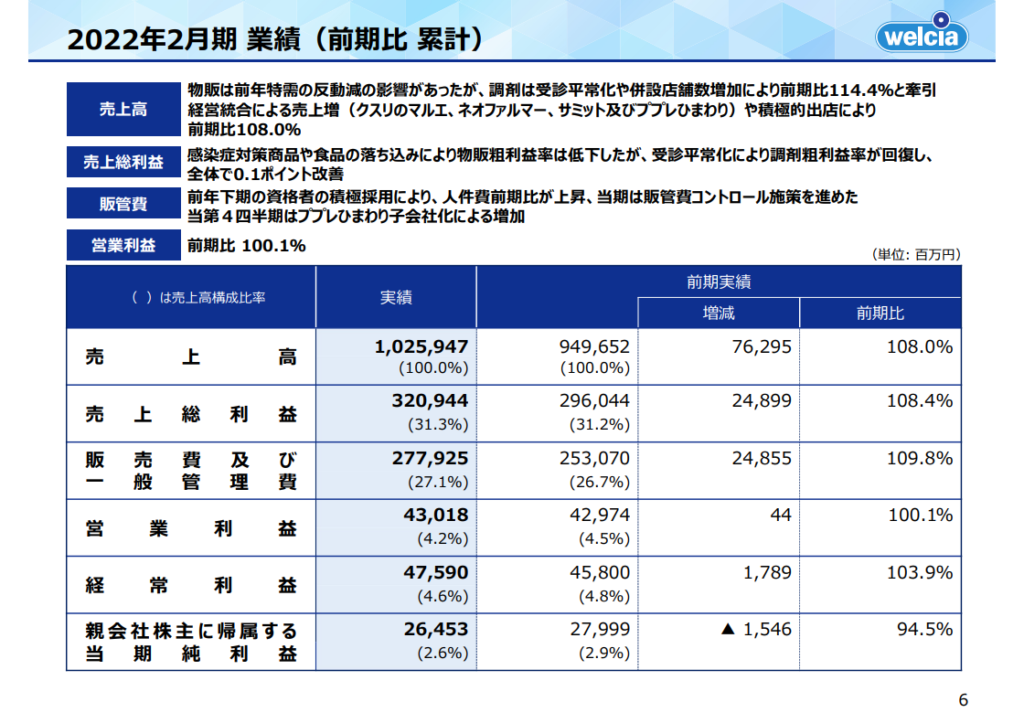

まずは22年2月期実績を見てみましょう。

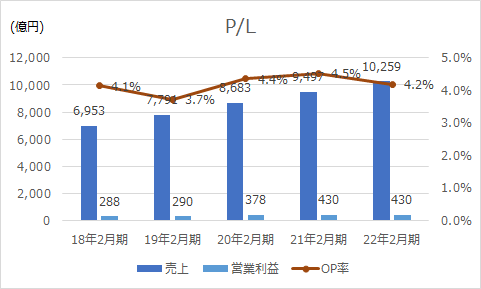

22年2月期の売上は前年21年2月期比+763億円増の1兆259億円、営業利益は+0.4億円増の430億円となりました。

売上は前年比8%増となっている一方で、営業利益は0.1%増とほとんど変化していません。

これは前年度の下期以降、調剤薬局の新規開局拡大に伴い、薬剤師を中心とした人材の確保を進めている影響となります。

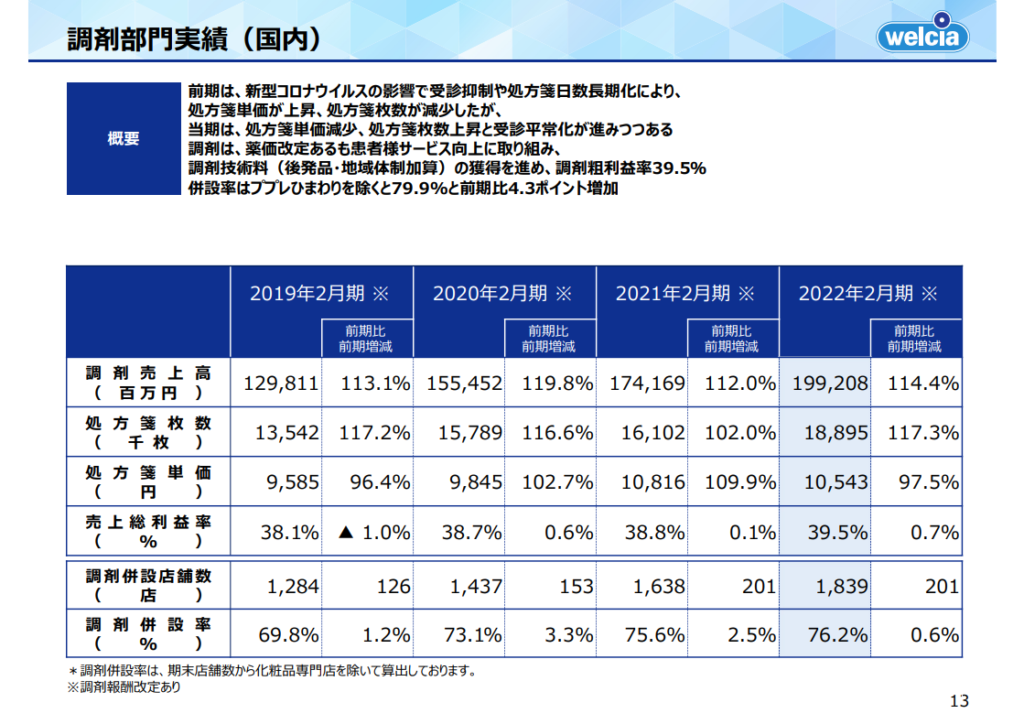

調剤部門だけ切り出した1枚がありましたので下記に載せます。

毎年のように調剤併設店舗が増えており、人材確保の流れとリンクしていることが分かります。

決算短信でも「調剤併設店舗の推進」とコメントがありますので、調剤併設店舗数の拡大とそれに伴う人材確保の流れはもう少し続きそうですね。

23年2月期見通し

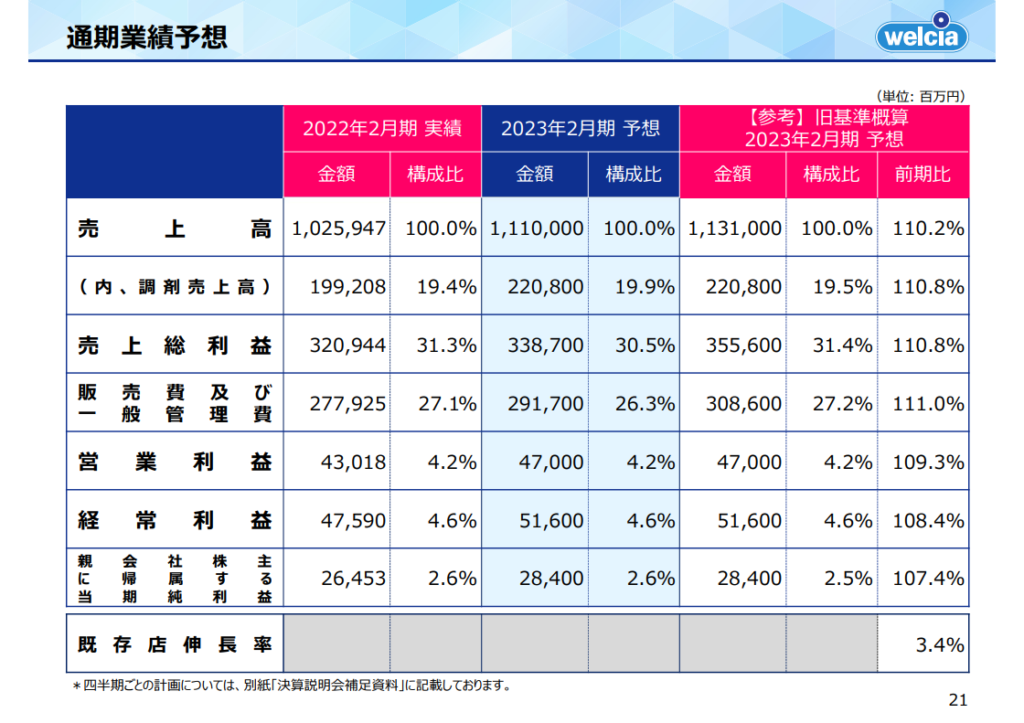

続いて23年2月期の年間見通しをみてみましょう。

23年2月期の通年見通し売上は22年2月期比+841億円増の1兆1,100億円、営業利益は+40億円増の470億円と、増収増益見通しとなりました。

なお、ウエルシアホールディングスは23年2月期から収益認識基準の変更を発表しており、上記数字変化は新収益認識基準の金額となります。

一方で旧収益認識基準ベースの数値を見ると、売上は前年度比+1,051億円増となります。

旧収益認識基準ベースでは、売上も営業収入も前年比約10%増となっています。

営業利益率は22年2月期と同値の4.2%となっており、売上増に伴い費用も同じ比率で増えたことで営業利益の絶対値は増えたものの、営業利益率は据え置きとなっています。

なぜ利益率は改善していないのでしょうか?

まず売上総利益(売上-売上原価)ですが、薬局事業はモノを売るビジネスが中心ですので、販売する商品の利益率が大きく変わらなければ売上総利益率は大きく変わりません。

一方で、一般的に販管費は固定的な性質が強いため、売上原価ほど売上変化に追従しません。

しかし販管費をみると売上変化と同様に10%ほど増加しています。

これは新規出店に伴う費用や、人材確保を継続する影響と考えられます。

売上増に伴い売上原価と、さらに固定性の費用も増加させたことが利益率据え置きに繋がっているようです。

つまり直近は利益を大きくすることよりも、規模を拡大させることで将来の利益増へ向けた仕込みにリソースをつぎ込んでいることが想像されますね。

3. 財務状況について

続いて、ウエルシアホールディングスの財務状況を見ていきましょう。

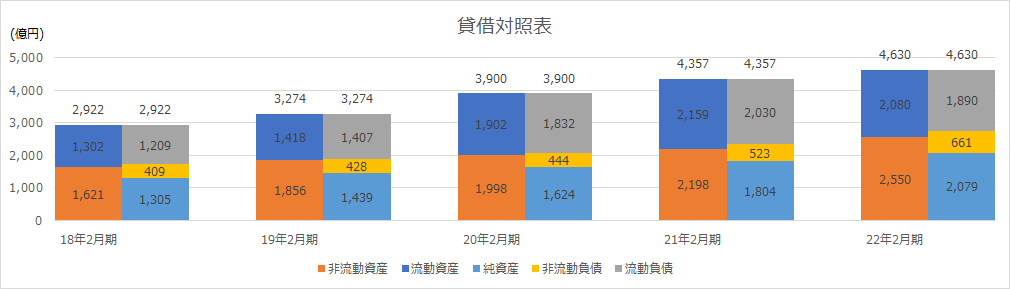

まずは下図に過去5年間の貸借対照表データを並べます。

過去5年の数字を見ると、毎年順調に総資産が増えていることが分かります。

ウエルシアホールディングスはコロナ時期も含めて、毎年売上・利益を伸ばし続けてきました。

この黒字を背景に毎年純資産を積み上げ、純資産比率は40%超えとなっています。

また資本の部では流動負債も増えてきています。

これは主に買掛金勘定が毎年のように増えている影響です。

店舗拡大、それに伴う売上拡大により仕入れが増えることで買掛金勘定も増加、その結果流動負債も増えていると想像されます。

その証拠に、流動資産側も増えており、黒字による現金及び預金の増加と合わせて、在庫となる商品勘定も毎年のように増えてきています。

さらに、非流動資産も店舗拡大に伴う建物及び構築物勘定が増えています。

なお、ウエルシアホールディングスは子会社株式の取得も継続して実施しており、22年2月期においても中国・四国地方を中心に展開するドラッグストア「ププレひまわり」の子会社化を実施しています。

ここからも新規店舗展開と買収を併用して規模拡大を推し進めていることがわかりますね。

安定した財務基盤を背景に、配当も毎年出しており、22年2月期は年間で1株あたり30円の配当となりました。

ウエルシアホールディングスは定期的に株式分割を実施しているため単純に配当金額だけみるとバラツキが見えますが、配当支払い総額をみると毎年増えていますので、しっかりと株主還元を実施していることが分かります。

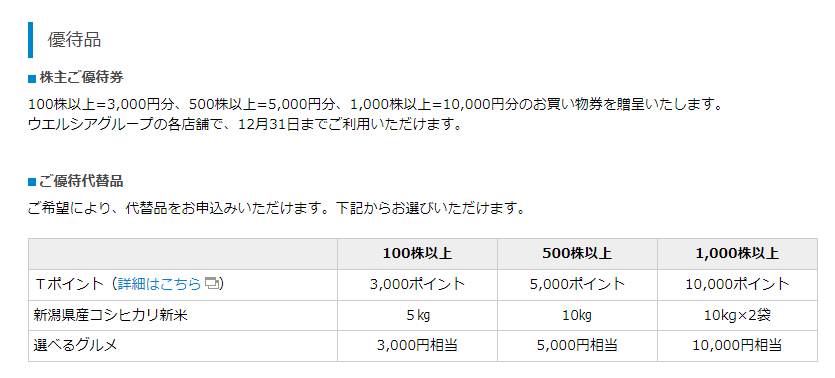

また、ウエルシアホールディングは株主優待も実施しています。

保有株式数によってもらえる優待が増えていき、さらにいくつか選択肢もあるようですので、気になる方はぜひ調べてみて下さい。

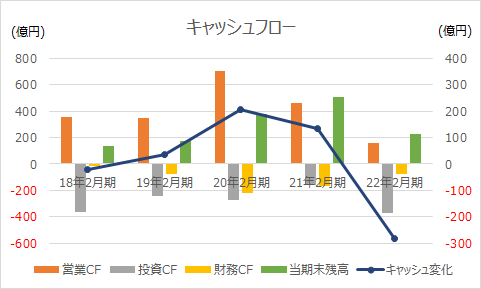

続いて過去5年間のキャッシュフロー変化です。

キャッシュ変化(青色の折れ線グラフ)は22年2月期を除いて、黒字決算を背景にほぼプラス方向となっています。

22年2月期は仕入債務の増減影響による営業CF(橙色の棒グラフ)縮小、ププレひまわり株式取得に伴う投資CF(灰色の棒グラフ)のマイナス拡大にてキャッシュ変化が大幅マイナスとなっています。

なお18年2月期も他年度と比べて投資CFのマイナス幅が大きくなっていますが、これは丸大サクラヰ薬局を子会社化したことによる影響となります。

直近年度のキャッシュ変化はマイナスですが、基本的には稼いだキャッシュ内での投資・株主還元を行い、現金残高も安定して推移していると言えそうですね。

4. 今後のビジネス展開について

最後にウエルシアホールディングスの今後のビジネス展開について考えてみます。

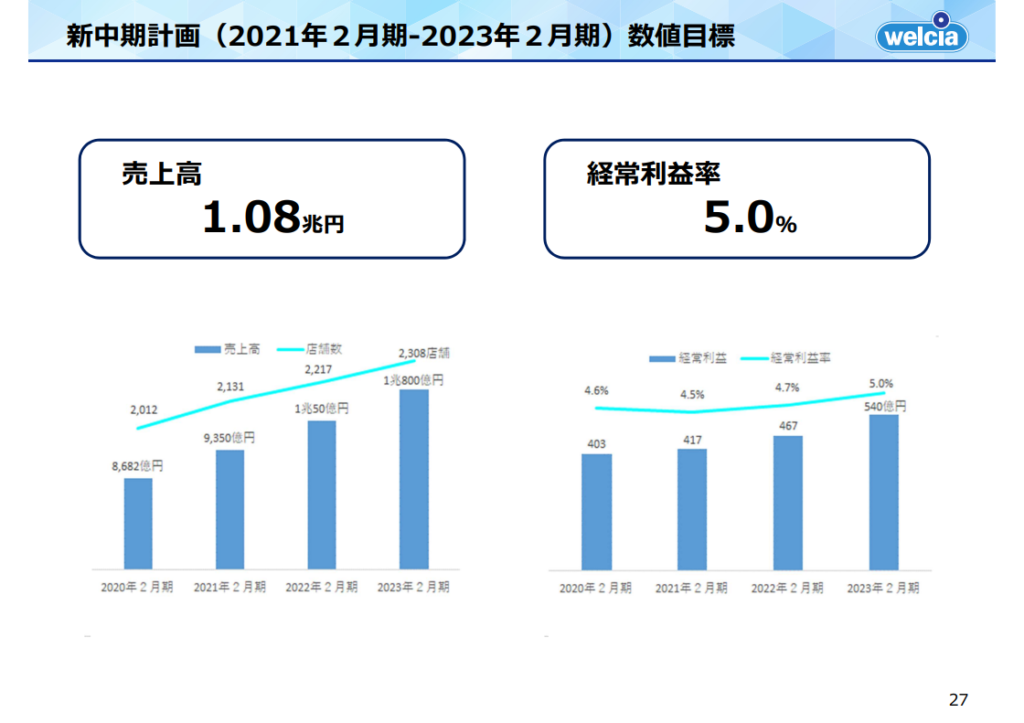

ウエルシアホールディングスは20年2月期の決算説明のタイミングで新中期経営計画を下図の通り発表しており、23年2月期の数値目標を売上1.08兆円、経常利益率5.0%と定めています。

来年度はその中期経営計画の最終年度となります。

現時点の見通しでは新収益認識基準ベースで売上1.11兆円と売上は達成見通しですが、経常利益率は4.6%見通しと中期経営計画に若干足りないという状況です。

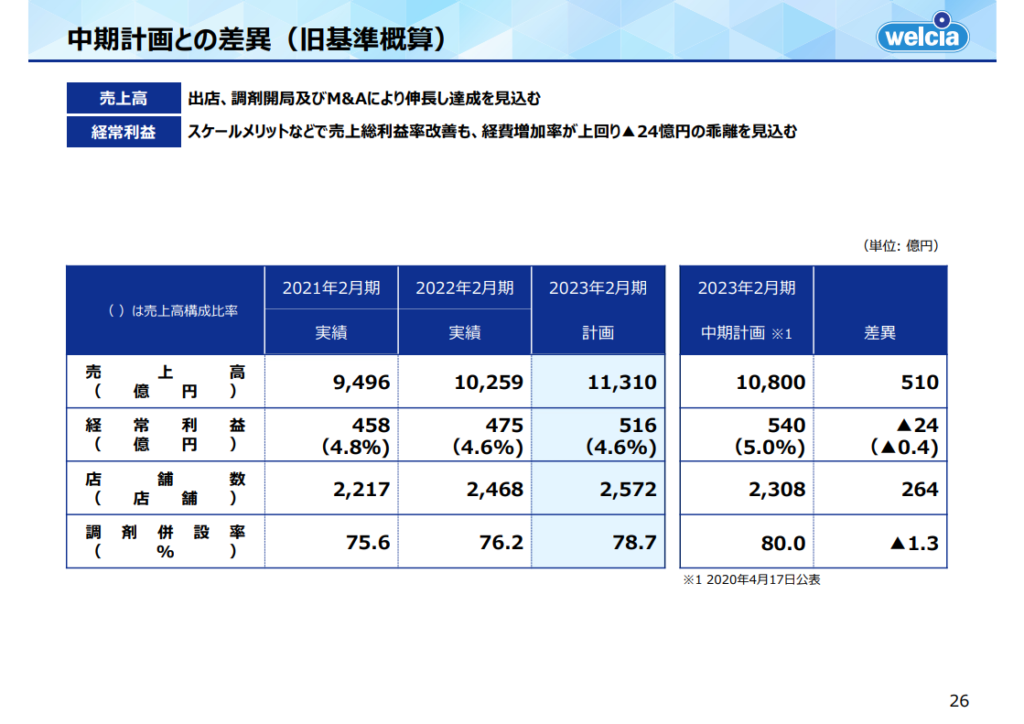

この差異について22年2月期決算資料でも触れられていました。

売上に関しては「出店、調剤開局及びM&Aにより伸長し達成を見込む」と、経常利益に関しては「スケールメリットなどで売上総利益率改善も、経費増加率が上回り▲24憶円の乖離を見込む」とコメントされています。

売上は想定通り増も経費増、おそらく人材確保に伴う費用増が想定を上回り、利益率は未達と読み取れます。

23年2月期の数字は中期計画と比較すると利益未達ですが、22年2月期から比べると売上・利益ともに増加方向です。

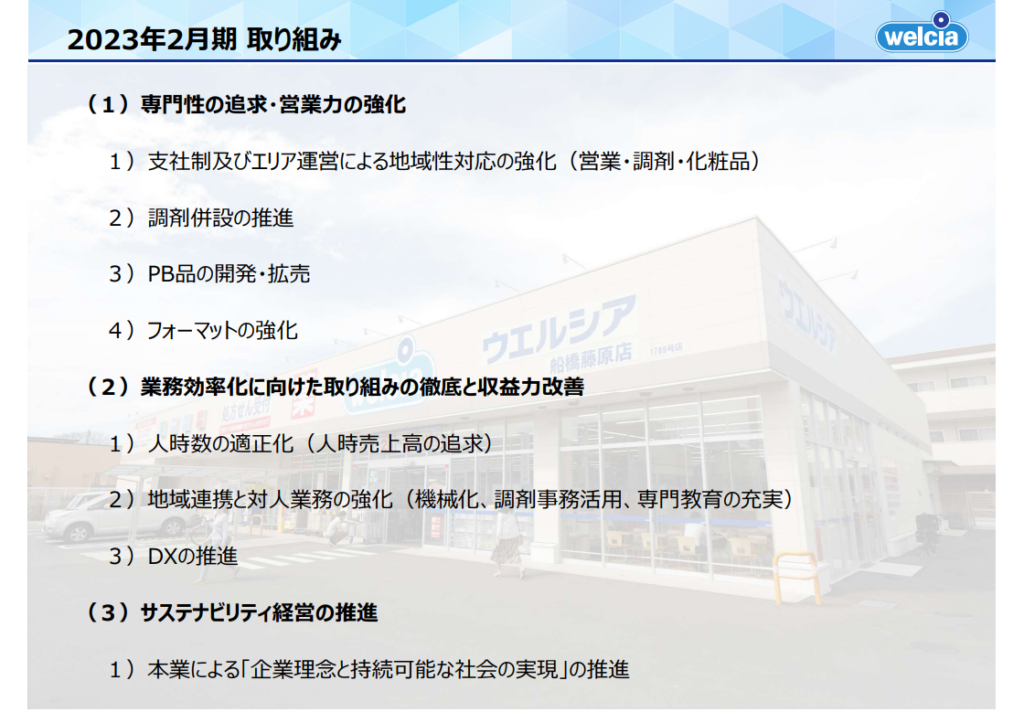

その数値を達成するための取り組みをまとめた1枚がありました。

23年2月期の数字を達成するために大きく以下3つに注力していくようです。

①専門性の追求・営業力の強化

②業務効率化に向けた取り組みの徹底と収益力改善

③サステナビリティ経営の推進

①は売上の増加を、②はコストの効率化を、③は長期的な経営の基盤を強化する方針を出していると想像されます。

今回は①と②に関して考察を深めてみようと思います。

①に関して、まずはドラッグストア市場の変化を見てみましょう。

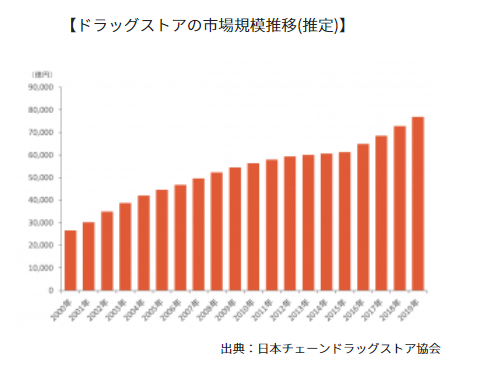

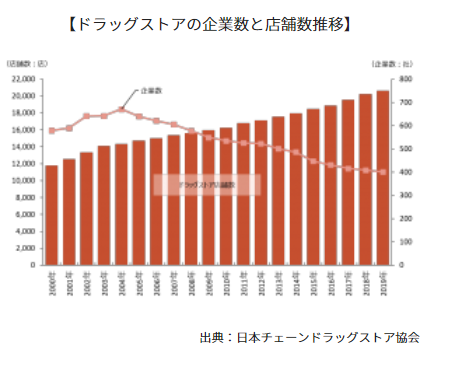

下図は山田コンサルティンググループがまとめた資料で、日本チェーンドラッグストア協会が出した数字をまとめられたものです。

2019年までのデータとなりますが、左の図は「ドラッグストアの市場規模推移」を、右の図は「ドラッグストアの企業数と店舗推移」を示しています。

この後にコロナ感染症の蔓延となりますが、コロナにより消費者の健康意識が高まり、ドラッグストア市場としては規模が拡大しています。

一方で右側の図「ドラッグストアの企業数と店舗数推移」に関して、市場規模拡大に伴い店舗数(棒グラフ)は順調に増えていますが、企業数は年々減少しています。

これは、ドラッグストア業界は買収や吸収が進み、大規模ドラッグストアチェーンが台頭してきていると読み取れます。

ウエルシアホールディングスも市場全体の変化と同様に買収も活用しながら規模を拡大してきました。

市場規模の拡大に加え、企業買収の活用することで、暫くは順調に売上を伸ばしていくことが想像されますね。

続いて②のコスト関連に関して考えてみます。

直近は調剤併設店舗を拡大させている背景から人材確保を進め、販管費が増大しています。

今後も店舗拡大に伴う売上増が続けは、更なる人材確保が必要となります。

そうなるとせっかく売上を伸ばしても同時にコストも増えてしまい、利益率は思うように伸びていかないことが想像されます。

そのための対策として「業務効率化に向けた取り組みの徹底と収益力改善」を施策として掲げていると想像されます。

具体的な方策としては人時数の適正化やDXの推進等が書かれていますが、まずは人材確保が優先ですのでこれらの効果が表れるのはまだ先のこととなりそうですね。

ここまで順調に売上・利益を伸ばしてきたウエルシアホールディングスですが、この先暫くは引き続き売上を拡大していきそうですね。

その中で課題となるのはコスト効率の改善です。

すぐに効果が表れることはないと思いますが、取り組みで掲げられた施策を実施することで、先々売上がぐっと伸びたタイミングでコストの伸びを抑え、利益率を大幅に改善してくれることに期待しましょう!

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。