こんにちは。おすぎです。

今回はスシローを取り上げました。

スシローと呼んでいますが2021年4月1日付けでFOOD&LIFE COMPANIESと商号を変更しているようですね。食を通じて生活を豊かに、というコンセプトなんですかね。

また吉野家HDの分析でも触れましたが、同日付で吉野家HDから京樽の全株式を取得しています。

京樽の買収も含めて、さっそくFOOD&LIFE COMPANIESの決算分析を見ていきましょう。

1. FOOD&LIFE COMPANIESの事業領域

まずはFOOD&LIFE COMPANIESの事業セグメントについて見ていきましょう。FOOD&LIFE COMPANIESは下記のブランドを保持しています。

・スシロー

・杉玉

・京樽

・海鮮三崎港

複数ブランドを持っていますが、すべてお寿司の提供をサービスの根幹としている業態となります。また京樽、海鮮三崎港は2021年4月1日付けで吉野家HDより買収し、FOOD&LIFE COMPANIESの傘下ブランドとなっています。

また、スシローブランドは海外展開もしており、韓国・台湾、香港、シンガポール・タイへ進出しています。

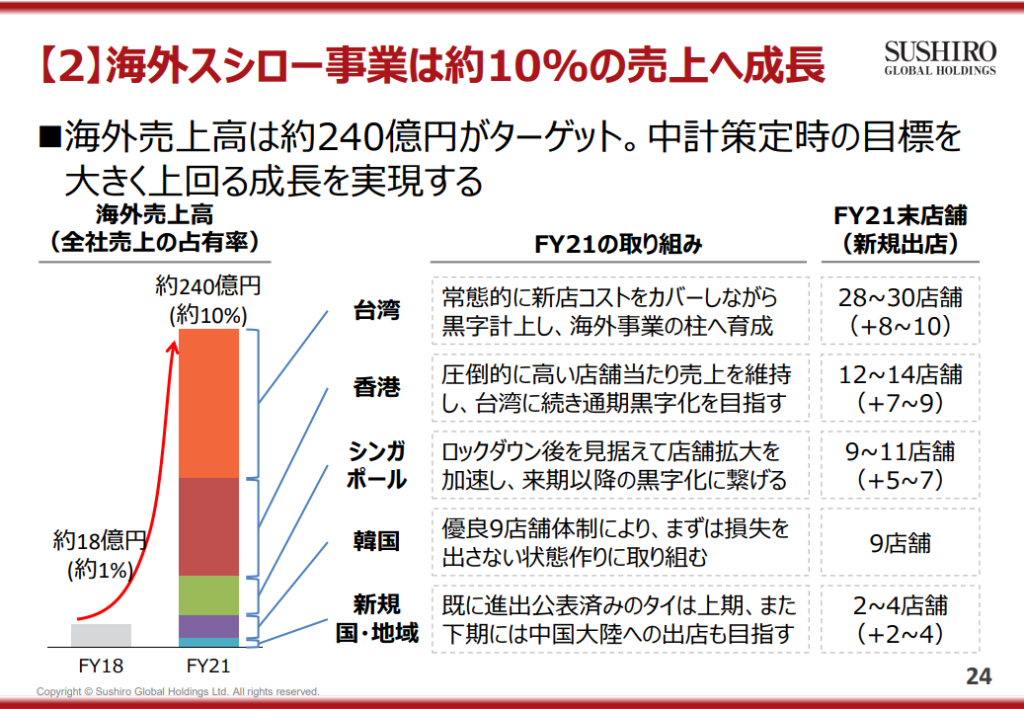

ブランドごとの売上分解はありませんでしたが、2020年9月期決算説明資料でスシロー海外事業の売上成長を説明している資料がありました。

FY21(2021年9月期)の海外売上ターゲットを240億円としていますが、これは全体売上の10%と想定していました。しかし、この時期はまだ京樽の買収影響は考慮されていないと考えられます。2021年4月1日付けで買収した京樽・海鮮三崎港ですが、吉野家HDの決算説明資料にて年間売上は約190億円とありましたので、その分国内売上が増えることを加味すると、予定通り達成したとしても海外スシローの売上は10%に到達しないことが想像されます。ここから、海外事業の売上はまだまだ限定的であることが分かりますね。

ビジネス自体はお寿司に集中しているため、エリアの分散が今後の課題となりそうだとここから読み取れますね。そんなビジネスバランスを頭にいれつつ、次章以降で決算をみていきましょう。

2. 21年9月期第二四半期決算と年間見通しについて

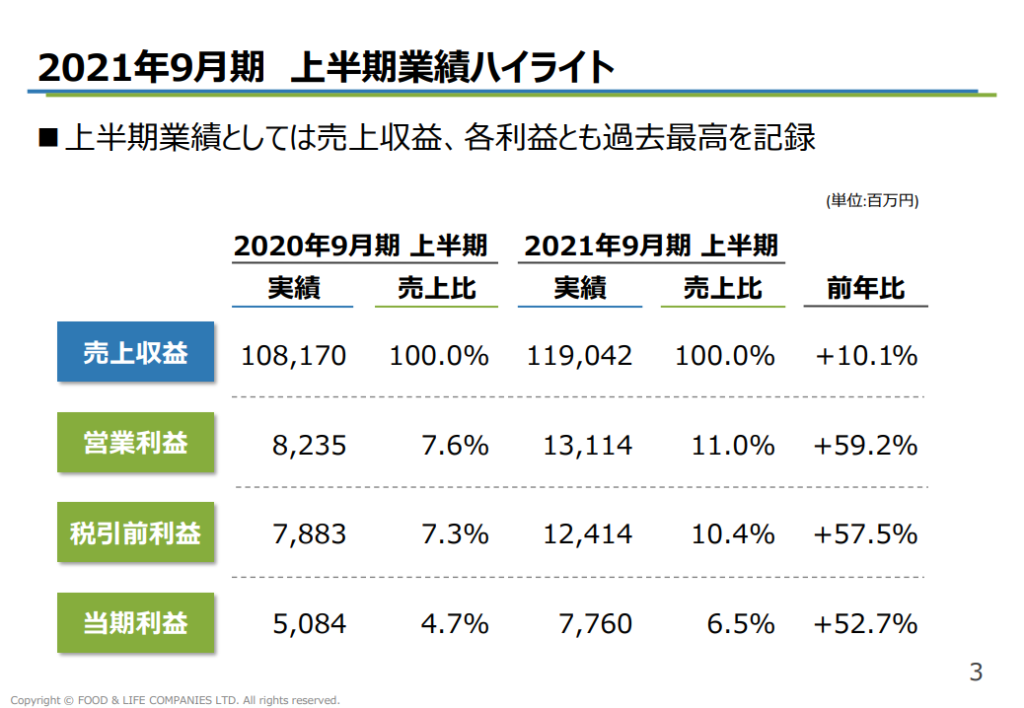

まずは21年9月期上期実績です。

21年9月期の上期売上は前年度比109億円増の1,190億円、営業利益は49億円増の131億円となっています。売上、営業利益いずれも過去最高を記録したようで、営業利益に関しては前年度比59%増となっています。なお、売上増の背景は出店加速による影響が大きく、国内だけで36店舗の新規出店を実現しており、売上増のうち約60億円が国内新規出店影響によるもののようです。

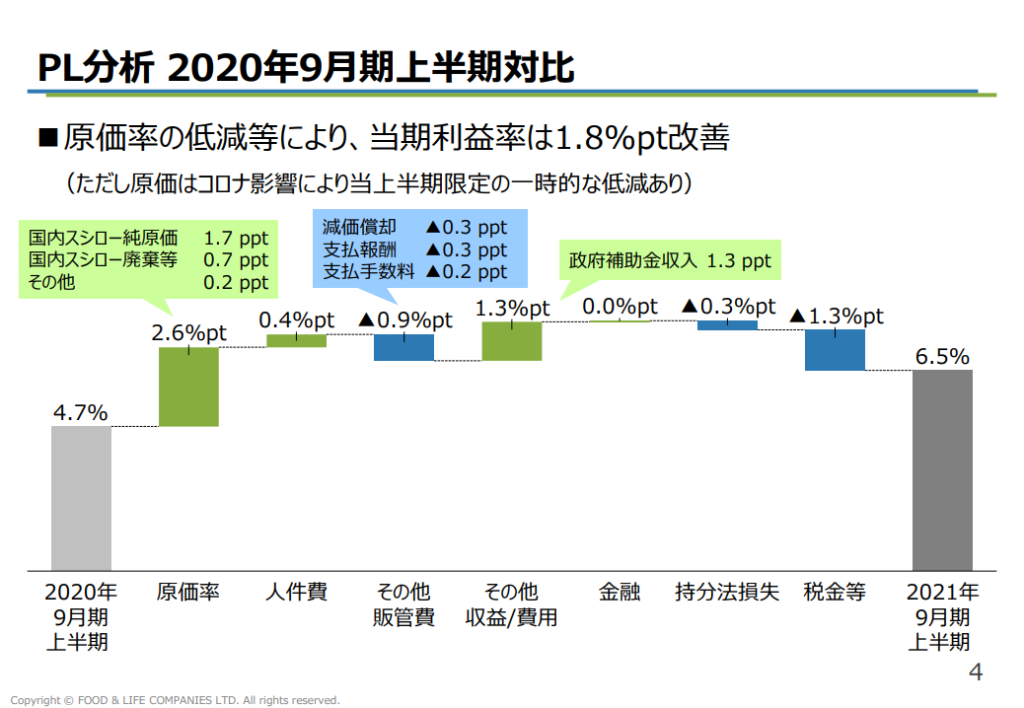

変化率での表現ですが、2020年9月期上期実績から2021年9月期上期実績までの利益変化がステップチャートにて説明されていましたので、そちらもみてみましょう。

売上増影響も含まれていると想像されますが、利益改善の主要因は原価率の改善と説明されていました。しかし原価率改善の詳細背景は記載されておらず、決算説明会の質疑でも「有利調達」としか説明されていませんでした。さらに、上記1枚にも「コロナ影響による一時的な原価低減」と記載があり、スポットでの改善とみておいたほうがよさそうですね。

なお、京樽買収は2021年4月1日ですので、上期実績には京樽影響は入っておりません。

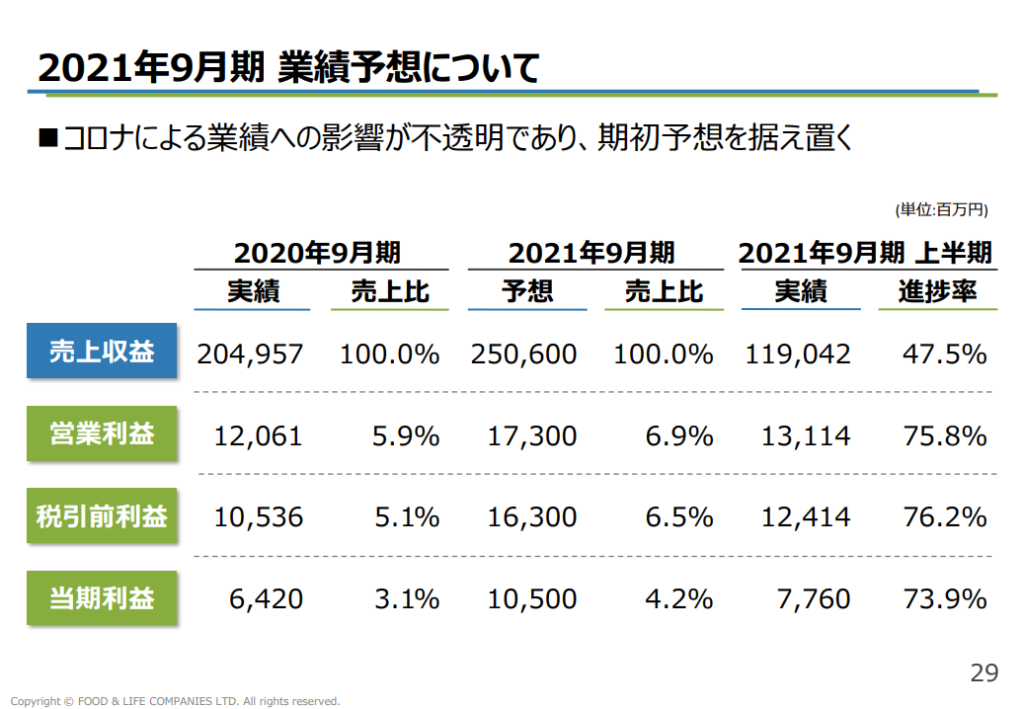

続いて年間見通しですが、こちらは期初予想を据え置く、とされていました。

2021年9月期通年の売上見通しは前年度比456億円増の2,506億円、営業利益は52億円増の173億円となっています。

数字を据え置いた背景は、先々の影響が分からないためある程度見えた段階で必要に応じて修正、とコメントされていました。上期時点で、利益ベースで70%を超える進捗率を達成していることを考えると少し弱気では?と感じました。

なお、期初予想自体は2020年11月に発表されている数字ですので、おそらく京樽の買収影響は加味されていないと想像されます。吉野家HDの決算をみると2020年2月期(2019年3月~2020年2月の12か月間)の売上は285億円、セグメント利益は5億円と発表されており、コロナ前の状態であれば利益改善方向で寄与してくれると想像されます。

しかし、コロナの影響を強く受けた21年度の京樽セグメント利益は▲22億円の赤字でしたので、売上が回復しなければむしろ利益を引き下げる方向で効きますので、しっかりと売上を回復させられるかがポイントの1つとなりそうですね。

3. 財務状況について

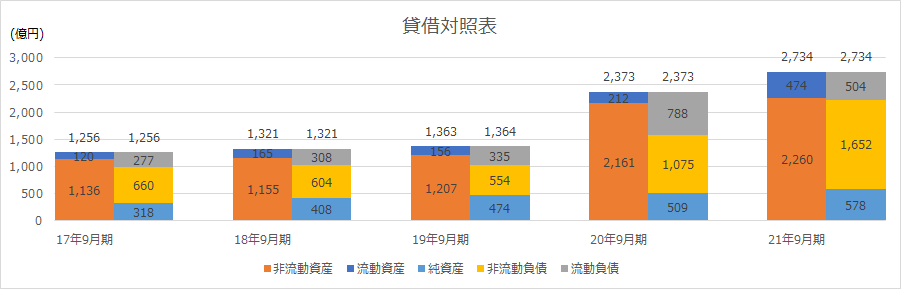

続いて、FOOD&LIFE COMPANIESの財務状況について分析します。まずは、下図に過去5年間の貸借対照表データを並べます。なお、21年9月期は2021年3月末時点の数字を記載していますのでご注意ください。

貸借対照表の変化を見ると、まず目を引くのが19年9月から20年9月にかけての資産総額の大幅増です。こちらは会計基準変更による影響が大きく、IFRS適用による「リースに関する会計処理の改定」の影響がメインであると説明されていました。

続いて20年9月期末から21年9月上期末の数字の変化ですが、こちらは1枚説明資料がありましたのでこちらでもう少し細かく見てみましょう。

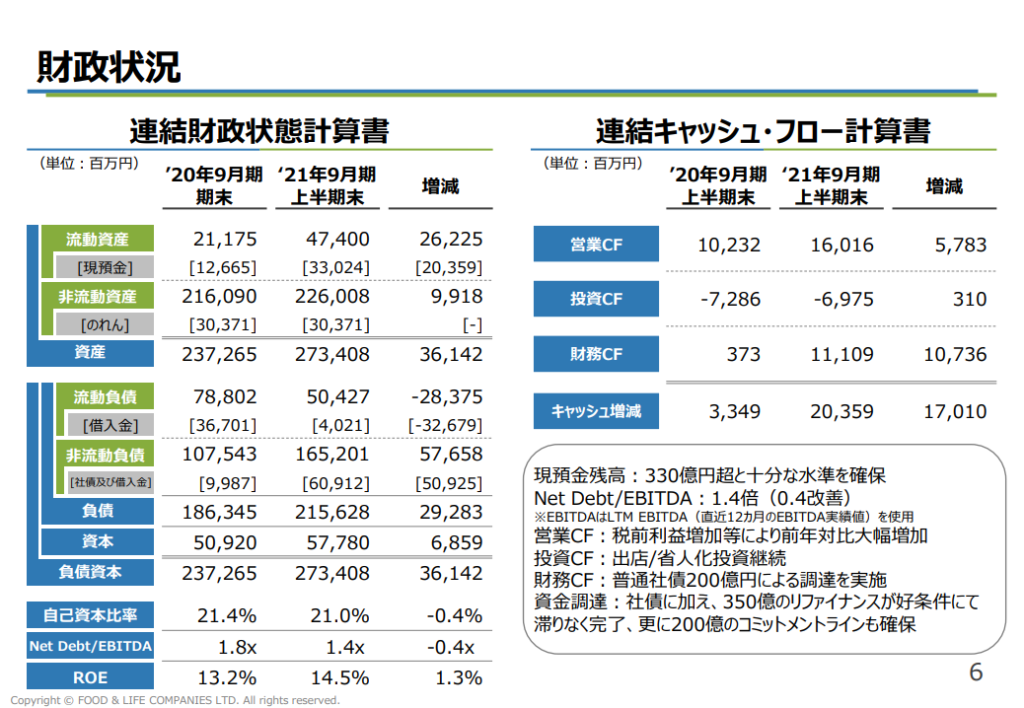

2020年9月期末と比べて負債が増えていますが、これは2020年11月に実施した普通社債発行による200億円の調達、2021年3月に実施した借入による350億円の調達、が主要因となっています。

合計550億円の資金調達したことにより負債、とくに非流動負債が増えています。一方で、流動負債については借入金の返済等により280億円ほど減っていますので、負債総額としては300億円程度の増、となっています。また今回の資金調達の1つの目的は手元キャッシュを厚くすることのようで、それに合わせて流動資産も約260億円増加しています。

資本の部を見ると、2021年9月期第二四半期末の純資産(自己資本)は約578億円となっており、純資産比率は21%となっており少し低い数字となっています。

しかし、必要以上に自己資本を持たないことで、ROEは10%を超えており、レバレッジを効かせた、株主価値を考えた経営がなされていると考えることもできますね。

ここはあくまで私の所感ですが、私はリスク許容度が低い性格のためか、もう少し自己資本比率を高めてもらったほうが安心感があるなぁ、と感じました。

余談になりますが、コーポレートガバナンス視点での経営の考え方は「モノ言う株主」と言われた村上世彰さんの本が面白かったので興味のある方はぜひご覧ください。

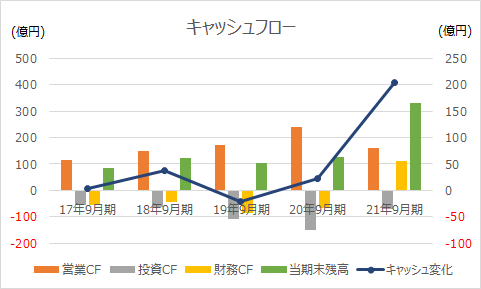

続いて過去5年間のキャッシュフロー変化をみてみましょう。なお、21年9月期の数字は2020年10月~2021年3月までの6ヶ月間の変化額を記載していますのでご注意ください。

毎年安定的に利益をあげていることで営業CF(オレンジの棒グラフ)は毎年100億円を超えるプラスとなっています。特に20年9月期は200億円を超える営業CFプラスとなっていますが、これは会計基準見直しによる影響となります。

20年9月期までは投資CF(グレー棒グラフ)、財務CF(黄色の棒グラフ)いずれもマイナス方向で動いておりキャッシュ変化総額は年度によってプラス/マイナスを行き来していました。

なお、スシローとしては2017年に再上場したため2017年9月期の配当支払いはありませんでしたが、2018年9月期以降は毎年安定的に配当を支払っており、稼いだお金を投資や株主還元に積極的にまわしていることからも株主視点での経営が行われていると言えますね。

21年9月期は500億円規模の資金調達を実施したことで財務CFは大幅プラス、キャッシュ変化としても200億円を超えるプラスとなっており、流動資産の現預金増に繋がっています。

まずは今回調達した資金をいかに今後の売上・利益増へ繋げることができるかがポイントになると思いますので、まずは今年度の損益見通しをチェックしていきたいと思います。

4. 今後のビジネス展開について

最後に今後のFOOD&LIFE COMPANIESのビジネス展開について考察します。

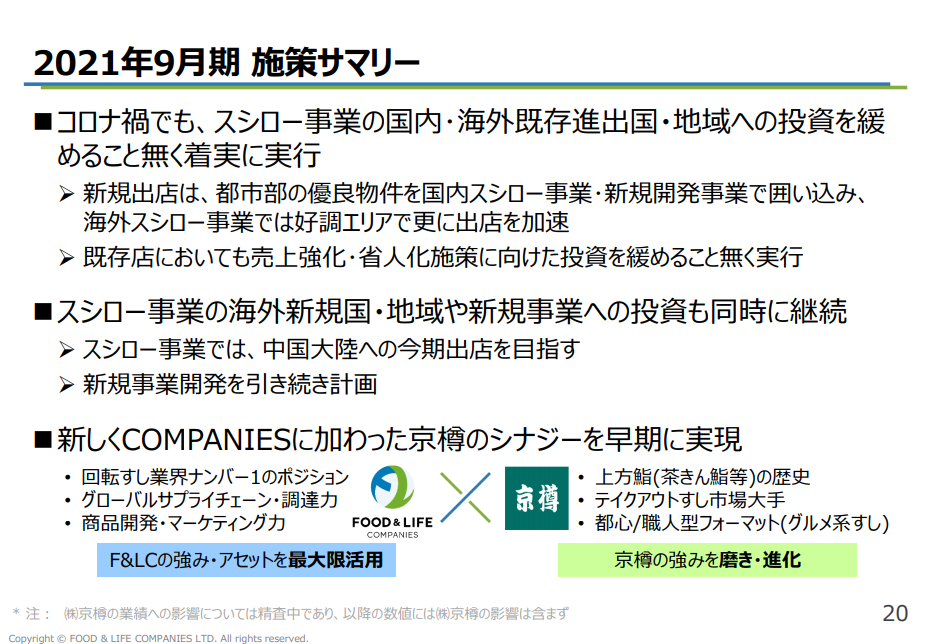

2021年9月期施策サマリとして下図の1枚が説明されていましたが、やはり直近の目玉は買収した京樽とのシナジー効果の実現となりそうですね。

ここはみなさん気になるようで、決算説明会の質疑でも下記の質疑が行われていました。以下に原文を抜粋します。

Q. (株)京樽とのシナジー創出について具体的に知りたい。

A. 特別なものがあるわけではなく、大きいのは原価なので、共通購買を進める。㈱京樽は、京樽と海鮮三崎港があるが、両ブランドともに、同じ商品であればより安く、または、クオリティを上げるところに原価を使っていく。そのような調達のシナジーが大きくなると見ている。又、我々は色々なマーケティング活動をしている。TV や広告、ネット、プロモーションの取り組みをしているが、そこに京樽や海鮮三崎港が乗ることにより、両ブランドが皆様の目に触れる機会が増え、大きなシナジー効果になる。コスト面では、本社費について、業務の共通化をすすめようとしている。この管理コストが減っていくということが、もう一つの要素としてある。以上の3つの要素について、出来る限り早いタイミングで効果がでるよう取り組んでいる。

2021年9月期 第2四半期 決算説明会 主要Q&A

共通仕入を実施することで原価を下げること、それによって生まれた資金的余裕を効果的に投下することで高価格帯の質を上げ差別化を図る、といったあたりが狙いのようですね。

確かに、吉野家HDの中での京樽は単独で寿司を主としたビジネスを行っていましたので、お寿司ビジネスを中心とするFOOD&LIFE COMPANIESの1ビジネスセグメントとなることでシナジーを生みやすくなったと想像されます。京樽ビジネスとしてもしっかり黒字化し、売上・利益底上げに貢献するセグメントとなること期待しましょう。

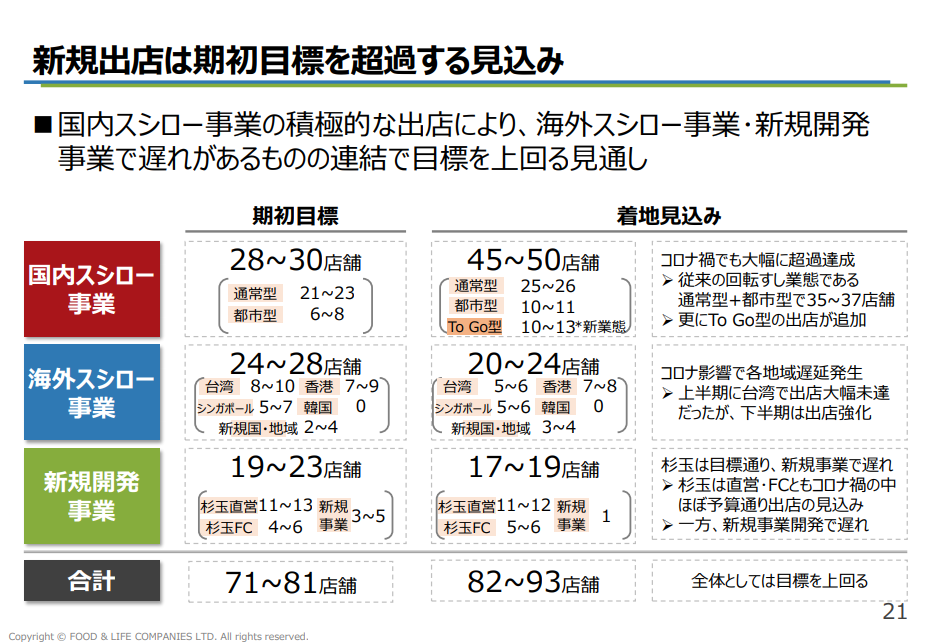

その他の注力点として、スシロー事業の国内・海外への出店加速が挙げられていました。下図の通り新規出店目標も出されていましたが、出店業態としても通常型/都市型/To Go型と、アフターコロナを意識したテイクアウトにも対応した出店戦略を練っていることが分かります。

海外事業の売上比率の低さは第1章でも触れましたが、売上を今後も安定的に増やすためには海外進出は必須と考えられます。一方で、法律や文化の違う海外進出は困難も多くあると想像され、さらに直近ではコロナ影響もあるので、課題が多いと思います。しかし、今後のさらなる成長のカギとなるのは間違いありませんので、海外への出店戦略にも引き続き注目しましょう。

京樽買収によるシナジー効果を狙った戦略や、更なる売上増を狙った海外進出戦略、コロナによる生活様式変化に伴う出店戦略と、明確な戦略を出している一方で、懸念点はやはり寿司ビジネスに集中していることと思います。

その懸念を解消するための海外進出や京樽買収によるコスト低減と考えられますが、これらが結果として現れるのはもう少し先のこととなりそうですね。

まずは京樽買収1年目となる2021年9月期の結果がどうなるか要注目です。

個人的には株主還元を考えながら経営を行っていると感じられるFOOD&LIFE COMPANIESには好感が持てますので、今後も安定した経営を続けて更なる成長を実現してほしいですね!

※当ブログでは具体的な銘柄について言及しておりますが、株式等の売買の推奨等を目的としたものではありません。投資は自己責任でお願い致します。